一、发展现状

1、企业规模

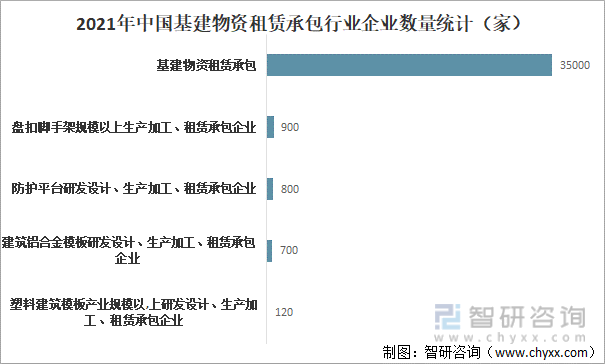

据中国基建物资租赁承包协会统计测算,截至2021年12月底,全国基建物资租赁承包相关生产销售、租赁承包企业3.5万家,其中,全国规模以上建筑铝合金模板研发设计、生产加工、租赁承包企业700余家;规模以上生产加工、租赁承包企业900余家;全国共有规模以上防护平台研发设计、生产加工、租赁承包企业近800家;塑料建筑模板产业规模以,上研发设计、生产加工、租赁承包企业近120家。

2021年中国基建物资租赁承包行业企业数量统计

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

相关报告:开云电竞官方网站下载安装 发布的《2022-2028年中国基建工程行业市场调查研究及投资策略开云手机官网入口网址 》

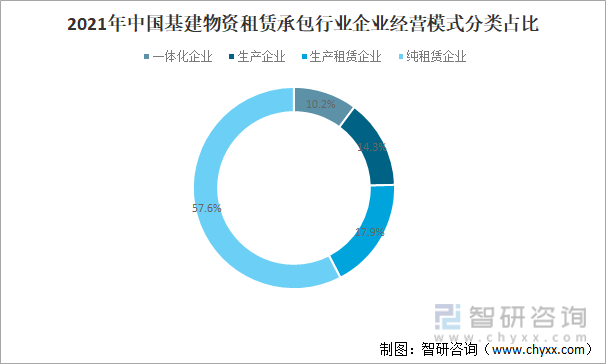

2021年对业内683家重点企业基本情况进行统计分析,全行业统计调查的企业按地理区域划分为:华北143家、华东185家、华中113家、华南127家、西北23家、西南57家、东北35家。从经营模式来看,纯租赁企业占比最多,为57.6%;其次为生产租赁企业,占比为17.9%;生产企业占比为14.3%,一体化企业占比为10.2%。

2021年中国基建物资租赁承包行业企业经营模式分类占比

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

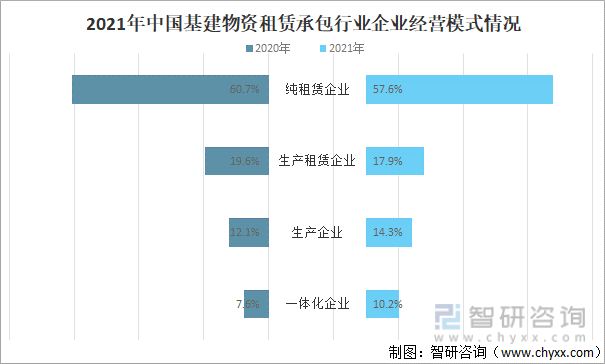

从经营模式来看,2021年纯租赁企业占比较2020年小幅下降,降幅为3.1个百分点;生产企业、一体化企业占比较2020年均有不同程度增长,涨幅分别为2.2个百分点和2.6个百分点;生产租赁企业占比变化不大,较2020年小幅下降1.7个百分点。

2021年中国基建物资租赁承包行业企业经营模式情况

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

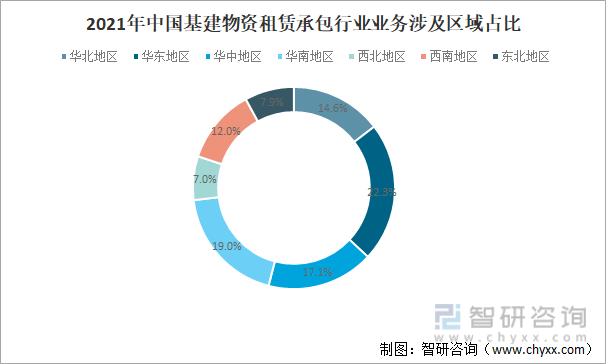

从业务分布来看,业务涉及华东地区企业占22.3%;华南地区企业占19.0%;华中地区企业占17.1%;华北地区企业占14.6%;西南地区企业占12.0%;东北地区企业占7.9%;西北地区企业占7.0%。

2021年中国基建物资租赁承包行业业务涉及区域占比

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

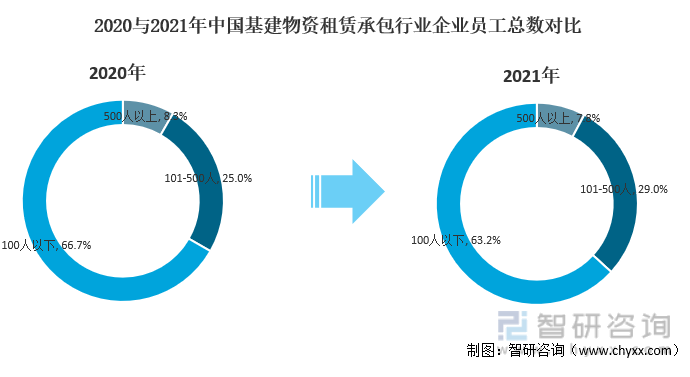

2、员工数量

2021年中国基建物资租赁承包行业企业员工总数100人以下占比最多,为63.2%,较2020年下降3.5个百分点;101人-500人的企业占比为29.0%,较2020年增长4.0个百分点;500人上的企业占比最少,为7.8%,较2020年下降0.5个百分点。

2020与2021年中国基建物资租赁承包行业企业员工总数对比

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

3、营收情况

据中国基建物资租赁承包协会统计测算,截至2021年12月底,全国基建物资租赁承包行业收入完成7316.1亿元,较2020年增加了347.90亿元,同比增长4.99%。

2019-2021年中国基建物资租赁承包行业收入统计

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

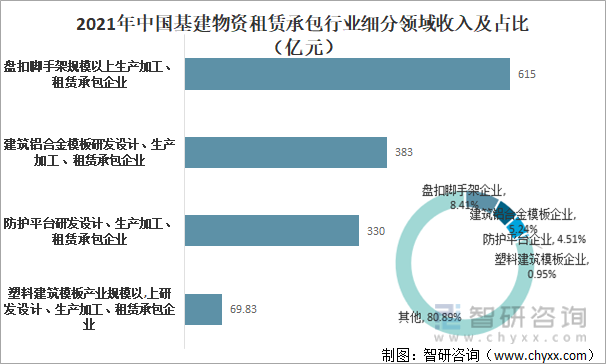

从细分领域来看,2021年全国建筑铝合金模板生产销售、租赁承包收入383亿元,同比增长5.2%;全国盘扣脚手架生产销售、租赁承包收入615亿元,同比增长7.9%;全国防护平台生产销售、租赁承包收入330亿元,同比增长5.7%;全国塑料建筑模板生产销售、租赁承包收入69.83亿元,同比增长4.7%。四个细分领域收入占全国基建物资租赁承包行业收入的19.1%,传统基建物资租赁承包领域仍占据主流市场。值得关注的是,四个细分领域占比较2020年提高了0.2个百分点。

2021年中国基建物资租赁承包行业细分领域收入及占比

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

2021年中国基建物资租赁承包行业经营收入在2000万元以下的企业占比最多,为55.2%,较2020年下降1.2个百分点;2000万-1亿元的企业占比为35.1%,较2020年增长0.2个百分点;1亿元以.上企业占比为9.7%,较2020年增长1.0个百分点。

2020与2021年中国基建物资租赁承包行业经营收入对比

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

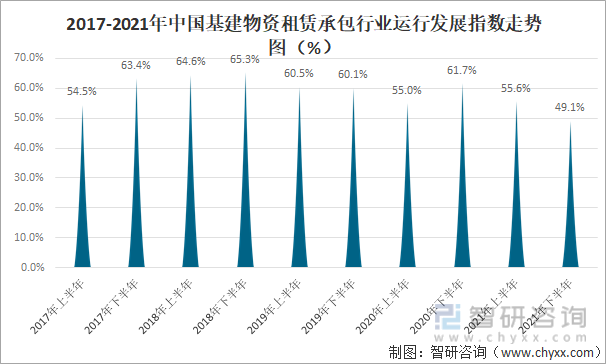

4、行业运行发展指数

2021年中国基建物资租赁承包行业运行发展指数高开低走,整体呈现回落态势。主要基于大宗商品价格震荡上扬,房地产政策调控、工程项目施工进度延长、疫情多点散发、极端天气等因素,对指数产生了影响,近五年中国基建物资租赁承包行业一直在荣枯线上。2017年下半年运行发展指数显著上升;2018年全年保持稳步增长态势,2018年下半年运行发展指数达到了近五年的峰值;2019年指数开始回落;截至2020年6月,运行发展指数指数回落到55.0%,2020年下半年指数再度回升,重回高位景气区间;2021年上半年指数有所回落,但仍保持在荣枯线上,发展趋势向好,增速减缓,2021年下半年指数低于荣枯线0.9个百分点,五年来首次落入萎缩区间。受原材料价格高位震荡、房地产政策调控、限电减产、疫情多点散发等因素叠加影响,供需两端观望情绪渐浓,市场低迷情况加剧,同时回款情况不佳,企业经营压力显现,行业发展指数整体下滑。

2017-2021年中国基建物资租赁承包行业运行发展指数走势图

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

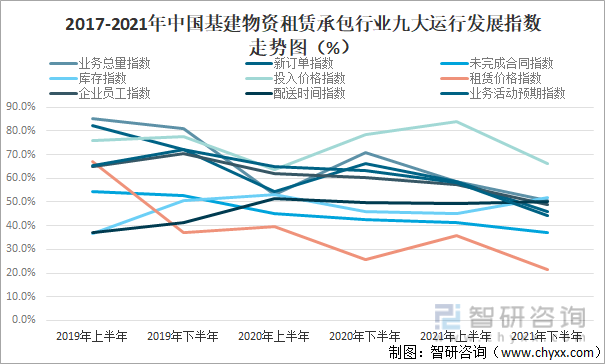

中国基建物资租赁承包行业运行发展指数共有九大指标,分别为业务总量指数、新订单指数、未完成合同指数、库存指数、投入价格指数、租赁价格指数、企业员工指数、配送时间指数和业务活动预期指数。2021年业务总量指数整体呈现下行态势,但仍保持在荣枯线上,位于景气区间,高于荣枯线0.7个百分点,较2020年和2019年指数总体走低。反映出,2021年业务总量仍然保持增长态势,但增速放缓。2021年新订单指数整体呈现回落态势,下半年指数跌至荣枯线下,从景气区间落入萎缩区间,指数创近三年新低。2019年指数整体偏高,2020年指数先降再升。2021年指数持续回落,上半年位于景气区间,高于荣枯线8.6个百分点,下半年指数低于荣枯线4.1个百分点,表明上半年新订单仍然保持增长态势,增速趋缓,下半年市场需求开始萎缩,新订单明显减少。2021年未完成合同指数整体呈现回落态势,下半年指数创近三年新低。2019年全年指数均保持在景气区间,从2019年下半年开始,指数跌至荣枯线下,落入萎缩区间,呈现缓慢下降态势。在新订单指数和业务总量指数均回落的情况下,未完成合同指数应势下降。

2021年库存指数稳步加快,由萎缩区间升至景气区间,高于荣枯线1.9个百分点,与2019年指数走势趋同,2019年下半年至2021年上半年指数在荣枯线附近波动。库存指数受投入价格影响较大,并与投入价格指数呈现反向走势。2021年投入价格指数高开低走,在2021年上半年指数达到近三年峰值。2019年至2021年指数均位于高位景气区间,2020年上半年指数回落至63.7%后再度攀升。2021年指数全年走势表明投入价格保持上涨态势,但增势放缓,政府保价稳供政策显现。投入价格指数高位运行,企业经营成本面临较大挑战。2021年租赁价格指数明显下滑,2021年下半年指数创近三年新低。2019年指数波动明显,从2019年上半年66.9%直降至37.0%,跌至荣枯线下。2019年下半年至2021年下半年指数呈现波动回落趋势,且均位于萎缩区间。表明租赁价格持续走低,难言向好。

2021年企业员工指数波动明显,由57.4%回落至49.1%,回落8.3个百分点,落入萎缩区间。2019年呈现稳步上升态势,2019年下半年至2021年下半年指数逐步回落,持续保持下滑态势,表明用工景气度降低。2021年配送时间指数较为稳定,指数略有加快,下半年指数高于荣枯线0.1个百分点,重回景气区间。2019年全年指数位于萎缩区间,2020年上半年至2021年下半年指数持续在50.0%上下波动。重新回到景气区间的指数表明配送时间缩短,效率提高。2021年业务活动预期指数下滑趋势明显,下半年指数较上半年回落13.9个百分点,跌至荣枯线下,落入萎缩区间。2019年全年指数整体较高,2019年下半年指数为近三年最高值。2020年上半年至2021年下半年指数持续回落,表明企业对于未来发展信心逐步下降,持谨慎态度。

2017-2021年中国基建物资租赁承包行业九大运行发展指数走势图

资料来源:中国基建物资租赁承包协会、开云电竞官方网站下载安装 整理

二、未来发展建议

2021年是中国共产党成立100周年,是“十四五”规划开局之年。2022年是“十四五”深入实施的关键之年,中国基建物资租赁承包协会始终坚持以习近平新时代中国特色社会主义思想为指导,深入贯彻党的!十九大和十九届历次全会精神,坚持稳中求进工作总基调,以推动基建物资租赁承包行业高质量发展为主题,以推动智能建造与新型建筑工业化协同发展为动力,坚定不移推动行业高质量发展,为实现国民经济和社会发展“十四五”规划和2035年远景目标、)“双碳”目标贡献力量,为此提出以下建议:

中国基建物资租赁承包行业未来发展建议

资料来源:开云电竞官方网站下载安装 整理

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《2022-2028年中国基建投资行业市场全景评估及发展前景展望报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国基建行业市场运行态势及投资战略规划报告

《2025-2031年中国基建行业市场运行态势及投资战略规划报告》共九章,包含中国基建行业市场痛点及产业转型升级发展布局, 中国基建行业代表性企业案例研究, 中国基建行业市场前景预测及投资策略建议等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国基建行业发展现状分析:助力“新基建”、提升“老基建”,全面完成转型升级[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)