一、基本情况

三一重工现如今已发展成为我国工程机械领域当中的领军企业,将混凝土机械、路面机械以及挖掘机械等工程机械的生产销售作为核心主业,其独立开发制造的工程机械系列产品引领我国高端制造。徐工机械是我国工程机械领域的先行者,在我国工程机械领域内营收名列前茅,其核心产品涵盖工程起重机械、混凝土机械以及铲土运输机械等,同时拥有布局世界的营销网络。中联重科作为我国工程机械设备生产的领先企业,致力于工程机械与农业机械的开发制造以及销售,当前关键的产品有混凝土机械、高空作业机械与消防机械等。

中国工程机械重点企业基本情况对比

资料来源:开云电竞官方网站下载安装 整理

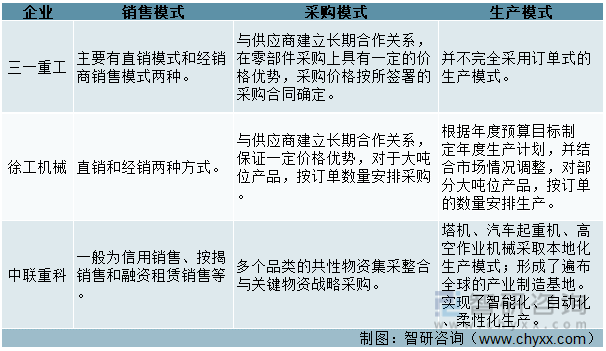

二、经营模式对比

中国工程机械行业重点企业经营模式各有其独特优势,三一重工、徐工机械在采购上均与供应商建立了长期合作关系,这将极大降低采购价格,在同行业中具有低成本优势。中联重科加速了生产制造的智能化升级换代,智能园区、智能工厂、智能产线建设相继落地,智造技术转化应用,智慧系统、智慧运营协同高效运行,在生产模式上具有独特优势。

中国工程机械行业重点企业经营模式对比

资料来源:开云电竞官方网站下载安装 整理

三、经营情况对比

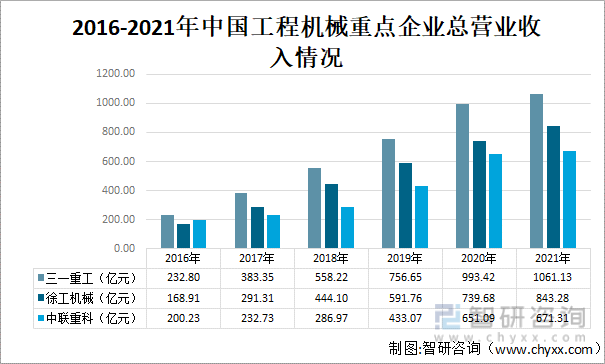

1、总营业收入情况

从中国工程机械整体营收情况看,三一重工的营业收入高于徐工机械与中联重科,2021年三一重工的营业收入为1061.13亿元,同比上升6.8%。徐工机械、中联重科总营业收入分别为843.28亿元、671.31亿元。

2016-2021年中国工程机械重点企业总营业收入情况

资料来源:企业年报、开云电竞官方网站下载安装 整理

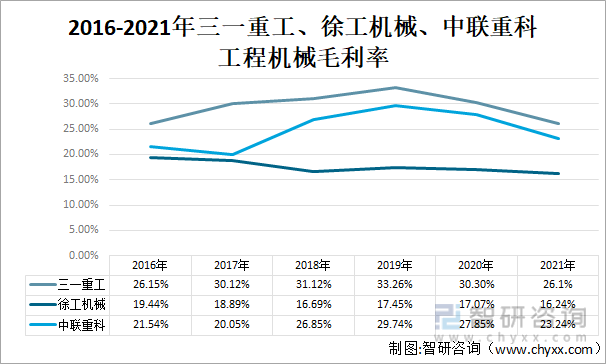

工程机械设备毛利率近三年普遍下滑,中国工程机械行业走过了它的黄金十高速发展,在宏观经济放缓局面下,逐步进入了转型期。在工程机械毛利率上,三一重工的毛利率最高,2021年为26.1%。其次为中联重科,为23.24%。徐工机械为16.24%。

2016-2021年三一重工、徐工机械、中联重科工程机械毛利率

资料来源:企业年报、开云电竞官方网站下载安装 整理

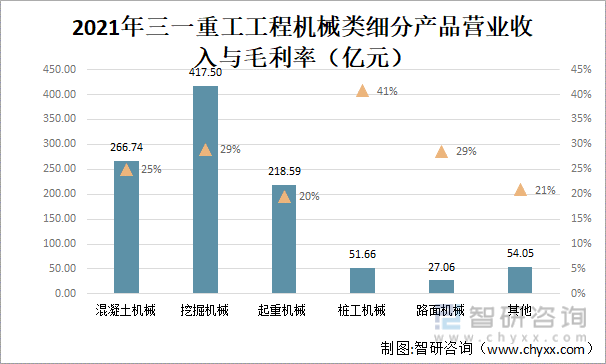

(1)、三一重工工程机械类产品营收与毛利率

三一重工产品包括混凝土机械、挖掘机械、起重机械、桩工机械、筑路机械。其中,混凝土设备为全球第一品牌,营业收入为266.74亿元,毛利率为25%。挖掘机、大吨位起重机、旋挖钻机、路面成套设备等主导产品已成为中国第一品牌。其中,挖掘机营收为417.5亿元;桩工机械毛利率高达41%。

2021年三一重工工程机械类细分产品营业收入与毛利率

资料来源:企业年报、开云电竞官方网站下载安装 整理

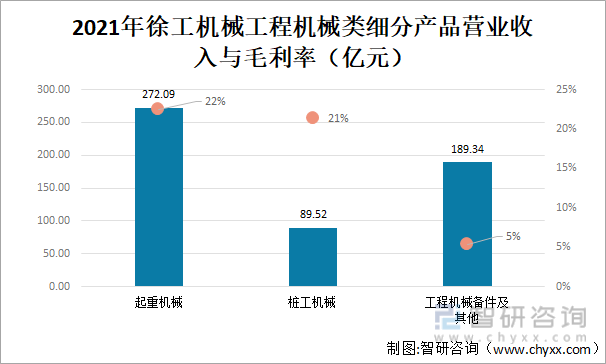

(2)、徐工机械工程机械类产品营收与毛利率

徐工机械公司产品中,起重机械、移动式起重机、水平定向钻位居全球第一;随车起重机位居全球第三;摊铺机、

旋挖钻机、履带起重机等12类主机产品稳居国内行业第一。起重机械营收为272.09亿元,毛利率为22%。

2021年徐工机械工程机械类细分产品营业收入与毛利率

资料来源:企业年报、开云电竞官方网站下载安装 整理

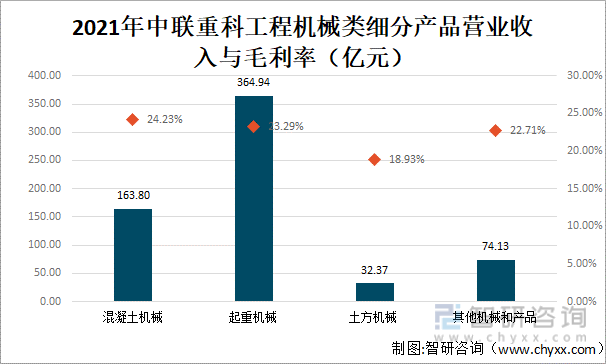

(3)、中联重科工程机械类产品营收与毛利率

2021年,中联重科混凝土机械、工程起重机械、建筑起重机械三大产品竞争力持续增强,市场地位稳固。汽车起重机产品持续保持市场领先,30吨及以上汽车起重机销量居行业第一,大吨位汽车起重机同比增长超过30%;超大吨位履带起重机国内市场份额位居行业第一。建筑起重机械销售额创历史新高,销售规模稳居全球第一;湖南常德、华东江阴、陕西渭南、河北衡水智能制造基地全线投产,战略布局基地辐射全国,运输距离大幅缩短,客户响应速度明显提升。2021年,起重机械营业收入为364.94亿元,毛利率为23.29%。

混凝土机械长臂架泵车、车载泵、搅拌站市场份额仍稳居行业第一;搅拌车轻量化产品优势凸显,市场份额位居行业前三,混凝土机械营业收入为163.8亿元,毛利率为24.23%。

2021年中联重科工程机械类细分产品营业收入与毛利率

资料来源:企业年报、开云电竞官方网站下载安装 整理

2、产销情况

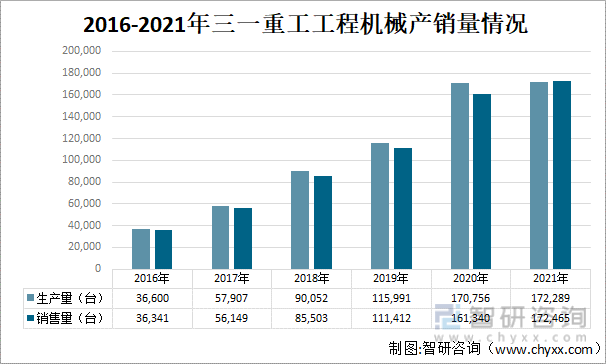

三一重工工程机械产销量位于榜首,呈逐年上升的趋势,2021年生产量为172289台,销量为172465台。

2016-2021年三一重工工程机械产销量情况

资料来源:企业年报、开云电竞官方网站下载安装 整理

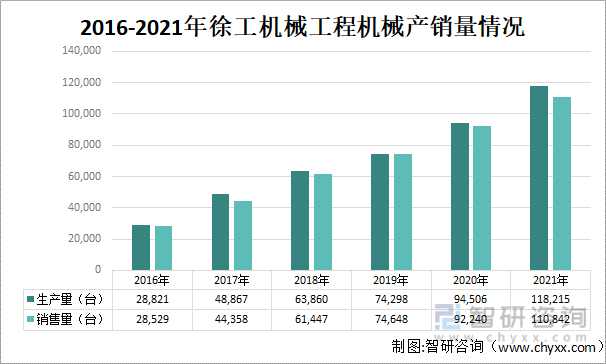

徐工机械产销量同样呈上升趋势,2021年生产量为118215台,2021年销售量为110842台。

2016-2021年徐工工程机械产销量情况

资料来源:企业年报、开云电竞官方网站下载安装 整理

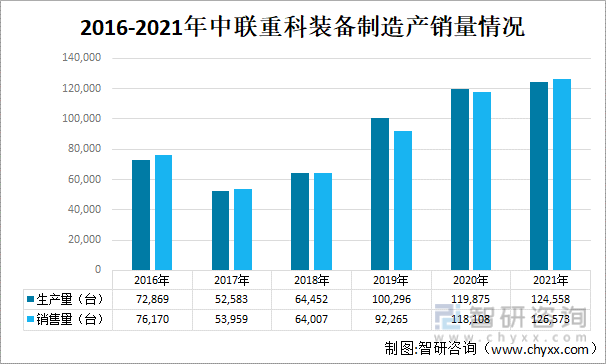

中联重科在2016年经历了公司史上最困难时期,净亏损9.3亿元,为其A股上市17年以来首度告亏。同时,中联重科的员工总数也由1.9万人降至1.5万人。2016年经营亏损主要由于工程机械板块化解存量风险、严控新增风险,员工离职补偿增加以及转型升级战略投入等因素。其中,传统的工程机械板块营收为105.5亿元,下滑14.6%。而环境与农业板块则保持上升势头,总计贡献了约90亿元的销售收入。管理层希望借此弥补工程机械板块持续下行带来的经营压力。随着环境与农机块的增长,工程机械板块占中联重科总营收的比例逐年下降。原工程机械板块的部分员工已转岗至公司的环境或农机板块,而另一部分人则选择离开了中联重科。生产、销售和研发等部门的人员均有不同程度减少,因此在2017年中联重科装备制造整体产销量有所下滑。

随着政府今年积极扩大有效投资,继续加强“铁公基”等重大项目建设,加之存量工程机械设备进入更新迭代高峰期等因素助推,国内工程机械行业将持续回暖,2021年生产量为124558台,销售量为126573台。

2016-2021年中联重科装备制造产销量情况

资料来源:企业年报、开云电竞官方网站下载安装 整理

相关报告:开云电竞官方网站下载安装 发布的《2022-2028年中国工程机械行业市场发展现状及竞争格局预测报告》

四、研发情况对比

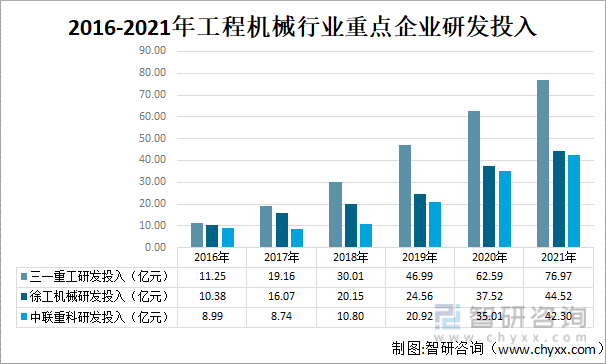

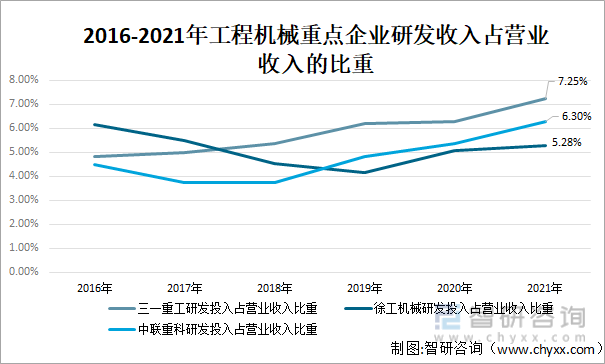

从研发投入看,三一重工的研发投入最高,且增速最快。2021年,三一重工确立了“两新三化”战略,坚持长期主义,加大新产品、新技术的研发投入,全面推进智能化、电动化、国际化,并取得积极成果。2021年研发投入高达76.97亿元,占营业收入的比重为7.25%。

中联重科率先将“5G+工业互联网”应用于塔机研发,研发出众多极限化产品,获得多项国家级科技进步奖,引领行业技术及产品发展,截至2021年底,累计申请专利12278件,授权专利9407件。2021年研发投入为42.3亿元,占营业收入比重为6.3%。

近年来,徐工机械持续加大研发投入,一半以上用于关键核心技术研究、重大试验设备设施建设等。截止2021年底,上市公司累计获得授权专利 6337件,其中发明专利1670件。

2016-2021年工程机械行业重点企业研发投入

资料来源:企业年报、开云电竞官方网站下载安装 整理

2016-2021年工程机械重点企业研发收入占营业收入比重

资料来源:企业年报、开云电竞官方网站下载安装 整理

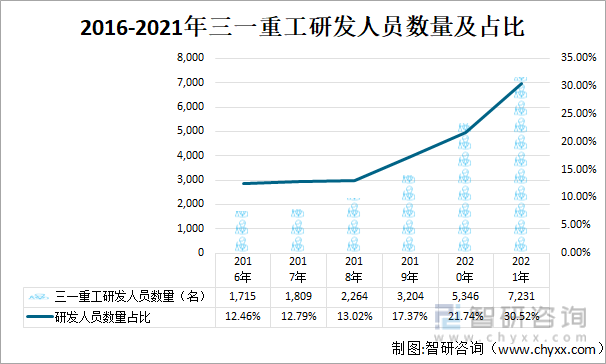

三一重工研发人员数量增速快,2021年研发人员达7231名,占公司总人数的30.52%,其中博士137名,硕士研究生3322名。在30-40岁年龄段人数居多。

2016-2021年三一重工研发人员数量及占比

资料来源:企业年报、开云电竞官方网站下载安装 整理

2021年徐工机械研发人员为2923名,占公司总人数比重为18.88%,其中博士11名,硕士研究生1238名。年龄段集中在30-40岁之间。

2016-2021年徐工机械研发人员数量及占比

资料来源:企业年报、开云电竞官方网站下载安装 整理

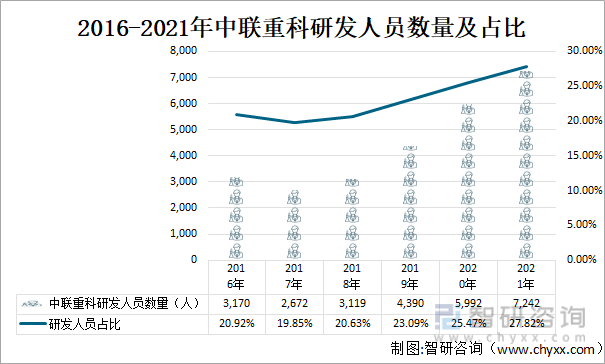

2021年中联重科研发人员为7242名,占营业收入比重为27.82%,其中博士占比51名,硕士占比1522名。研发人员年轻化,30岁以下的研究人员居多。

2016-2021年中联重科研发人员数量及占比

资料来源:企业年报、开云电竞官方网站下载安装 整理

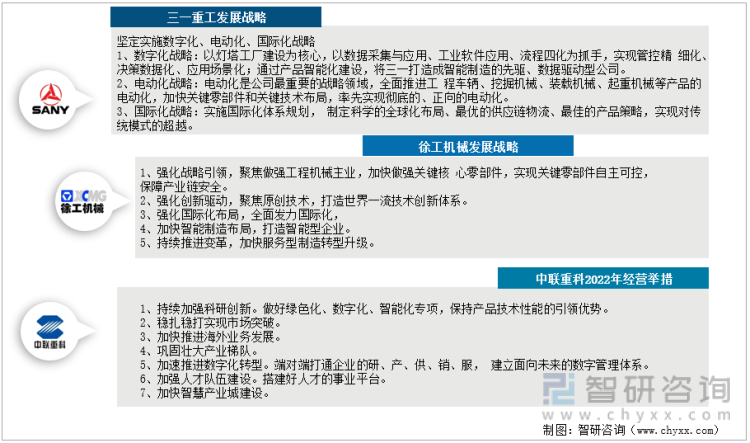

五、发展规划

工程机械企业发展规划

资料来源:企业年报、开云电竞官方网站下载安装 整理

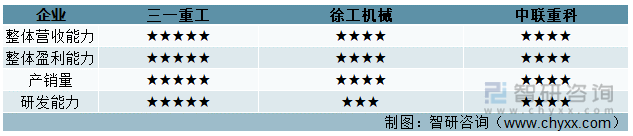

六、总结

从所选取的几项指标对比来看,三一重工在各项指标上,在工程机械行业都是首屈一指的;中联重科在研发能力上较徐工机械更占优势,二者在工程机械行业均是龙头企业,有着广阔的发展蓝图。

工程机械行业企业主要指标对比

资料来源:企业年报、开云电竞官方网站下载安装 整理

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《2022-2028年中国工程机械行业市场发展现状及竞争格局预测报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国工程机械行业市场发展现状及竞争格局预测报告

《2025-2031年中国工程机械行业市场发展现状及竞争格局预测报告》共十一章,包含中国工程机械行业重点企业转型升级案例分析及经验借鉴,中国工程机械行业转型升级战略分析,中国工程机械行业转型升级的方向等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。