一、餐饮情况

我国餐饮收入保持快速增长。随着疫情的恢复,餐饮业也随之复苏,2021年中国餐饮收入规模为46895亿元,同比增长19%。

2016-2021年中国餐饮收入规模及投资金额

资料来源:开云电竞官方网站下载安装 整理

二、餐饮垃圾产量

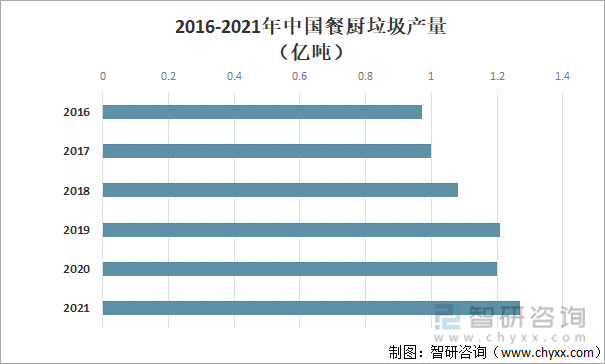

随着我国餐饮发展加速,餐厨垃圾产量逐年增加,其中2021年中国餐厨垃圾产量为1.27亿吨,同比增长5.8%。

2016-2021年中国餐厨垃圾产量

资料来源:开云电竞官方网站下载安装 整理

相关报告:开云电竞官方网站下载安装 发布的《中国餐厨垃圾处理行业竞争格局分析及投资发展开云手机官网入口网址 》

三、餐厨垃圾处理企业现状

餐厨垃圾无害化处理与资源化利用业务所处的行业备受国家政策鼓励和支持。随着“无废城市”建设的推进,生活垃圾分类工作从46个重点城市扩大到地级市以上全面推进,垃圾分类已经进入到“强制时代”。餐厨垃圾作为生活垃圾中占比最大、资源化价值最高的部分,是推动实施生活垃圾分类制度,实现垃圾减量化、资源化、无害化处理的基础保障,是全面推行垃圾分类的重点关注对象及无废城市建设的核心抓手,目前市场上餐厨垃圾处理的项目数量和处理能力远远满足不了实际需求,未来市场发展空间巨大。

旺能环境股份有限公司在浙江、安徽、河南、山东、江苏等5个省份投资、建设餐厨垃圾项目合计2720吨。其中已建成投运11期餐厨项目共1720吨;试运营餐厨项目共140吨;在建餐厨项目共860吨。全年处理餐厨垃圾超54万吨,较去年同期增长170%;去年共提取泔水油近1.2万吨,较去年同期增长163%。

旺能环境股份有限公司-相关餐厨垃圾处置项目规模

资料来源:开云电竞官方网站下载安装 整理

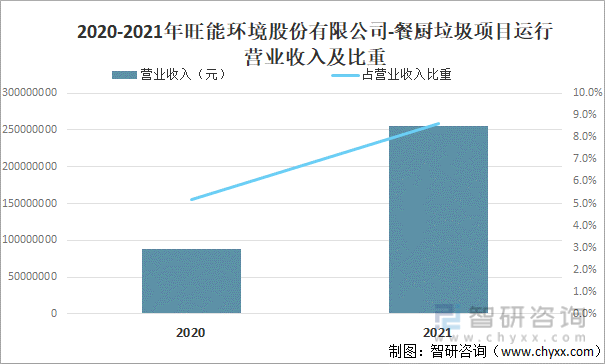

其中2021年旺能环境股份有限公司-餐厨垃圾项目运行营业收入为255517630.55元,占总营业收入的8.61%。

2020-2021年旺能环境股份有限公司-餐厨垃圾项目运行营业收入及比重

资料来源:公司年报、开云电竞官方网站下载安装 整理

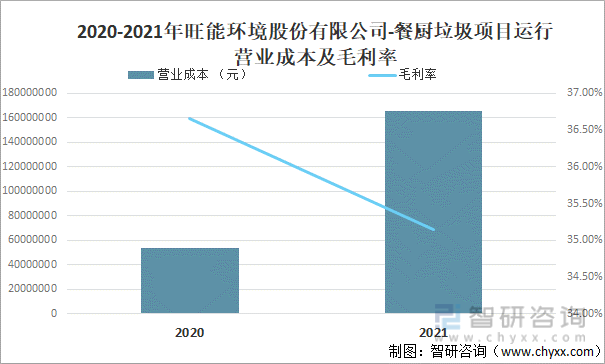

其中2021年旺能环境股份有限公司-餐厨垃圾项目运行营业成本为165696087.8元,餐厨垃圾项目运行毛利率为35.15%。

2020-2021年旺能环境股份有限公司-餐厨垃圾项目运行营业成本及毛利率

资料来源:公司年报、开云电竞官方网站下载安装 整理

餐厨垃圾处置项目与生活垃圾电厂的协同处置优势。协同处置可以降本增效,降低财务压力:在收入端,协同优势在于餐厨沼气发电上网;在成本端,除可节约土建、人工等成本外,干湿垃圾处置的发电设备、除臭系统、渗滤液处理系统、蒸汽供热系统等均可共享,从而减少投资,降低成本。

旺能环境股份有限公司-餐厨研发项目概况

资料来源:公司年报、开云电竞官方网站下载安装 整理

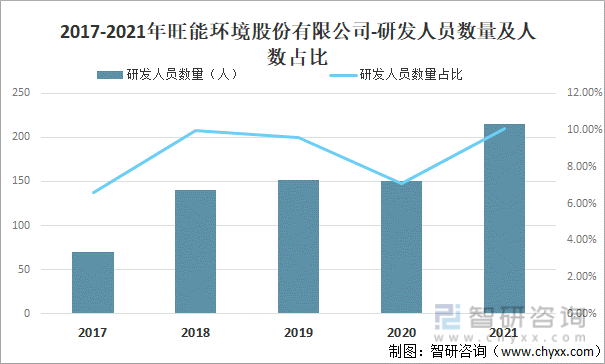

旺能环境股份有限公司重视新技术的研发与应用,坚持研发为生产与发展服务,以实用技术的工程转化为技术研发的主要工作目标,不断推动公司技术服务创新及优化,以适应市场的变化及需求。

旺能环境股份有限公司-餐厨研发项目概况

资料来源:公司年报、开云电竞官方网站下载安装 整理

旺能环境股份有限公司技术研发取得新进展,核心竞争力进一步提升。据公司年报,2021年旺能环境股份有限公司-研发人员数量为215人,占总研发人员数量的10.07%。

2017-2021年旺能环境股份有限公司-研发人员数量及人数占比

资料来源:公司年报、开云电竞官方网站下载安装 整理

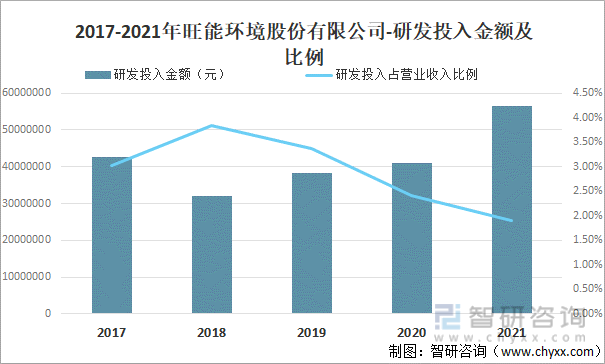

旺能环境股份有限公司在干湿垃圾处置的发电设备、除臭系统、渗滤液处理系统、蒸汽供热系统等均可共享,从而减少投资,降低成本。其中2021年旺能环境股份有限公司研发投入金额为56411856.1元,研发投入占营业收入的1.9%。

2017-2021年旺能环境股份有限公司-研发投入金额及比例

资料来源:公司年报、开云电竞官方网站下载安装 整理

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国餐厨垃圾处理行业市场运营态势及投资战略规划报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国农村生活垃圾处理行业市场运营态势及投资前景研判报告

《2025-2031年中国农村生活垃圾处理行业市场运营态势及投资前景研判报告》共十二章,包含中国农村生活垃圾处理项目投资建设案例深度解析,中国农村生活垃圾处理行业投资及发展前景预测分析,中国农村生活垃圾处理行业政策解析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国农村生活垃圾处理行业市场规模、产业链及发展趋势分析:各地积极探索建立农村生活垃圾处理收费制度,产业发展前景广阔[图]](http://img.chyxx.com/images/2022/0330/ce25a2275c336b52d58303ed80fb7924b3fd1022.png?x-oss-process=style/w320)

![中国城市生活垃圾清运量、无害化处理能力、无害化处理量分析:无害化处理进程不断推进,2022年处理量达24012.8万吨[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2023年中国垃圾渗滤液处理行业全景速览:行业市场规模持续成长,新能源助力降本增效[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)