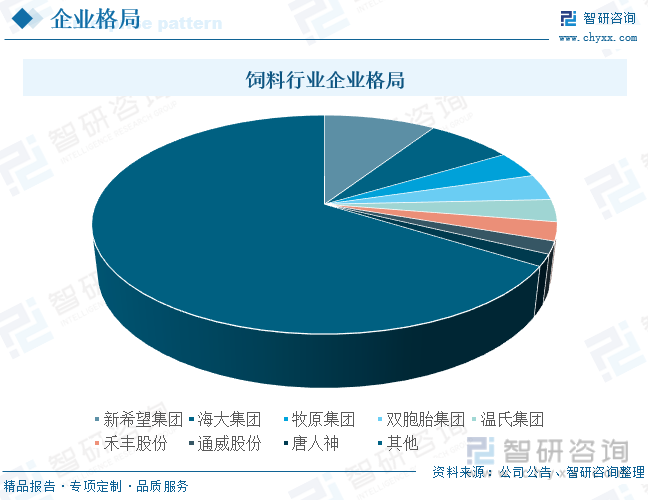

内容概要:近年来,我国饲料行业已逐渐进入成熟阶段,市场竞争也日趋激烈。中国饲料工业协会数据显示,2022年全国年产10万吨以上规模饲料生产厂947家,市场竞争激烈。在市场监管日益严格的背景下,工业饲料行业进入整合提升阶段,行业集中度在不断提高。目前已形成以新希望、海大集团、牧原股份、温氏股份、力源等为主的多足鼎力竞争格局。

关键词:饲料、新希望集团、海大集团

一、行业大而分散,多足鼎力格局基本形成

近年来,我国饲料行业已逐渐进入成熟阶段,市场竞争也日趋激烈。中国饲料工业协会数据显示,2022年全国年产10万吨以上规模饲料生产厂947家,比上年减少10家,合计饲料产量17381万吨,比上年下降1.8%,在全国饲料总产量中的占比为57.5%,比上年下降2.8个百分点。全国年产百万吨以上规模饲料企业集团有36家,比上年减少3家,合计饲料产量占全国饲料总产量的57.5%,比上年减少2.2个百分点。其中,有6家企业集团年产量超过1000万吨。其中,新希望六和饲料产量在2800万吨以上,占全国饲料总产量的9.3%;海大集团饲料产量首次破2000万吨,达到2160万吨,占全国饲料总产量的7.1%;牧原股份、温氏股份、力源和双胞胎企业集团饲料年产量超过1000万吨,行业多足鼎力格局基本形成。目前,我国饲料生产企业CR3约为18.2%,CR5约为21.5%,与德国、日本等前三名市场份额达到30%以上的集中度相比,我国龙头集中度仍较低,未来还有很大提升空间。

从龙头企业饲料布局看,新希望饲料包括禽类饲料、猪饲料、反刍饲料、水产饲料等,其中新希望公司以禽类饲料为主,禽类饲料占公司饲料总产量的56%,禽类饲料产量约占全国总量的13%,位居全国第一;公司猪饲料、反刍饲料、水产饲料产量也均处于全国前列,分别占猪饲料总量的8%,水产饲料总量的7%及反刍饲料的3%。牧原股份和双胞胎集团则主要市场猪饲料,属于猪饲料领域的龙头企业。通威股份饲料产品包括禽类饲料、猪饲料、反刍饲料、水产饲料及宠物饲料多个领域,其中猪饲料是公司主要饲料产品。

相关报告:开云电竞官方网站下载安装 发布的《中国饲料行业市场全景调查及投资策略开云手机官网入口网址 》

二、公司业绩维持稳定增长,饲料业务规模不断扩张

(一)新希望集团:龙头地位稳固,猪饲料业务规模不断扩大

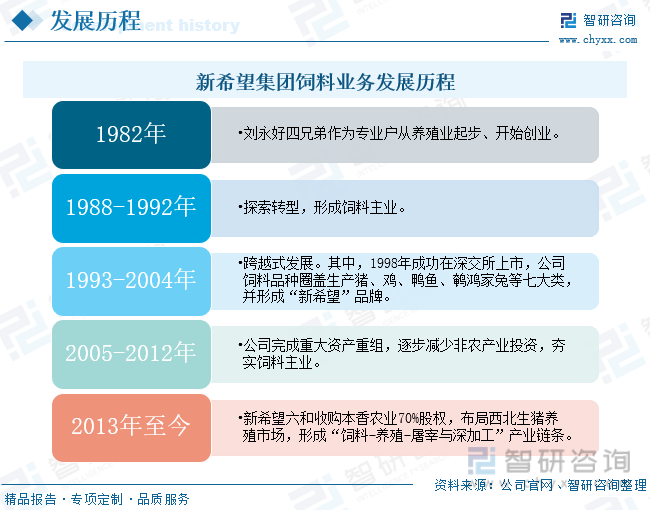

新希望集团是由著名民营企业家刘永好四兄弟在1982年创立,1988-1992年公司探索转型形成以饲料为核心的发展战略。1993-2004年,公司实现跨越式发展。其中,1998年成立四川新希望农业股份有限公司(现更名为:新希望六和股份有限公司),并于1998年在深圳证券交易所上市,是新希望集团旗下最大的农牧食品产业板块。1999年“新希望”首次走出国门,在越南建设第一家海外工厂,公司饲料主业从西南市场扩张到全国、甚至海外市场。随着企业规模不断扩大,公司在2002年进入中国企业500强,进一步提高了企业知名度。2005-2012年,公司完成重大资产重组,逐步减少非农产业投资,夯实饲料主业。其中,2011年集团完成重大资产重组,“新希望六和股份有限公司”成为中国最大的农牧上市公司。2013年至今,集团不断变革创新。2016年新希望六和收购本香农业70%股权,布局西北生猪养殖市场;同年新希望六和投资近3亿元人民币对北京嘉和一品企业管理有限公司的中央厨房进行全资收购,作为在食品端的又一重大布局,加强在食品加工环节的竞争力,形成“饲料-养殖-屠宰与深加工”产业链条。

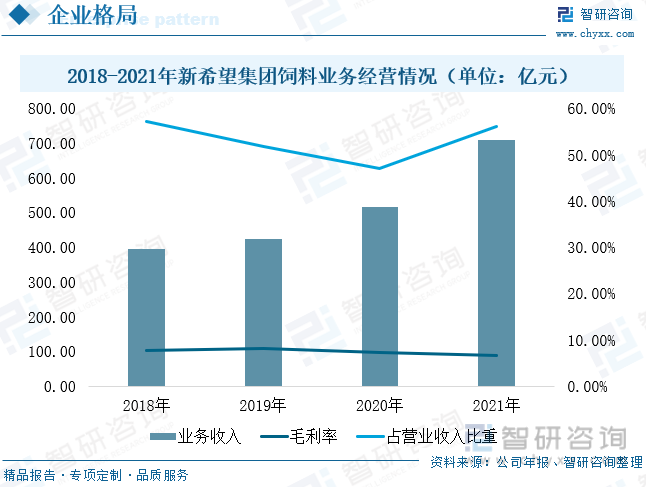

饲料业务仍是公司核心支柱业务,2018-2021年,新希望饲料业务收入占比维持在50%左右,支撑着公司营收半边天。2021年新希望饲料业务收入708.17亿元,同比增长37.12%,占营业收入比重56.08%,较2020年提升9.06个百分点。2022年以来,受生猪养殖规模逐步扩大,饲料价格上涨等因素影响。2022年上半年,公司饲料业务实现营业收入360.37亿元,同比增长9.78%。

从毛利率看,饲料受大宗农产品等原材料价格影响较大,公司年报数据显示,饲料主要原材料成本占比达到85%以上。2019-2021年,受原材料价格持续上涨影响,公司饲料业务毛利率呈下滑态势。公司饲料业务毛利率由2019年的8.10%下滑至2021年的6.51%,累计下滑1.59个百分点。2022年以来,受玉米、豆粕等主要饲料原料价格持续走高,叠加国际地缘冲突导致大宗农产品贸易存在很大的不确定性,公司饲料业务毛利率将继续下滑。

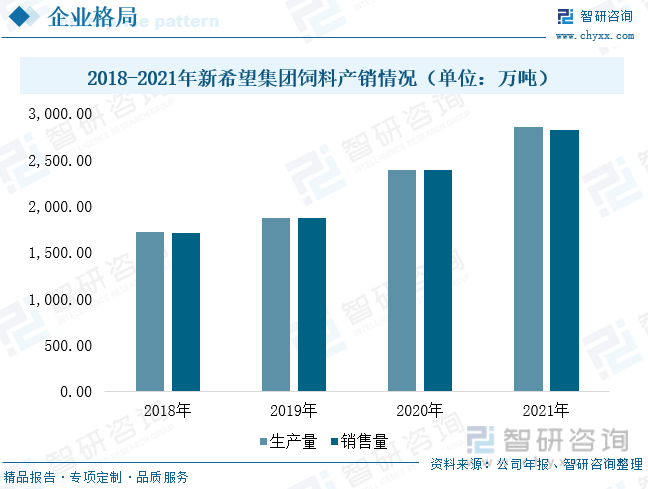

新希望饲料业务规模在国内饲料行业多年保持规模第一,公司依托领先地位引领行业、拥抱变化,持续打强产品力、采购力、生产力、服务力,推出生物环保型饲料和无抗饲料,淘汰落后产能,打造大产量标杆工厂,进一步巩固企业市场竞争力。近年来,公司饲料业务规模持续扩大。2021年公司内外销饲料销量合计达2,824万吨,同比增长18.07%,约占全国总量的10%。2022年以来,公司积极推动产业链延伸,持续扩大饲料产销规模。目前,饲料业务已覆盖国内29个省、市、自治区,及海外越南、印尼等市场。2022年上半年公司内外销饲料销量合计达1334万吨,同比增长31.95%,饲料销售规模进一步扩大。

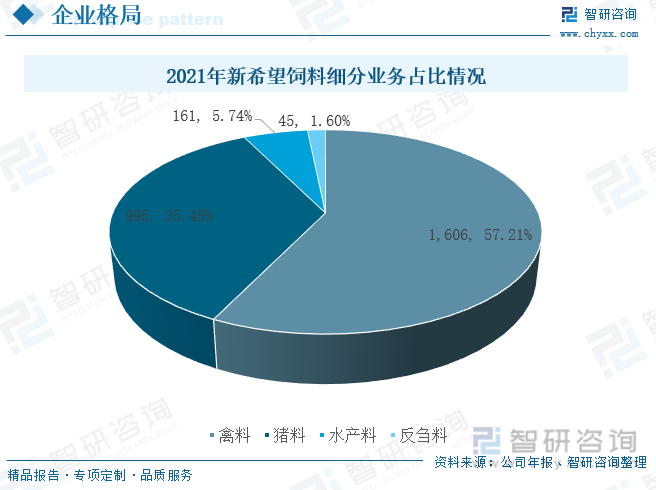

公司以禽类饲料为主。根据饲喂动物料种分类,也包括了禽料、猪料、水产料与反刍料等几乎所有类型的料种产品。由于公司下游还有白羽肉禽与养猪业务,所以公司生产的禽料和猪料,除向外部市场销售外,也供下游的合同养殖户、内部养殖场使用。而公司生产的水产料、反刍料则都是向外部市场销售。2021年公司生产禽类饲料1606万吨,占公司饲料总产量的57.21%;生产猪饲料995万吨,占总产量的35.45%;生产水产饲料161万吨,占总产量的5.74%;生产反刍饲料45万吨,占总产量的1.6%。从增速看,2016-2021年,禽料、猪料、水产料、反刍料销量年复合增长率分别为10.4%、23.3%、15.1%和-5.3%。总体来看,公司禽类饲料产销规模最大,猪饲料增速最快。

(二)海大集团:水产饲料龙头企业,饲料业务逆势增长

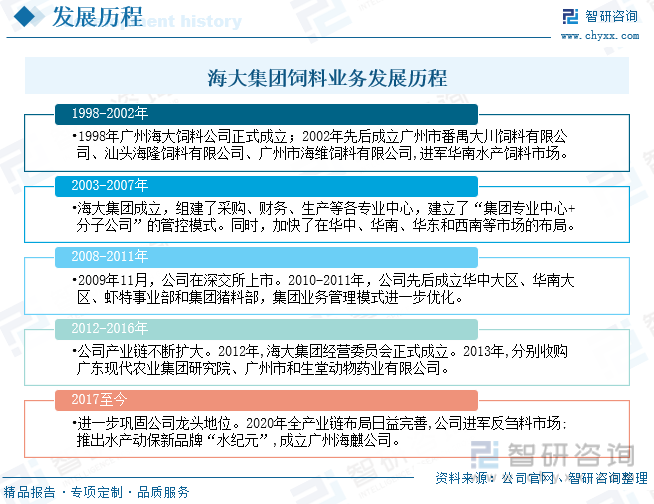

海大集团是一家涵盖饲料、种苗、生物制药、智慧养殖、食品流通、金融等全产业链的高新农牧企业集团。从发展历程看,公司主要经历了5个发展阶段,1998-2002年,公司饲料业务起步阶段。1998年,公司前身广州海大饲料公司成立,同时成立海大畜牧水产研究中心,主要从事水产预混料的研发生产与销售;2002年先后成立广州市番禺大川饲料有限公司、汕头海隆饲料有限公司、广州市海维饲料有限公司,进军华南水产饲料市场,并推动华南水产饲料由颗粒向膨化升级。2003-2007年,公司加大饲料业务布局。此阶段,成立海大集团,建立了“集团专业中心+分子公司”的管控模式,同时,公司加快了在华中、华南、华东和西南等市场的布局,企业饲料规模不断扩大。2008-2011年,公司进一步拓展饲料产业链,增加了猪饲料等细分产品,并开始进军国际市场。2012-2016年,公司饲料产业链不断拓展,形成多业务发展格局,同时开始进军非洲市场。2017年至今,公司进一步巩固龙头地位。2021年公司饲料销量位居全国第二,形成了“一体两翼”发展格局。目前,公司以围绕动物养殖提供整体解决方案进行产业链业务布局,已形成相对完整的水产品产业链,畜禽产业链也在逐步构建中。

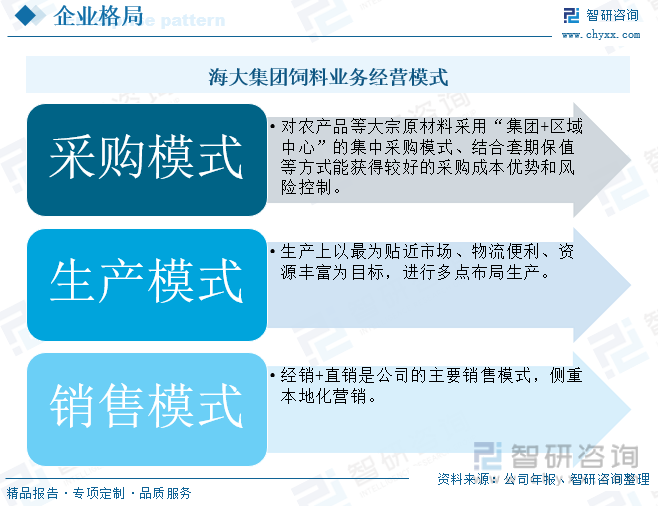

饲料业务是海大集团规模最大的业务,经营管理主要采用原材料集中采购决策、分点生产布局、销售产品和技术服务紧密结合的经营模式。在饲料采购方面,公司对农产品等大宗原材料采用“集团+区域中心”的集中采购模式、结合套期保值等方式能获得较好的采购成本优势和风险控制。生产方面,公司以最为贴近市场、物流便利、资源丰富为目标,进行多点布局生产。销售模式上,公司采用经销+直销的销售模式,其中主要侧重本地化营销。

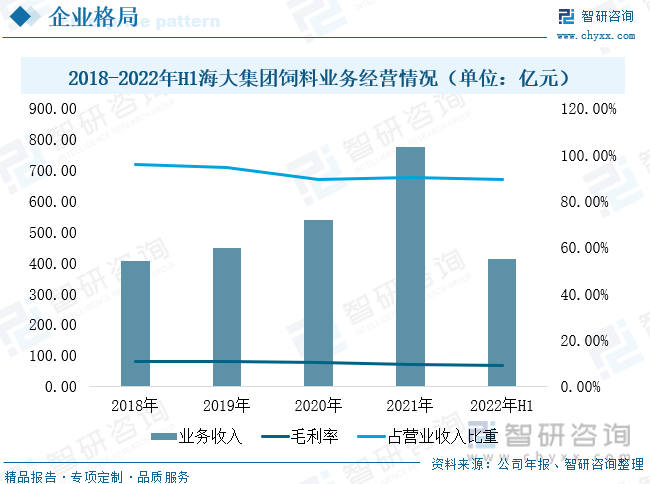

2018-2021年,海大集团饲料业务收入持续增加。2022年,随着下游养殖规模逐步扩大,及饲料单价上涨。2022年上半年,公司饲料业务收入413.32亿元,同比增长22.08%。从毛利率看,受豆粕等主要饲料原料价格上涨影响,海大集团饲料业务综合毛利率水平持续下降。2022年上半年,公司饲料业务毛利率为9.03%,较2021年下滑0.32个百分点,毛利率降幅收窄。

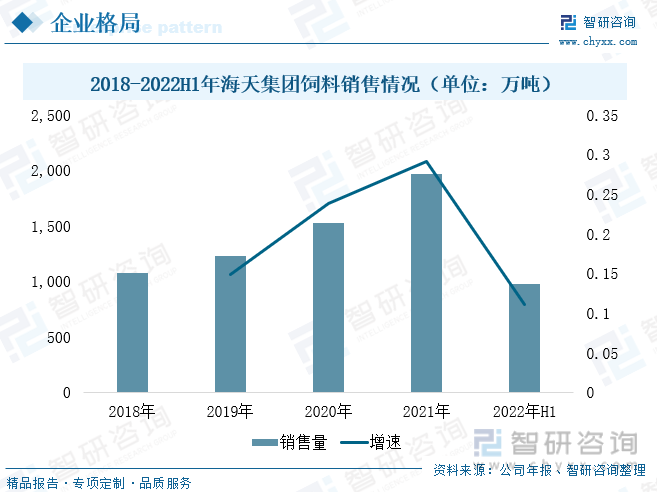

近年来,公司不断扩大饲料业务规模。2021年公司饲料销量1963万吨,约占全国总产量的6.69%%,全国饲料行业第二位。2022年以来,公司进一步加快国内外市场布局,加大与下游行业养殖公司的合作,在行业需求下行的情况下,取得逆势增长。2022年上半年,公司销售饲料974万吨,同比增长11%。

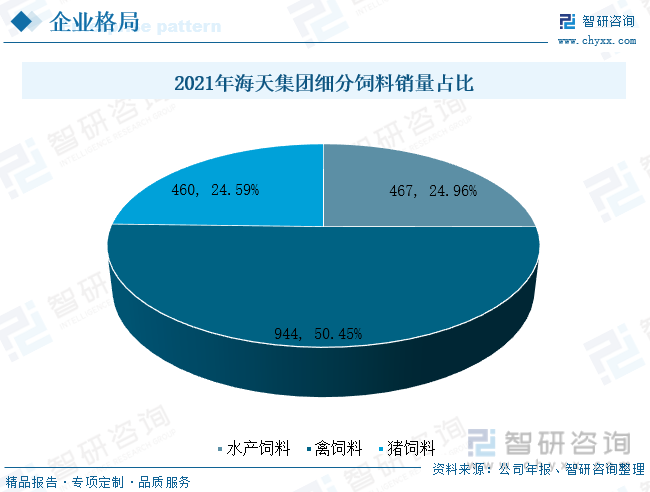

公司饲料产品主要包括水产饲料、禽饲料和猪饲料等,从对外销售数据看,2021年公司禽类饲料对外销量为944万吨,占对外总销量的50.45%;水产饲料对外销量467万吨,占比为24.96%;猪饲料对外销量460万吨,占比为24.59%。

公司的禽饲料销量最高,水产饲料对外销量略高于猪饲料。2022年上半年,公司对外销售915万吨,同比增长9%。其中,水产饲料增长17%,禽饲料外销量同比增长5%,猪饲料外销量增长8%。整体来看,禽类饲料销售规模最大,但受益于水产行业升级影响,水产饲料销量增速最快。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国饲料行业市场全景调查及投资策略开云手机官网入口网址 》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国饲料行业市场全景调查及投资策略开云手机官网入口网址

《2025-2031年中国饲料行业市场全景调查及投资策略开云手机官网入口网址 》共十一章,包含养殖业与畜牧业发展状况分析,中国饲料行业重点企业经营状况分析,2025-2031年中国饲料工业投资及前景预测分析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。