摘要:

一、发展环境:下游产业规模不断壮大,市场增长空间广阔

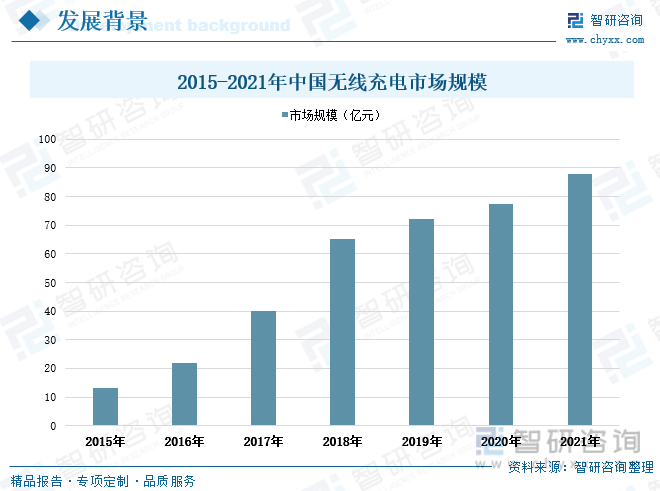

纳米晶产品主要应用于无线充电领域,目前我国无线充电技术已经应用在手机、智能手表、智能家居、餐饮、汽车、家电和工业机械等行业中,其中手机是目前无线充电应用规模最大的领域。随着我国电子信息技术不断取得创新突破,同时近年来国民经济水平不断提升,社会消费持续升级且消费主体年轻一代对电子科技产品消费意愿增强,带动着电子产品等消费需求迅速增长,使我国无线充电市场规模也随之增加。根据有关数据显示,2015-2021年期间全国无线充电市场规模由13.06亿元逐年增长至87.68亿元,期间增长幅度达到74.62亿元。从增速变化情况来看,2015-2018年是无线充电市场规模高速扩张阶段,其中在2017年增速达到峰值84.4%。在市场规模扩张到较大体量后,2019年至今,无线充电市场规模呈稳定增长态势,行业逐渐转向高质量发展阶段。

二、发展现状:供应能力不断增强,市场规模稳步扩张

纳米晶产品主要应用于无线充电领域,目前我国无线充电技术已经应用在手机、智能手表、智能家居、餐饮、汽车、家电和工业机械等行业中,其中手机是目前无线充电应用规模最大的领域。随着我国电子信息技术不断取得创新突破,同时近年来国民经济水平不断提升,社会消费持续升级且消费主体年轻一代对电子科技产品消费意愿增强,带动着电子产品等消费需求迅速增长,使我国无线充电市场规模也随之增加。根据有关数据显示,2015-2021年期间全国无线充电市场规模由13.06亿元逐年增长至87.68亿元,期间增长幅度达到74.62亿元。从增速变化情况来看,2015-2018年是无线充电市场规模高速扩张阶段,其中在2017年增速达到峰值84.4%。在市场规模扩张到较大体量后,2019年至今,无线充电市场规模呈稳定增长态势,行业逐渐转向高质量发展阶段。

三、市场格局:企业集中度较高,本土企业发展迅速

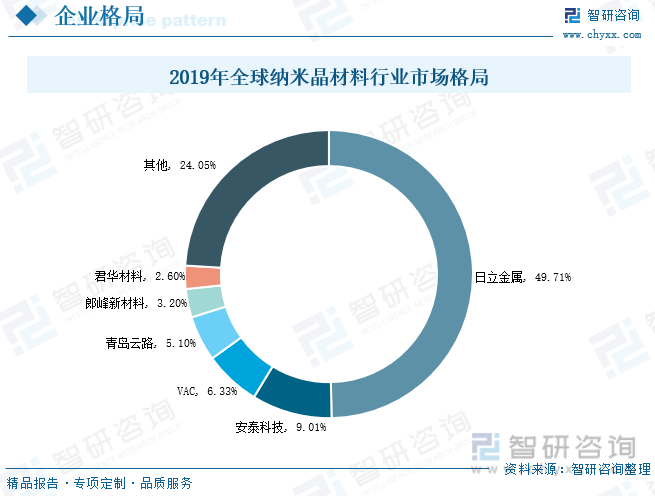

从市场格局来看,日本的日立金属公司在全球纳米金材料行业处于领先地位,龙头优势明显。2019年全球纳米晶材料行业市场分布格局中,行业重点企业日立金属、安泰科技、德国VAC、青岛云路、朗峰新材料公司所占市场份额分别为49.71%、9.01%、6.33%、5.1%、3.2%,5家企业市占率合计73.35%,可以看出纳米金材料行业集中度较高,所形成市场格局较为稳定。由于纳米晶材料存在较高的技术门槛、生产规模、客户资源等行业壁垒,不利于缺乏技术经验积累、无法满足规模化生产及稳定供应、客户资源短缺的中小型企业和新进入企业的发展,随着行业不断转型升级带来进入门槛不断提高,未来中小型企业将逐渐淘汰,头部企业获得更多市场空间从而进一步抢占市场份额,行业集中度将逐步提升。同时,随着我国纳米晶制造企业逐渐崛起,逐步实现部分领域纳米晶材料使用的国产替代,未来外资企业在华市占率将逐渐缩小。

四、发展趋势:纳米晶性能优势逐渐突显,市场渗透率有望逐步提升

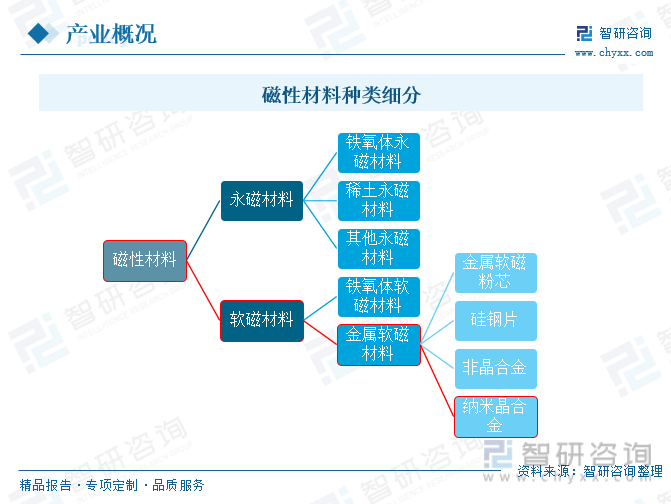

我国作为全球最大铁氧体软磁生产国,2020年全国铁氧体产量达到21万吨,而纳米晶材料产量仅有1.02万吨,纳米晶产量占铁氧体产量比重4.86%,意味着我国纳米晶产品具有广阔的替代空间。目前传统铁氧体软磁在电子元器件领域仍占据较大比例,随着软磁材料下游领域电感、电子变压器、互感器、传感器、无线充电模块等产业不断升级,对软磁材料技术要求不断提升,更具综合磁性新能优势的纳米晶材料将在部分领域实现对传统铁氧体软磁材料形成替代。同时,伴随国家碳达峰、碳中和等节能降碳政策的持续推进与落实,软磁材料应用领域中消费电子、光伏新能源发电、新能源汽车、家电等行业呈小型轻量、节能环保等趋势发展,这将进一步推动下游产业对纳米晶材料的市场需求增长。随着纳米晶材料不断拓宽市场应用领域、逐步替代铁氧体等传统磁性材料,未来我国纳米晶材料市场渗透率有望进一步提升。

关键词:纳米晶发展环境、纳米晶发展现状、纳米晶市场格局、纳米晶发展趋势

一、发展环境:下游产业规模不断壮大,市场增长空间广阔

纳米晶主要指铁基纳米晶合金,是由铁、硅、硼和少量的铜、铌等元素经急速冷却工艺形成非晶态合金后,再经过高度控制的退火环节,形成具有纳米级微晶体和非晶混合组织结构的材料。纳米晶材料得益于其高饱和磁密、高磁导率、高居里温度的优点,在追求小型化、轻量化、复杂温度的场景下,相比较于铁氧体软磁材料有着显著优势,主要用于生产电感元件、电子变压器、互感器、传感器等产品,可以应用于新能源汽车、消费电子、新能源发电、家电以及粒子加速器等领域,特别是近年来纳米晶合金材料在新兴产业领域无线充电模块和新能源汽车电机等应用的逐步推广。

纳米晶产品的上游为铁、硅、硼、铌、铜等金属原材料,经过一系列中间工序后,纳米晶材料制成纳米晶带材,纳米晶带材通过剪切、卷绕、热处理等技术后可以进一步制成磁芯,成为家电、消费电子、新能源发电、新能源汽车、粒子加速器等下游领域所需电子元器件的关键组成部分。

纳米晶产品主要应用于无线充电领域,目前我国无线充电技术已经应用在手机、智能手表、智能家居、餐饮、汽车、家电和工业机械等行业中,其中手机是目前无线充电应用规模最大的领域。随着我国电子信息技术不断取得创新突破,同时近年来国民经济水平不断提升,社会消费持续升级且消费主体年轻一代对电子科技产品消费意愿增强,带动着电子产品等消费需求迅速增长,使我国无线充电市场规模也随之增加。根据有关数据显示,2015-2021年期间全国无线充电市场规模由13.06亿元逐年增长至87.68亿元,期间增长幅度达到74.62亿元。从增速变化情况来看,2015-2018年是无线充电市场规模高速扩张阶段,其中在2017年增速达到峰值84.4%。在市场规模扩张到较大体量后,2019年至今,无线充电市场规模呈稳定增长态势,行业逐渐转向高质量发展阶段。

经过近年来国家对新能源汽车产业的政策支持和规划指导,我国新能源汽车供应链逐渐完善,产业规模化效应有效降低成本,新能源汽车销售已基本步入市场化轨道,产业发展形成良性循环。根据统计数据显示,2017-2022年全国新能源汽车产销量保持同步增长趋势。其中,2022年全国新能源汽车产量为705.8万辆,同比增长99.1%,相较2017年我国新能源汽车年产量增加了626.4万辆。2022年中国新能源汽车销量为688.7万辆,同比增长95.6%,相较2017年增加了611万辆。截至2022年底,全国新能源汽车保有量达1310万辆,占汽车保有量的4.1%。同时,在充电桩领域,受益于新能源汽车的发展和普及,我国配套充电桩也呈现出迅速增长态势。2022年全国充电桩增量达到259万台,增速高达175.5%,比2020年的充电桩全年增量超出213万台。随着我国政策对新能源汽车及充电桩的产业支持力度不断加大,新能源汽车渗透率进一步提升,预计2025年我国充电桩年度增量可达772万台。当前我国新能源汽车的“三电系统”需大量使用磁性材料及器件,如电机、电控、充电机等环节,磁性材料的性能将直接影响新能源汽车“三电系统”功能效率。而纳米晶材料由于具有优异的综合磁性性能,将成为新能源汽车领域的最佳软磁材料。未来随着新能源汽车及充电桩产业规模不断壮大,对我国纳米晶材料的市场需求也将随之增加。

相关报告:开云电竞官方网站下载安装 发布的《中国纳米晶行业市场全景调查及竞争战略分析报告》

二、发展现状:供应能力不断增强,市场规模稳步扩张

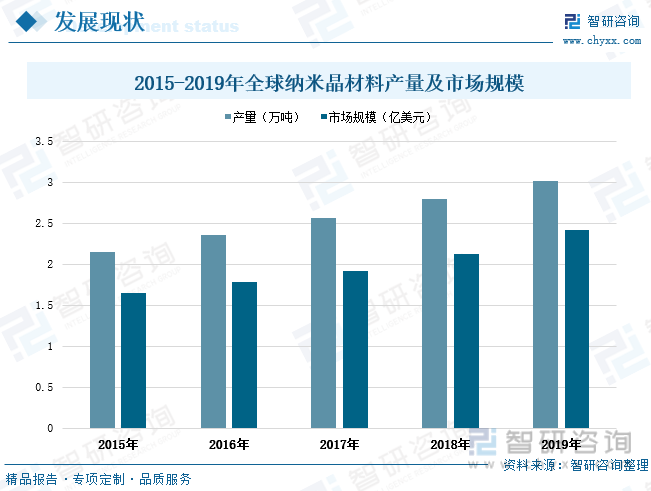

当前纳米晶材料主要应用于家电、消费电子等传统领域,以及5G基站、智能电网、新能源汽车、光伏发电、无线充电、半导体技术等新兴领域,具有降低磁损耗、提升磁芯效率、小型轻量化、低耗能等特点。在全球低碳节能趋势盛行以及电力电子、新能源、信息通讯等战略新兴产业升级对磁性材料及器件性能要求提升的背景下,全球纳米晶软磁材料市场规模呈现持续增长的态势。根据统计数据显示,近年来全球纳米晶材料产量和市场规模不断增长。2019年全球纳米晶材料产量达到3.02万吨,增速7.9%,较2015年全球纳米晶材料年产量增长0.87万吨。同时,全球纳米晶材料市场规模由2015年的1.65万美元增长至2019年的2.42亿美元,期间纳米晶材料市场规模增长了0.77亿美元。

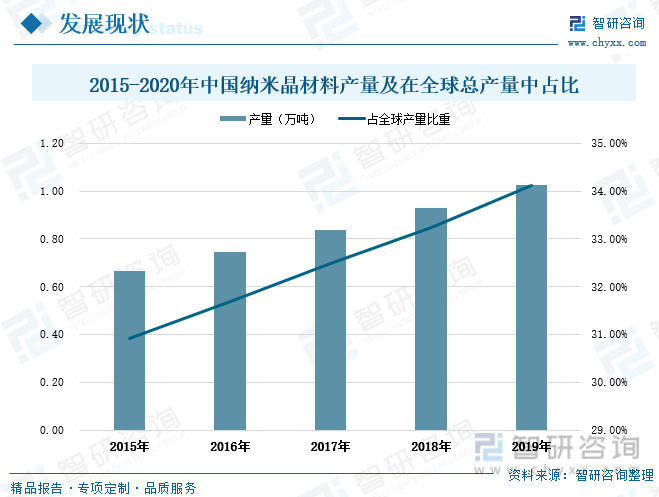

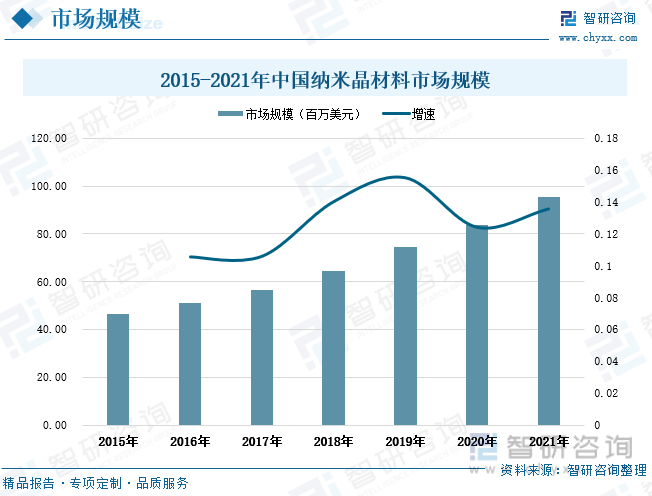

随着国家对新能源行业的重视度不断提高,陆续出台多部政策支持新能源及其相关产业的发展,带动纳米晶材料在新能源领域应用需求不断上升,国内纳米晶材料行业迎来高速发展。根据统计数据显示,近年来我国纳米晶材料产量呈逐年增长走势,同时全国纳米晶材料产量占据全球比重连年上扬。2019年全国纳米晶材料产量为1.03万吨,比2015年国内纳米晶材料年产量增加0.36万吨。2015-2019年,我国纳米晶材料产量占据全球比重由30.92%持续上涨至34.11%,期间上涨幅度达到3.2个百分点。2015-2021年期间,我国纳米晶材料市场规模稳步扩张,2021年全国纳米晶材料市场规模达到9536万美元,同比增长13.6%,比2015年全国纳米晶材料市场规模增长了约1倍。

三、市场格局:企业集中度较高,本土企业发展迅速

1988 年,日立金属率先完成纳米晶合金材料的研发,截至目前全球纳米晶合金产业化的历程仅 30 余年。从市场格局来看,日本的日立金属公司在全球纳米金材料行业处于领先地位,龙头优势明显。2019年全球纳米晶材料行业市场分布格局中,行业重点企业日立金属、安泰科技、德国VAC、青岛云路、朗峰新材料公司所占市场份额分别为49.71%、9.01%、6.33%、5.1%、3.2%,5家企业市占率合计73.35%,可以看出纳米金材料行业集中度较高,所形成市场格局较为稳定。由于纳米晶材料存在较高的技术门槛、生产规模、客户资源等行业壁垒,不利于缺乏技术经验积累、无法满足规模化生产及稳定供应、客户资源短缺的中小型企业和新进入企业的发展,随着行业不断转型升级带来进入门槛不断提高,未来中小型企业将逐渐淘汰,头部企业获得更多市场空间从而进一步抢占市场份额,行业集中度将逐步提升。同时,随着我国纳米晶制造企业逐渐崛起,逐步实现部分领域纳米晶材料使用的国产替代,未来外资企业在华市占率将逐渐缩小。

从行业重点企业经营情况来看,云路股份公司主要从事先进磁性金属材料的设计、研发、生产和销售,已形成非晶合金、纳米晶合金、磁性粉末三大材料及其制品系列,包括非晶合金薄带及铁心、纳米晶超薄带、雾化和破碎粉末及磁粉芯等产品,公司深耕磁性金属材料行业多年,已成为国内磁性材料行业少数同时具备材料成分设计与评价能力、极端工艺装备实现能力、产品应用拓展能力的新材料企业之一。2018-2021年云路股份公司的纳米晶产品业务收入实现连续增长,尤其在2021年,公司的纳米晶产品营业收入大幅增长至2.12亿元,同比增长161.7%,比2018年纳纳米晶产品的年收入增加了1.88亿元。同时,公司的纳米晶产品效益良好,2021年纳米晶产品毛利率为32.96%,相较上年增长5.5个百分点。

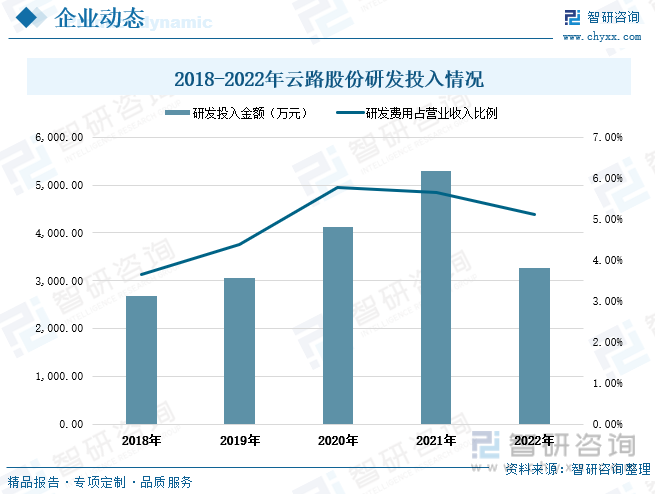

近年来云路股份的研发力度不断加大,通过持续研发积累和技术创新,公司自主研发并掌握了以“小流量熔体精密连铸技术”、“极端冷凝控制技术”等为核心的极端制造技术体系。2018-2021年公司的研发投入金额由2673.74万元连年增长至5,295.71万元,其中2021年研发投入占营业收入比例达到5.7%,比2018年提升2个百分点。2022年上半年,云路股份研发投入金额3268.54万元,同比增长50%。

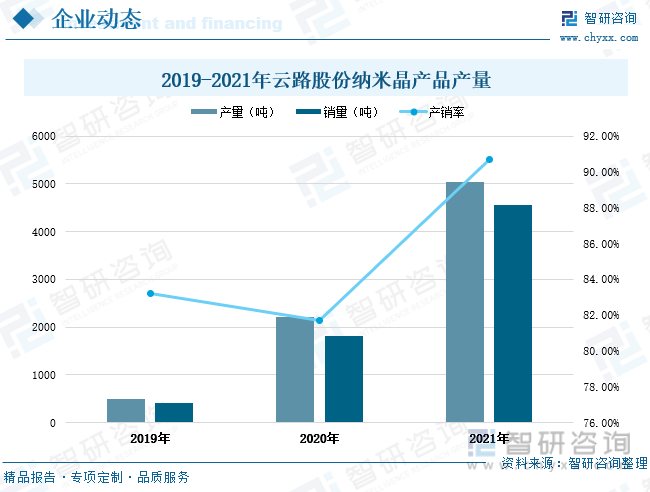

云路股份公司的纳米晶产品于2019年才正式投产,随着云路股份的纳米晶产品生产工艺水平不断进步,生产供应能力稳步提升,业务规模持续扩大,近年来公司的纳米晶产品产销量呈迅猛增长之势。2021年公司生产纳米晶产品5035.64万吨,比2019年产量多出4548.64万吨;纳米晶产品销量达到4567.03万吨,同比增长152.32%。2021年公司的纳米晶产品产销率也上升至90.7%,比2019年产销率提升了7.5个百分点。

四、发展趋势:纳米晶性能优势逐渐突显,市场渗透率有望逐步提升

1、综合磁性性能优势逐渐突显,市场渗透率有望逐步提升

纳米晶材料属于新型磁性材料,是将含铁、硅、硼、铌、铜等元素的合金熔液,通过急速、高精度冷却技术,在非晶基础上形成弥散、均匀纳米岛屿结构的材料,具有较高的饱和磁密、高初始磁导率和较低的高频损耗等特性。因此,与传统铁氧体材料及非晶软磁材料相比,纳米晶材料能够缩小磁性器件体积、降低磁性器件损耗并减轻其重量,综合磁性新能更加优异。我国作为全球最大铁氧体软磁生产国,2020年全国铁氧体产量达到21万吨,而纳米晶材料产量仅有1.02万吨,纳米晶产量占铁氧体产量比重4.86%,意味着我国纳米晶产品具有广阔的替代空间。目前传统铁氧体软磁在电子元器件领域仍占据较大比例,随着软磁材料下游领域电感、电子变压器、互感器、传感器、无线充电模块等产业不断升级,对软磁材料技术要求不断提升,更具综合磁性新能优势的纳米晶材料将在部分领域实现对传统铁氧体软磁材料形成替代。同时,伴随国家碳达峰、碳中和等节能降碳政策的持续推进与落实,软磁材料应用领域中消费电子、光伏新能源发电、新能源汽车、家电等行业呈小型轻量、节能环保等趋势发展,这将进一步推动下游产业对纳米晶材料的市场需求增长。随着纳米晶材料不断拓宽市场应用领域、逐步替代铁氧体等传统磁性材料,未来我国纳米晶材料市场渗透率有望进一步提升。

2、“新基建”进程不断推进,持续带来应用新需求

为更好地推进以人为核心的城镇化,畅通国内大循环、促进国内国际双循环,扩大内需,推动高质量发展,近年来我国持续推进“新基建”进程,构建系统完备、高效实用、智能绿色、安全可靠的现代化基础设施体系。2022年7月,国家发改委、住建部颁发《“十四五”全国城市基础设施建设规划》,提出到 2025 年,城市建设方式和生产生活方式绿色转型成效显著,基础设施体系化水平、运行效率和防风险能力显著提升,基础设施运行更加高效,大中城市基础设施质量明显提升,中小城市基础设施短板加快补齐。到 2035 年,全面建成系统完备、高效实用、智能绿色、安全可靠的现代化城市基础设施体系,建设方式基本实现绿色转型,设施整体质量、运行效率和服务管理水平达到国际先进水平。“新基建”主要涉及 5G 基站及其应用、光伏电网及特高压、工业互联网、城际高速铁路和城际轨道交通、新能源车及充电桩、人工智能、云计算大数据中心等 7 大领域,对上述领域提出了节能、高效、轻量化等新要求。而纳米晶材料由于具备高饱和磁性、高导磁率、低损耗、体型小、质量轻等优异特性,适用于“新基建”中新能源汽车、光伏发电、5G基站、无线充电、电子变压器等关键设备及元器件的制造。随着“新基建”进程不断推进,将持续带来纳米晶材料的应用新需求,推动我国纳米晶市场规模稳步扩张。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国纳米晶行业市场全景调查及竞争战略分析报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2024-2030年中国纳米晶行业市场全景调查及竞争战略分析报告

《2024-2030年中国纳米晶行业市场全景调查及竞争战略分析报告》共十二章,包含2019-2023年纳米晶行业各区域市场概况,纳米晶行业主要优势企业分析,2024-2030年中国纳米晶行业发展前景预测等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2025年中国精密行星减速器行业全景速览:国产替代进程加速[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2024年中国公共服务平台建设行业现状分析:公共服务平台是推动社会服务现代化的重要工具,逐步向数字化、智能化发展[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2025年中国山东省煤炭资源分布、企业竞争格局及未来前景分析:原煤产量逐年下降,山东煤炭行业加快转型发展[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![研判2025!中国病毒灭活行业产业链、市场规模及发展趋势分析:需求与技术双轮驱动,病毒灭活市场前景广阔[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)