内容:公开资料显示,目前我国肿瘤发病率已达到35%左右。肿瘤可分为良性肿瘤与恶性肿瘤,良性肿瘤经手术切除后治愈率已达80%以上。同时,医学科技的不断进步,部分恶性肿瘤5年以上存活率大大提升。肿瘤疾病高发,催生了肿瘤医院及抗肿瘤药物、器械广阔的需求空间。

内容概要:在“早发现、早诊断、早治疗”的理念下,国内肿瘤早期检出率将大大提升,肿瘤诊疗服务需求与日剧增。同时,医保覆盖范围不断扩大,基本医保覆盖人数已超过95%,报销水平不断提高,医保目录中肿瘤药数量不断增多。商业医疗保险不断推出各种新型保险产品,更加关注包括肿瘤等其他重大疾病,提高患者的经济负担能力。诸多因素叠加,利好肿瘤医院行业规模扩大及提质发展。

关键词:癌症新发病人数;肿瘤医院数量;肿瘤医院诊疗人次;肿瘤医院收入;肿瘤医院投融资动态

一、居民健康意识提升,催生肿瘤医院广阔发展空间

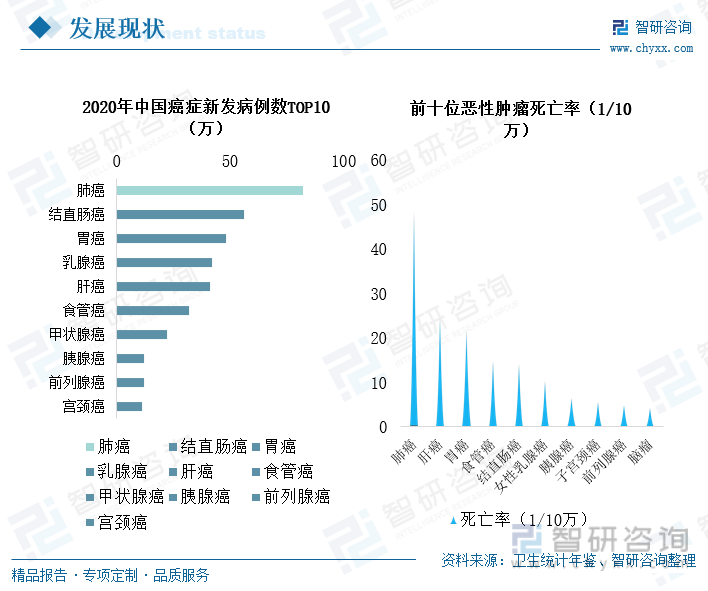

肿瘤疾病高发催生了肿瘤医院广阔的需求空间。目前,肿瘤已成为人们生活中常见的疾病之一。工业化进程不断推进,生活环境污染加剧,叠加人口趋向老龄化,肿瘤发病率日渐提升。根据国家癌症中心最新数据显示,2020年中国癌症新发病例数前十的癌症分别是:肺癌82万,结直肠癌56万,胃癌48万,乳腺癌42万,肝癌41万,食管癌32万,甲状腺癌22万,胰腺癌12万,前列腺癌12万,宫颈癌11万。目前,我国癌症的5年生存率由2010年的30.9%提升到了现在的40.5%。死亡率最高的恶性肿瘤疾病分别是肺癌、肝癌、胃癌、食管癌、结直肠癌、女性乳腺癌、胰腺癌、子宫颈癌、前列腺癌、脑瘤,每十万人中就有48.42人死于肺癌,成为国民健康的头号杀手。

公开资料显示,目前我国肿瘤发病率已达到35%左右。肿瘤可分为良性肿瘤与恶性肿瘤,良性肿瘤经手术切除后治愈率已达80%以上。同时,医学科技的不断进步,部分恶性肿瘤5年以上存活率大大提升。肿瘤疾病高发,催生了肿瘤医院及抗肿瘤药物、器械广阔的需求空间。

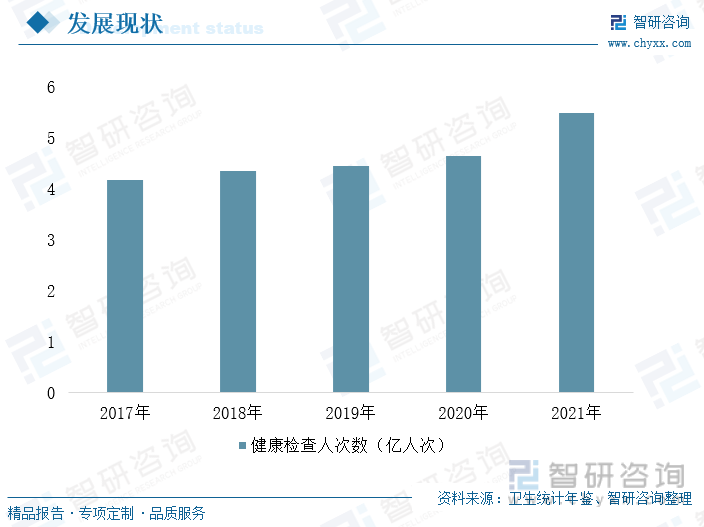

2022年,居民人均医疗保健支出1883元,同比增长5.3%,增速列八大类消费支出首位,拉动居民消费增,0.3%。2017-2021年,国内居民健康检查人次数由4.16亿人次上升至5.48亿人次。早发现、早诊断、早治疗成为居民肿瘤预防的主要手段。居民通过健康体检的方式进行肿瘤早起筛查,以便开展早期治疗。

除此之外,随着我国医疗卫生体系的不断进步与完善,在基层医疗机构开展肿瘤筛查,已成为保障国民健康的主要手段之一。各大城市积极推进免费两癌筛查及各科室义诊活动,提高辖区范围内居民健康水平。以北京市为例,截至2023年3月初,北京市已经完成近300万适龄女性免费的两癌筛查,两癌筛查机构已增至139家。目前北京市宫颈癌及癌前病变检出率为5.5‰,早诊率达98%,宫颈癌防治各项指标位居全国前列。

2022年4月,国务院办公厅印发的《“十四五”国民健康规划的通知》中,明确提出到“十四五末” 要将我国居民人均预期寿命在2020年基础上继续提高1岁左右,人均健康预期寿命同比例提高。肿瘤作为主要健康杀手之一,受到广泛关注。肿瘤疾病的预防与治疗,成为医学界热议话题。在“早发现、早诊断、早治疗”的理念下,国内肿瘤早期检出率将大大提升,肿瘤诊疗服务需求与日剧增。同时,医保覆盖范围不断扩大,基本医保覆盖人数已超过95%,报销水平不断提高,医保目录中肿瘤药数量不断增多。商业医疗保险不断推出各种新型保险产品,更加关注包括肿瘤等其他重大疾病,提高患者的经济负担能力。诸多因素叠加,利好肿瘤医院行业规模扩大及提质发展。

相关报告:开云电竞官方网站下载安装 发布的《中国肿瘤医院行业市场专项调查及投资前景分析报告》

二、民营肿瘤医院发展迅速,诊疗水平仍有较大提升空间

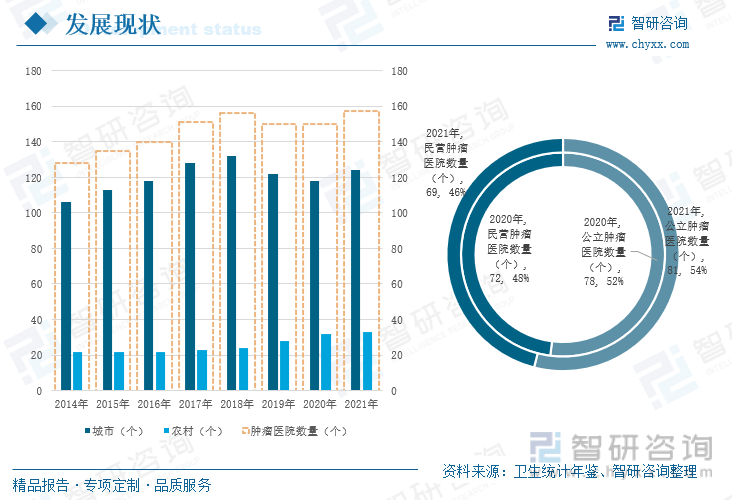

根据《卫生统计年鉴》数据显示,近年来国内肿瘤医院数量保持逐年稳健增长的态势,肿瘤医院数量由2014年的128家增长至2020年的150家。2021年肿瘤医院数量进一步提升至157家,较2020年增加4家。肿瘤医院分布具有明显的区域性,城市数量远高于农村地区。2021年,国内城市肿瘤医院数量124家,较2020年增加6家;农村肿瘤医院数量33家,较2020年增加1家。城镇化率的快速提升,大量人口聚集在城市,肿瘤医疗服务需求增长较快,叠加城市经济发展水平远高于农村,各项配套完善,是肿瘤医院向城市聚集的主要原因。

我国肿瘤医院已形成公立、民营并驾齐驱的发展格局。2021年,国内公立肿瘤医院数量81家,较2020年增加3家,占比54%;国内民营肿瘤医院数量69家,较2020年减少3家,占比46%。公立医院一般发展历史较长,经过多年沉淀,其在公信力、医疗技术水平、医保政策支持等方面优势要大于民营医院。在发展早起,公立肿瘤医院占据绝对主导地位,随着医疗卫生体系改革不断推进及市场化升级,国内民营肿瘤医院数量快速增加,数量上与公立肿瘤医院的差距逐渐缩小。此外,近年社会办医政策支持推动民营肿瘤医院引入较多公立医院的肿瘤医生专家,肿瘤治疗设备配置不断增多。

2021年,国内肿瘤医院诊疗人次为2612.37万人次,同比增长18.56%。其中门急诊诊疗人次2538.18万人次,同比增长18.90%,占总诊疗人次的97.12%。肿瘤医院入院人数为404.88万人次,同比增长24.87%。新中国成立以来,长寿化和少子化持续并进,导致人口结构性调整节奏加快,老龄化大势所趋。40岁以上人群作为肿瘤疾病高发人群,人群基数的扩大将使得肿瘤疾病发病率快速提升,肿瘤诊疗服务需扩张。依次预计,未来国内肿瘤亿元诊疗人次及入院人数仍将持续增长。

根据国家卫生健康年鉴,2021年 我国肿瘤专科医院执业医生共约2.88 万人,肿瘤相关科室床位共约 27.25万张,每床出院人数42.2人,床位利用率为92.71%。肿瘤医院病床使用率长期处于较高负荷运营水平,在所有专科医院中位居前列。在医疗改革稳步推进、国民健康水平持续提升的大环境下,改善肿瘤医疗服务水平,仍是肿瘤医疗行业面临的重要课题。

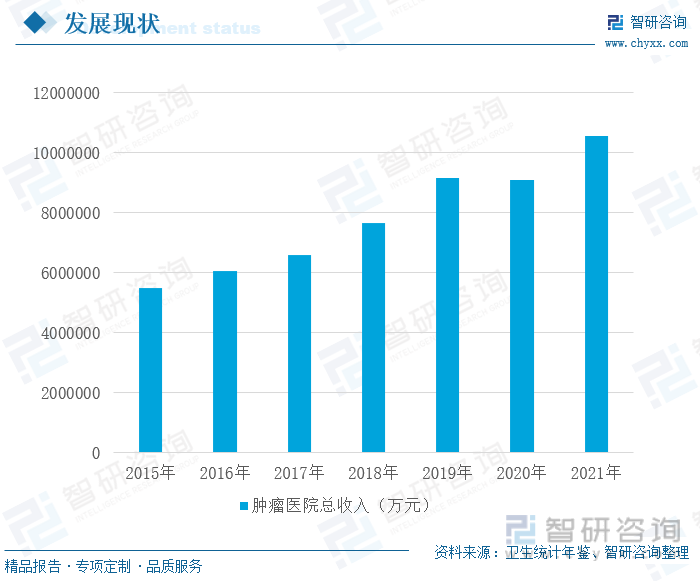

2021年,肿瘤医院总收入1054.23亿元,同比增长16.2%。其中,财政拨款收入61.26亿元,占比5.8%;事业收入968.02亿元,占比91.82%。事业收入中,医疗收入943.38亿元,占事业性收入的97.45%,占肿瘤医院总收入89.49%。在经历2020年短暂下滑后,肿瘤医院收入在2021年恢复增长,行业发展景气程度回升。这主要是由于疫情后时代,疫情防控进入常态化阶段,居民肿瘤诊断及治疗需求逐渐放量,带动医院业绩回暖。

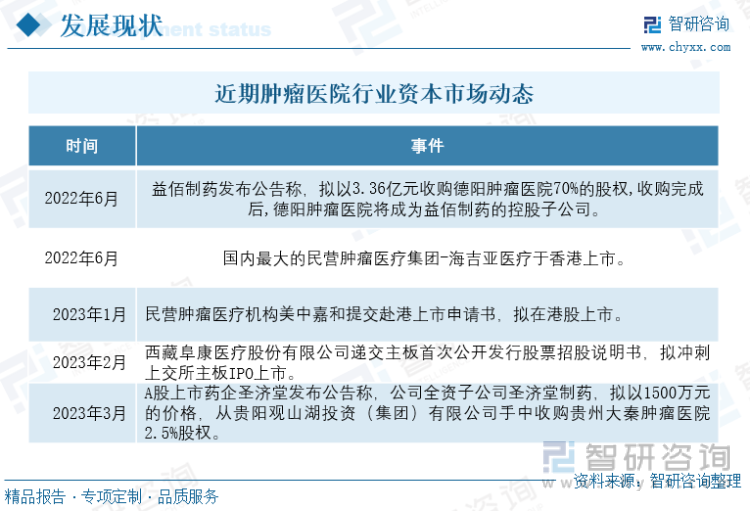

三、企业加速布局肿瘤医院赛道,美中嘉和冲刺港股IPO

目前我国肿瘤治疗医生、病床、设备资源较为紧缺且存在分布不均问题,同时新发患者、存量患者不断增多带来的治疗需求快速增长,供给端和需求端不匹配存在较大矛盾,供需矛盾为民营肿瘤医疗机构提供较大生存空间。肿瘤医院作为蓝海市场,吸引了众多资本争相布局。但肿瘤医院具有投资大、周期长、壁垒高等特点,导致规模较大的民营肿瘤医院上市集团较少,仅有海吉亚医疗一家。

近期,肿瘤医院作为民营医疗最为火热的细分赛道之一,资本市场动作频繁。2022年6月,上市公司益佰制药发布公告称,拟以3.36亿元收购德阳肿瘤医院70%的股权,收购完成后,德阳肿瘤医院将成为益佰制药的控股子公司;同月,国内最大的民营肿瘤医疗集团-海吉亚医疗于香港上市。截至招股书披露日,海吉亚医疗拥有自有医院7家,托管医院3家。7家自有医院中,单县海吉亚医院、重庆海吉亚医院和菏泽海吉亚医院为公司自建医院,其余4家医院均为外延式并购而来。2023年1月,民营肿瘤医疗机构美中嘉和提交赴港上市申请书,拟在港股上市。根据公司招股说明书披露,公司在中国地区拥有七家运营中的自营医疗机构,包括两家肿瘤医院、三家门诊部(或诊所)、一家影像诊断中心及一家互联网医院。同时,公司还拥有一家在建自营肿瘤医院。2023年2月,西藏阜康医疗股份有限公司递交主板首次公开发行股票招股说明书,拟冲刺上交所主板IPO上市。据悉,阜康医疗本次拟募资总金额为5.56亿元,所募资金拟用于西藏阜康医院中心院区建设项目。该公司旗下运营有一家二级营利性肿瘤专科医院“西藏康城肿瘤医院(四川省肿瘤医院拉萨分院)”,批准床位数200张。2023年3月,A股上市药企圣济堂发布公告称,公司全资子公司圣济堂制药,拟以1500万元的价格,从贵阳观山湖投资(集团)有限公司手中收购贵州大秦肿瘤医院2.5%股权。收购完成后,圣济堂制药将持有大秦肿瘤医院100%股权。贵州大秦肿瘤医院是一家按照国家 三级肿瘤专科医院标准和现代医院管理设计建造的专科医疗机构,同时也是圣济堂2016年重大资产重组募投项目的实施主体。该院总投资50亿元,预计展开3000张床位, 一期投资20亿元,开展床位1000张。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国肿瘤医院行业市场专项调查及投资前景分析报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国肿瘤医院行业市场专项调查及投资前景分析报告

《2025-2031年中国肿瘤医院行业市场专项调查及投资前景分析报告》共八章,包含中国肿瘤医院领先个案分析,中国肿瘤医院行业投融资分析,肿瘤医院关键成功因素分析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国肿瘤医院行业竞争格局及发展趋势分析:公立医院占据主导地位,资本布局民营市场[图]](http://img.chyxx.com/images/2022/0330/b388a599ab8b82a70e79838a8b0d600efa11727f.png?x-oss-process=style/w320)

![2021年中国肿瘤医院现状分析(附医院数量、床位数、住院人数、医药费、病死率及死完率)[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

![2025年中国福建省纺织产业链图谱、发展现状、企业竞争格局及前景分析:福建省纺织行业营收位居全国前列,万亿级产业集群正飞速崛起[图]](http://img.chyxx.com/images/2022/0330/920e1a3ff3bb6b7f469fbaa1e9ad45bc470a7578.png?x-oss-process=style/w320)

![2025年中国二通插装阀行业政策一览、产业链全景、发展现状及未来前景研判:国产二通插装阀产品进口替代能力逐步增强,行业趋向智能化、绿色化方向发展[图]](http://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![研判2025!中国水合肼行业产业链、市场规模及重点企业分析:水合肼制备工艺多元,酮连氮法与过氧化氢法成主流[图]](http://img.chyxx.com/images/2022/0408/1ba88a0bac4b4a65439b806124f6fc0f4ab03cad.png?x-oss-process=style/w320)