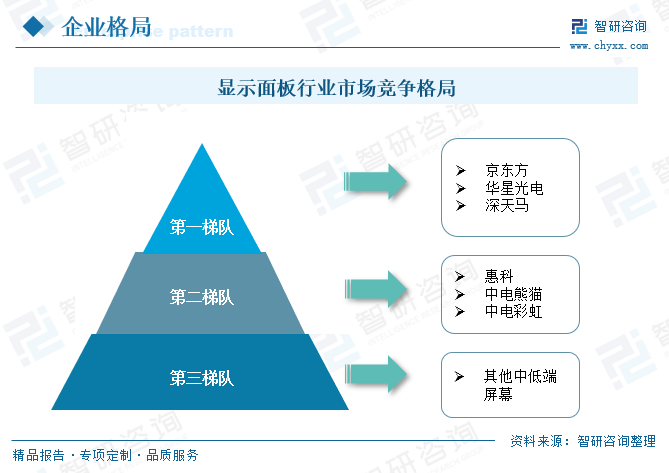

内容概要:我国显示面板行业较为集中,市场竞争较为激烈,目前我国显示面板市场的主要参与主体有京东方、华星光电、惠科、中电熊猫等企业,按其市场地位可以分为三大梯队。位于竞争第一梯队的企业有京东方、华星光电、深天马等,这类企业深耕于显示面板行业,在高端面板和大尺寸面板上有着领先的技术与产品优势;第二梯队有惠科、中电熊猫、中电彩虹等企业;其他中低端屏幕供应商处于第三梯队,起步晚,产品技术尚未完善。

关键词:显示面板竞争格局、TFT-LCD显示技术、OLED显示技术、TCL科技、京东方

一、国内显示面板市场竞争格局:市场竞争较为激烈,核心技术集中于龙头企业

显示面板是一种让人能够查看画面的电子显示器的重要组件,它由多个组件构成,比如液晶背板、掩膜、亮度调节等,并且具有不同的尺寸和功能,是显示器技术中不可或缺的重要组件。显示面板广泛应用于TV、IT、手机、商用、安防、车载显示屏等场景,目前最主流显示屏主要为LCD和OLED,主流技术包含TFT-LCD和AMOLED显示技术。LCD面板是传统显示技术,受下游厂商的影响较大;OLED作为第三代显示技术,已逐渐成为手机品牌旗舰机和中高端机标配,在TV端的出货占比也在持续提升。

我国显示面板行业较为集中,市场竞争较为激烈,目前我国显示面板市场的主要参与主体有京东方、华星光电、惠科、中电熊猫等企业,按其市场地位可以分为三大梯队。位于竞争第一梯队的企业有京东方、华星光电、深天马等,这类企业深耕于显示面板行业,在高端面板和大尺寸面板上有着领先的技术与产品优势,逐步释放的产能推动产品市占率快速提升,同时有着强大的品牌影响力,有着一定的消费群体。第二梯队有惠科、中电熊猫、中电彩虹等企业,这类企业业务介入较晚,主要布局于国内技术相对成熟的中低端LCD面板领域,通过长时间的经营和发展,有着一定的销售网络和厂商产线。其他中低端屏幕供应商处于第三梯队,起步晚,产品技术尚未完善。

相关报告:开云电竞官方网站下载安装 发布的《中国显示面板行业市场现状调查及投资前景评估报告》

从显示技术方面来看,TFT-LCD显示面板由于工作电压低、功耗小、分辨率高、抗干扰性好、技术成熟等一系列有点,目前仍为全球最主流的显示面板,各厂商持续扩大TFT-LCD产线的产能。其中,大尺寸面板的产能增速高于中小尺寸的产能增速。现阶段TFT-LCD市场的参与企业有京东方、惠科、华星光电、群创、中电彩虹等,其中京东方、华星光电、群创、友达等企业因为具有一定的产能优势而领先于中国TFT-LCD市场。

OLED显示作为第三代显示技术,由于其具有轻薄、无污点、视角范围广、柔韧性强等优点,以及在未来全面屏和柔性显示的趋势下有着广泛的应用市场,目前正处于快速发展阶段,各企业对其的产线布局比重逐步加大,产能供给占比也在持续提升。目前OLED市场的核心参与者主要有京东方、维信诺、华星光电、深天马、友达、和辉光电等厂商,其中京东方、维信诺、华星光电等企业由于资金实力雄厚,在国内OLED市场较为突出。

二、重点企业分析:加快实施个性化发展策略,持续推进产品技术研发进程

1、TCL科技:持续优化产业布局,大力推进全尺寸显示业务建设

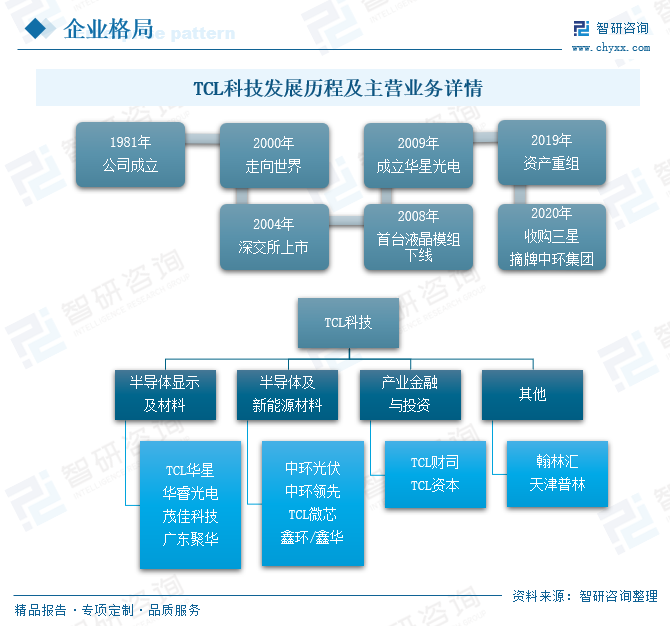

TCL集团创立于1981年,2004年1月在深交所主板上市,2019年公司完成资产重组后,突出面板制造的核心地位,2020年摘牌中环集团,其主营业务结构形成了包含半导体显示及材料、半导体及新能源材料、产业金融及投资和其他业务四位一体格局。其中半导体显示及材料主要以围绕TCL华星光电为主的面板制造业务;半导体及新能源材料业务主要是通过持股中环股份来实现;产业金融与投资主要实现以融促产,优化资产配置;其他业务则通过直接持股翰林汇实现电子产品分销业务,多产业群联动,推动产业协同。

在半导体显示及材料业务中,TCL华星作为行业的头部企业,通过资产并购、高效发展等持续扩大产业规模,优化业务结构,推动经营业务稳步增长。在大尺寸业务领域,TCL华星持续扩大规模,坚持高端产品策略,提升相对竞争优势,公司在大尺寸面板的龙头地位持续巩固,TV面板市场份额全球第二,55寸产品份额稳居全球第一,在交互白板、数字标牌、拼接屏等商用市场成为头部客户的核心供应商。在中尺寸业务领域,TCL华星丰富产品结构,积极导入头部客户,投建新产能建立业务增长点,其中LTPS笔电出货量达到全球第二,LTPS平板出货量为全球第一。在小尺寸业务领域,TCL华星利用差异化技术提升产品力,优化客户组合,改善经营指标,T3产线LTPS手机面板出货量保持全球第四,同时拓展VR/AR新型显示产品。

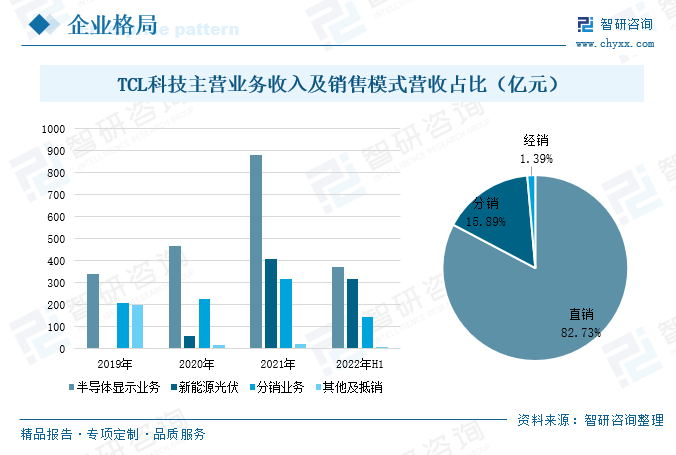

TCL科技以半导体显示业务、新能源光伏及半导体材料业务等为核心业务,2019-2021年期间,公司的主营业务均实现了不同程度的增长和盈利。新能源光伏业务是公司在2020年以来逐步布局的业务领域,2021年期间,新能源光伏业务和半导体显示业务的快速增长,带动公司的整体盈利水平持续提升。TCL科技聚焦这两大业务,2022年上半年半导体显示业务的营业收入达到373亿元,较2021年同期下降了8.81%,占总营业收入的比重达到44.09%;新能源光伏业务在此期间得到快速发展,同比增长了79.65%,占比达到37.5%。

TCL科技在产品的销售渠道建设中,采取直销模式为主,辅以分销和经销模式的销售方式,其中直销模式占比达到82.73%,是TCL科技的主要销售模式;其次是分销和经销,占比分别为15.89%、1.39%。

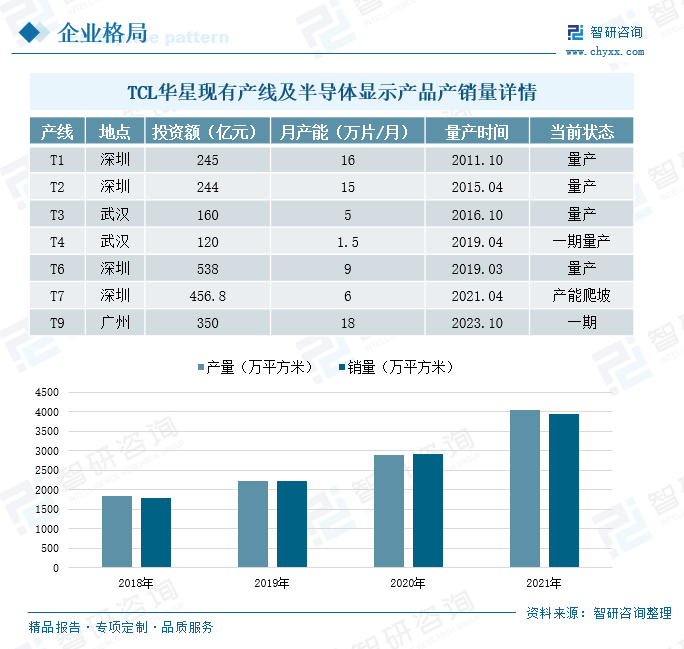

TCL华星作为TCL科技的子公司,随着企业的快速发展,TCL华星的产业布局也在持续完善。近年来,TCL华星持续优化业务组合,加快从大尺寸显示龙头企业向全尺寸显示领域转型升级,随着产线的不断运行和扩建,产能规模也在持续高增,大、中、小业务布局更加完善。为满足客户需求,TCL华星扩建的第6代LTPS LCD显示面板生产线项目正加快建设,第8.6代氧化物半导体新型显示器件生产线T9项目已完成厂房建设,预计在2023年开始量产。

随着产线的不断建设,产能的逐步释放,TCL科技产品的产销量也在持续增长。2018-2021年期间,TCL科技的半导体显示相关产品的产销量保持持续增长的态势,2021年半导体显示产品的产销量达到4058万平方米、3949万平方米,较2020年分别增长了40.56%、35.71%。

2、京东方:稳步加快产品技术研发,积极推进“1+4+N”企业发展架构

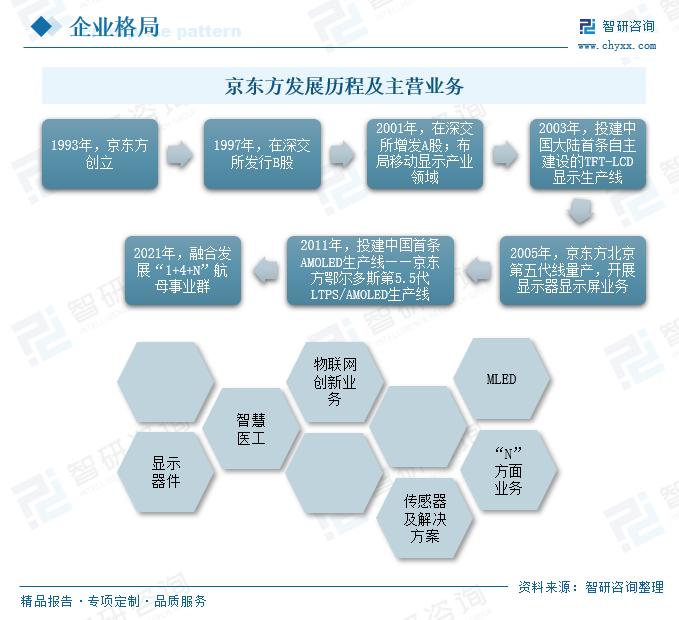

京东方科技集团股份有限公司成立于1993年4月,是全球领先的半导体显示技术、产品与服务提供商。1997年和2001年京东方在深交所先后注册发行B股和A股,2003年公司投建中国大陆首条自主建设的TFT-LCD显示生产线,实现了该产品国产化的突破。多年来,京东方深耕半导体显示业务领域,持续优化产品结构,逐步形成了以半导体显示事业为核心,MLED、传感器及解决方案、智慧系统创新、智慧医工等事业融合发展的“1+4+N”航母事业群。在半导体显示起家领域,京东方致力于提供应用TFT-LCD、AMOLED、Oxide、Microdisplay等技术的端口期间,专注于为客户提供高品质的手机、平板电脑、显示器、交互白板等显示器件产品。

作为全球半导体显示领域的龙头企业,京东方显示屏幕总出货量稳居全球第一,在智能手机液晶显示屏、笔记本电脑显示屏、平板电脑显示屏、显示器显示屏、电视显示屏等五大应用领域出货量均位列全球第一,2022年京东方车载显示业务也实现了全球第一的市占率。

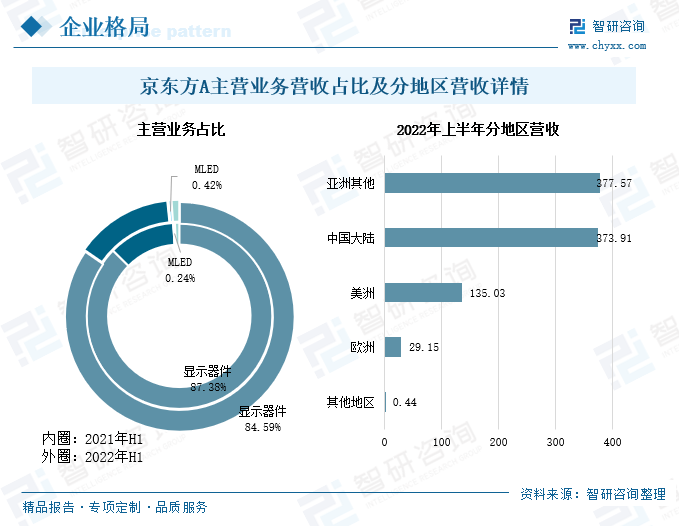

在京东方的五大主营业务中,显示器件作为公司的核心业务,其LCD的市占率稳居全球第一,并在细分高端市场中持续开拓;在创新应用领域,2022年上半年整体的销量同比提升了超50%;在车载方面,2022年公司市占率首次实现全球第一。2022年上半年京东方显示器件的营业收入共计826.42亿元,较2021年同期下降了17.89%,占总营业收入的比重达到84.59%。MLED作为公司的新兴业务领域,2022年上半年的营业收入为4.12亿元,较2021年同期增长了50.15%,占总营业收入的比重为0.24%。

京东方的产品销售范围较为广泛,销售模式以直销为主。作为全球半导体显示领域的龙头企业,以及全球物联网领域的创新型企业,多年的经营和发展过程中,逐步建立了完善的销售网络,产品销售区域非常广泛。2022年上半年,京东方的产品销售主要集中在中国大陆地区和亚洲其他地区,营业收入分别为373.91亿元、377.57亿元,占总营业收入的比重为40.81%、41.22%,美洲地区占比为14.74%,营业收入共计135.03亿元,2022年以来,京东方稳步加大美洲地区的销售力度,其营业收入较2021年同期增长了33.77%,也是各地区中唯一同比出现增长的区域。

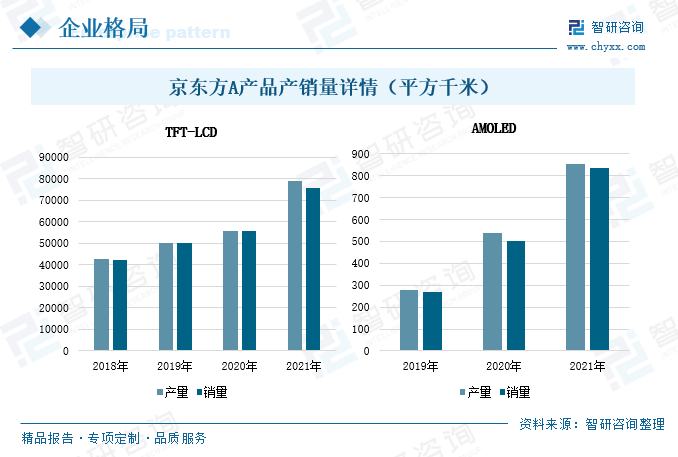

TFT-LCD和AMOLED显示技术是目前显示面板行业的主流技术,近年来,随着京东方加大对显示器件行业的研发投入力度,持续推进显示面板的产品生产和销售,京东方相关产品的产销量也在快速增长,TFT-LCD作为京东方的核心技术之一,2018-2021年期间,相关产品的产销量保持稳步增长的态势,2021年TFT-LCD相关产品的产销量为79091平方千米、75969平方千米,同比分别增长了42%、37%。京东方在2019年布局AMOLED领域,相关产品的产销量快速增长,2021年AMOLED相关产品的产销量分别为855平方千米、836平方千米,较2020年分别增长了59%、67%。

VR作为国内的新兴消费市场,为抢占未来VR市场份额,满足客户的产品需求,2022年11月,京东方发布公告称,拟投资建设第六代新型半导体显示器件生产线项目应用于VR产品的LTPS/LTPO相关的技术和产能布局,项目预计投资290亿元,并于2023年开始建设,2025年量产。

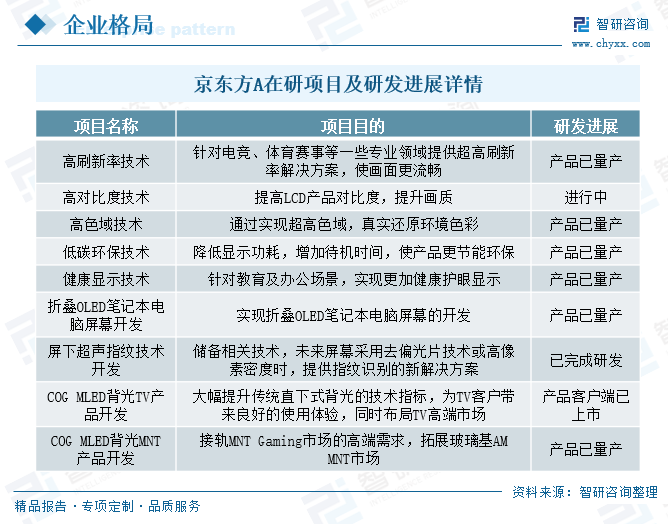

此外,为持续提升公司的核心竞争力,京东方十分重视新产品的研发与创新,在原有产品的基础上,加大研发投入力度,持续开展新项目的产品研发工作。现阶段,高刷新率技术、高色域技术、低碳环保技术、健康显示技术等项目的产品均已成功量产。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国显示面板行业市场现状调查及投资前景评估报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国显示面板行业市场现状调查及投资前景评估报告

《2025-2031年中国显示面板行业市场现状调查及投资前景评估报告》共十四章,包含2025-2031年显示面板行业投资机会与风险,显示面板行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国显示面板发展现状分析:Mini LED技术快速发展,助力LCD产业加快转型升级[图]](http://img.chyxx.com/images/2023/0412/b0f4055dee59b7f486baeaea3d943921860826d2.jpg?x-oss-process=style/w320)

![2022年中国显示面板行业产业链分析:中游行业市场规模不断扩大[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)