内容概要:针状焦是锂电负极材料和制造高级石墨电极重要原材料。锂电负极材料方面,下游终端市场新能源行业呈爆发式增长态势,同时储能、消费、小动力等终端应用市场也呈现出不同程度的增长态势,带动锂电负极材料出货量飞速提升;石墨电极方面,随着电弧炉炼钢逐步推广,石墨电极市场需求也将持续增加,并最终拉动针状焦需求增长,针状焦市场发展潜力较大。

关键词:针状焦产能、针状焦产量、针状焦开工率、针状焦进出口情况

一、针状焦市场规模持续扩张,高端针状焦国产化进程加速

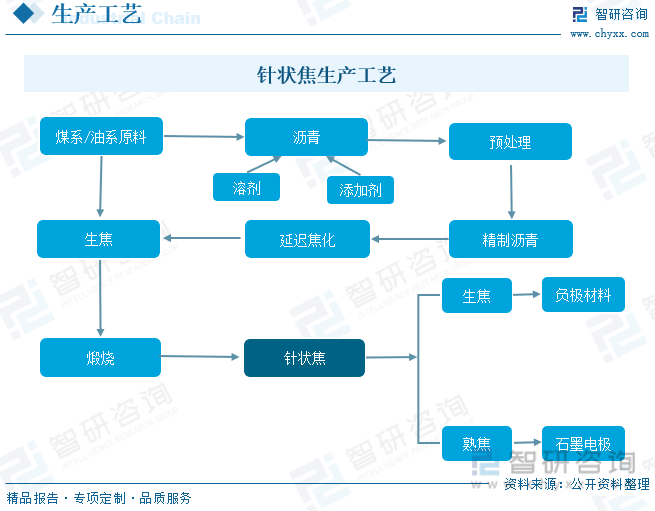

针状焦是制造高功率和超高功率电极的优质材料,其外观为银灰色、有金属光泽的多孔固体,其结构具有明显流动纹理,孔大而少且略呈椭圆形,颗粒有较大的长宽比,有如纤维状或针状的纹理走向,摸之有润滑感,具有高碳、低硫、低氮、低灰等特性,是生产超高功率电极、特种炭素材料、炭纤维及其复合材料等高端炭素制品的原料,在国防和民用工业中具有特殊用途和重要意义。针状焦生产工艺相对复杂,需要经过原料精制、加氢脱硫、延迟焦化和煅烧等生产流程制得,行业技术含量相对较高。根据生产工艺不同,针状焦可分为锻件针状焦(生焦)和锻后针状焦(熟焦)两种。其中,锻前针状焦主要用于生产锂电负极材料,锻后针状焦主要用于制造电炉炼钢和石墨电极。

从针状焦技术发展历程看,我国对针状焦的研究开始于20世纪70年代末到80年代初。1979-1985年,石科院先后完成了油系针状焦实验室内实验、小试和中试,探明了成焦机理。“六五”期间,国家开始大力支持针状焦开发。此阶段,油系针状焦开始在在锦州石化和安庆石化进行工业性开发,煤系针状焦在鞍山沿海化工公司和山东兖矿科蓝煤焦化有限公司进行工业化开发。2021年中国石化在金陵石化、茂名石化的油系针状焦工业化生产装置相继投产,标志着中国石化在高端碳材料行业实现从无到有的突破,推动高端针状焦国产化进程。

针状焦生产主要集中在中国、美国、英国、韩国及日本等少数地区。由于我国是世界煤炭大国,在焦炭和炼焦油加工等领域具有较强的技术及规模化优势。2021年全球针状焦产能约336万吨,其中我国针状焦产能约229万吨,占全球总产能的68.15%,是全球最大的针状焦生产地。受益于下游行业飞速发展,我国针状焦产能及产量持续提升。2017-2021年,我国针状焦产能持续增加。2021年,锂电负极材料市场整体运行稳中趋涨,带动针状焦市场向好发展,锻前、锻后市场价格持续上涨。2021年我国针状焦产能及产量分别为229万吨和108万吨,同比分别增长46.79%和96.36%;针状焦产量飞速上涨,行业开工率也提升至47.16%,较上年增加11.91个百分点。2022年虽然受疫情多发影响行业开工率略有下滑,但受下游市场需求拉动,国内针状焦产能及产量延续增长态势,分别增长18.78%和11.11%。

相关报告: 发布的《2023-2029年中国针状焦行业发展现状调查及前景战略分析报告》

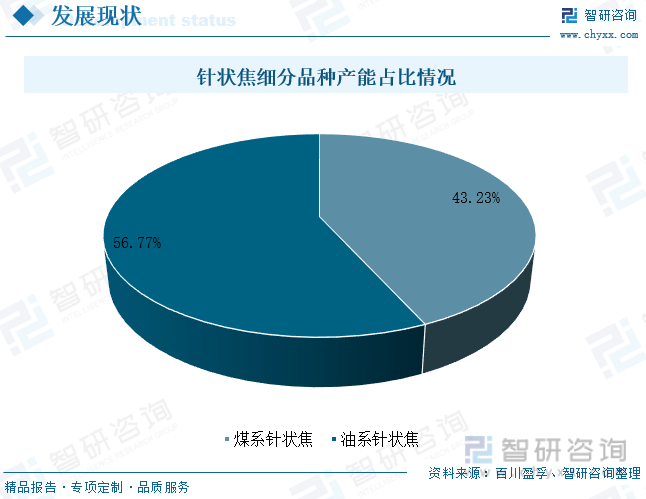

根据所使用原材料不同,可将针状焦分为油系针状焦和煤系针状焦,其中油系针状焦是目前主流工艺。2021年,油系针状焦产能占比逐渐提升至56.77%,煤系针状焦产能占比为43.23%。

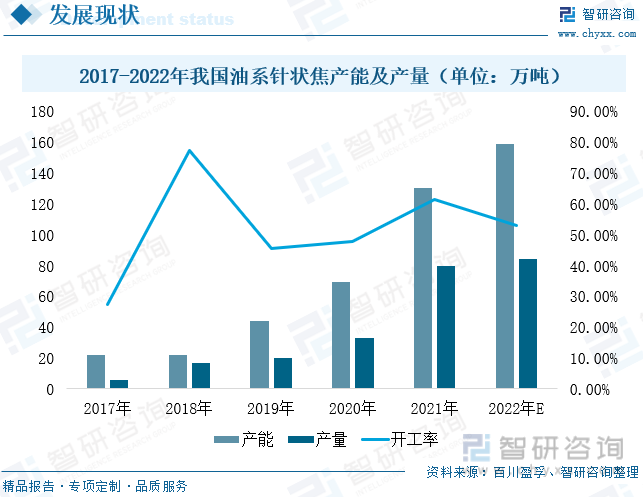

我国油系针状焦产能主要集中在山东、辽宁等地,生产公司主要包括辽宁宝来、山东京阳、山东益大等企业。2021年随着中国石化在金陵石化、茂名石化的油系针状焦工业化生产装置相继投产,填补了我国在高端碳材料行业的技术空白,国内油系针状焦产能及产量飞速增加,分别达到130万吨和80万吨,同比分别增长88.41%和142.42%。得益于下游市场快速发展,针状焦市场价格也呈稳步增长态势,企业生产积极性增加,油系针状焦继续保持高位运行态势。2022年我国油系针状焦产量约84万吨,同比增幅为5%。

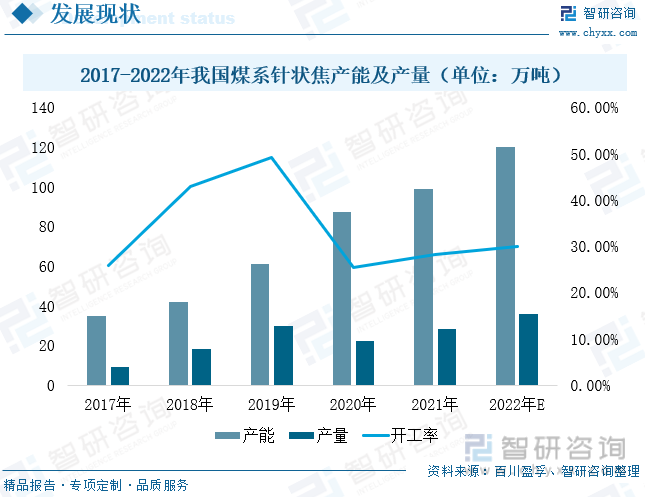

受我国煤炭资源分布较广,我国煤系针状焦生产企业数量相对较多。从分布范围看,除华南地区外,其他地区均有分布。目前,我国煤系针状焦生产企业主要包括山西宏特、太原晟宏、宝武碳业等。2017-2021年,我国煤系针状焦产能呈逐年增长态势。2021年我国煤系针状焦产能及产量分别为99万吨和28万吨,同比分别增长13.79%和27.27%。在锂电负极材料及电炉转型需求拉动下,2022年我国煤系针状焦产能及产量将分别增加至120万吨和36万吨,同比分别增长21.21%和28.57%。

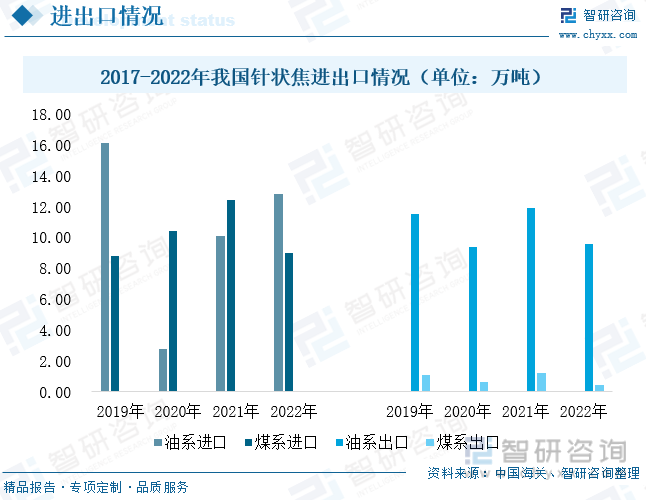

虽然全球针状焦产能主要集中在中国,但由于国外针状焦发展时间更长,我国针状焦产品品质与国外仍存在一定差距,存在中低端产品供给过剩,高端针状焦产品供不应求现象。因此,我国每年仍需从国外进口大量高端针状焦产品。2021年山东益大承担了“制备高端针状焦技术”和“核石墨国产化技术”两个省重大科研创新工程,助力我国高端针状焦技术升级创新。2022年以来,随着山东益大等企业加快高端针状焦领域研发创新,我国高端针状焦国产化进程提速。2022年,我国进口针状焦21.76万吨,同比下降3.62%。其中,油系针状焦进口12.78万吨,同比增长26.30%;煤系针状焦进口8.98万吨,同比下降27.93%。从出口情况看,2022年我国出口针状焦9.97万吨,同比下降24.05%。其中,油系针状焦出口9.56万吨,同比下降19.65%;煤系针状焦出口0.41万吨,同比下降66.42%。总体来看,随着针状焦企业陆续达产及产品品质逐步提升,我国针状焦进口依存度逐步下降。

二、下游市场强势发展,推动针状焦需求上涨

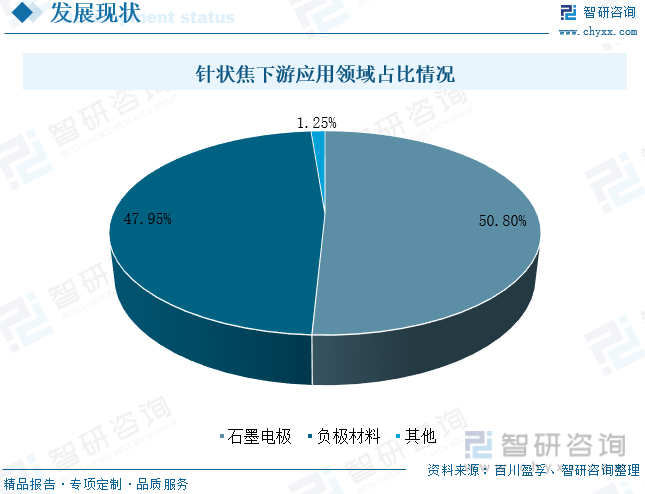

针状焦作为碳素行业和锂电负极材料行业必需的优质原材料之一,备受业界关注,因其特有性质,被广泛应用于“超高功率电极、特种碳素材料、炭纤维及其复合材料、锂离子电池负极材料、电化学电容器、核石墨”等领域。针状焦下游应用领域中,石墨电极占比为50.8%,负极材料占比为47.95%,其他领域占1.25%。

2017-2022年我国锂电负极材料出货量持续增长。其中,2017-2020年,我国锂电负极材料出货量较为稳定,同比增速维持在20%-40%区间。2021年开始,受益于下游终端市场持续走高影响,锂离子电池行业开工率持续上升,市场对负极材料需求量也逐渐增加。2021年我国锂电负极材料出货量达到72万吨,同比增长94.59%。2022年以来,随着终端新能源汽车市场爆发式增长,同时储能、消费、小动力等终端应用市场也呈现出不同程度的增长态势,带动锂电负极材料出货量进一步增加。2022年我国锂电负极材料出货量增加至137万吨,同比增长90.28%,行业延续高速增长态势。

锂离子电池产品主要包括动力电池、消费电池和储能电池。其中,动力电池是新能源汽车的重要组件。随着“碳达峰、碳中和”战略实施,新能源汽车已成为汽车工业发展大趋势。2022年,新能源汽车产销量延续高速增长态势,分别达到705.8万辆和688.7万辆,同比增速分别为99.10%和95.60%;新能源汽车渗透率也大幅提升至25.6%,较上年增加12.1个百分点。动力电池产销量分别为545.9GWh和465.5GWh,同比分别增长148.5%和150.3%。未来,随着新能源汽车行业市场渗透率进一步提升,动力电池需求量也将逐步增加,并拉动锂电负极材料需求上升。

针状焦是锂电负极材料重要原材料,随着负极材料行业蓬勃发展,负极焦逐渐成为行业主流,市场对针状焦的需求量也将进一步增加,行业发展前景巨大。

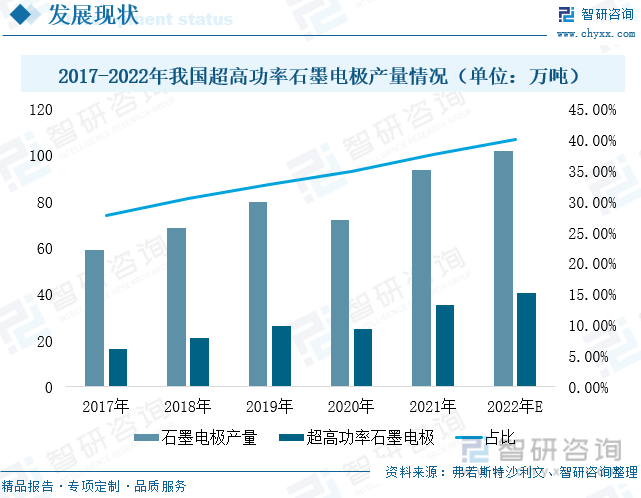

针状焦是制造高级石墨电极的主要原材料,而石墨电极主要应用于电炉炼钢。近年来,随着炼钢、金属硅等行业快速发展,我国石墨电极产量呈稳步增长态势。2021年我国石墨电极产量93.84万吨,同比增长30.26%。其中,超高功率石墨电极产量为35.26万吨,同比增长40.14%,占石墨电极总产量比重为37.57%,较上年提升2.65个百分点。随着电炉炼钢技术发展,石墨电极向超高功率发展已成为主流趋势,超高功率石墨电极占比持续提升,这进一步增加了对针状焦原料的需求量。2022年我国超高功率石墨电极产量约40.78万吨,同比增长15.66%;占比提升至40.06%,较2021年增加2.48个百分点。未来,随着钢铁行业转型加快,及电炉炼钢的大力推广,我国超高功率电极生产技术将进一步提升,超高功率电极产量出现较大幅度增长,使得市场对针状焦需求持续扩大。

随着“双碳战略”实施,节能减碳成为钢铁行业绿色发展主要趋势。2022年1月,工信部等三部门在《关于促进钢铁工业高质量发展的指导意见》中提到,力争2025年,电炉钢产量占粗钢总产量比例提升至15%以上,电弧炉炼钢也成为钢铁行业绿色转型的重要发展方向,行业未来发展前景广阔。而作为电炉钢原料的石墨电极材料,随着电弧炉炼钢逐步推广,石墨电极行业需求也将持续提升。预计到2025年,我国石墨电极需求量将增加至130万吨,对原材料针状焦需求也将随之增加至45万吨。

以上数据及信息可参考 (www.xtrasounds.com)发布的《2023-2029年中国针状焦行业投资策略探讨及市场规模预测报告》。 是中国领先产业咨询机构,提供深度产业 、商业计划书、可行性 及定制服务等一站式产业咨询服务。您可以关注【 】公众号,每天及时掌握更多行业动态。

-

-

2024-2030年中国针状焦行业投资策略探讨及市场规模预测报告

《2024-2030年中国针状焦行业投资策略探讨及市场规模预测报告》共十四章,包含2024-2030年中国针状焦产业发展趋势预测分析,2024-2030年中国针状焦行业发展策略及投资建议,2024-2030年中国针状焦行业投资机会与风险分析等内容。

文章转载、引用说明:

推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源( )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国针状焦行业上下游产业链发展情况分析[图]](https://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

![2023年中国针状焦行业格局及重点企业分析:市场竞争激烈,企业不断推进针状焦产能建设[图]](https://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

![2021年中国针状焦产能进一步扩大,下游需求强劲增长,进口数量大幅增加[图]](https://img.chyxx.com/images/2022/0330/ff5315f651f3e124d0f5a156ac51655e46e5433f.png?x-oss-process=style/w320)

![2020年中国针状焦行业市场规模、供给情况分析[图]](https://img.chyxx.com/2022/01/67916NKZNA_m.png?x-oss-process=style/w320)