内容概要:随着扫描电子显微镜(SEM)的应用范围不断覆盖材料科学、基础科研、工业生产等各个领域,其市场需求随着下游产业的稳步发展呈现稳步增长的趋势。2021年我国扫描式电子显微镜需求量从2015年的226台增长到435台,2022年约为465台,预计2023年我国扫描式电子显微镜需求量将突破500台,达到505台的峰值,其中:高端扫描电镜需求量70台,中低端扫描电镜需求量435台。

关键词:扫描电镜市场需求规模、扫描电镜市场竞争格局、扫描电镜行业发展现状

一、行业概况

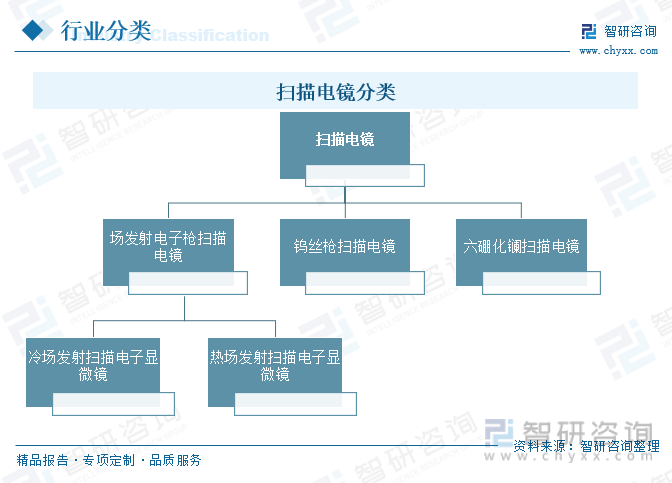

1、扫描电镜种类

扫描电镜是一种用于高分辨率微区形貌分析的大型精密仪器,它可以利用聚焦很窄的高能电子束来扫描样品来观察物质微观形貌表征,是一种介于透射电子显微镜和光学显微镜之间的一种观察手段。

扫描电子显微镜类型多样,不同类型的扫描电子显微镜存在性能上的差异。根据电子枪种类可分为三种:场发射电子枪扫描电镜、钨丝枪扫描电镜和六硼化镧扫描电镜。其中,场发射扫描电子显微镜根据光源性能可分为冷场发射扫描电子显微镜和热场发射扫描电子显微镜。

2、扫描电镜行业发展阶段分析

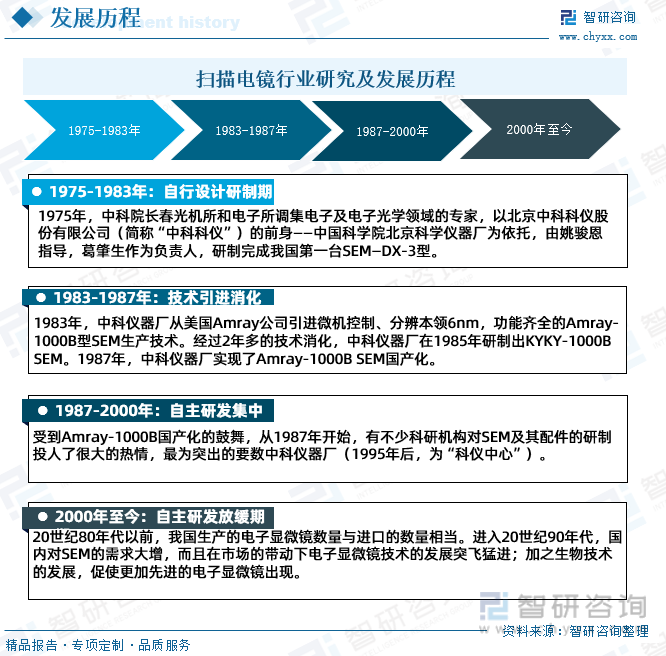

我国SEM的研制起步较早,在20世纪70年代即已开始SEM的研发工作。20世纪80年代中期到90年代末,是中国自主研发SEM的集中期,如中科科仪研发的LaB6阴极电子枪、中科院上海冶金研究所研制的新型背散射电子探测器——鲁滨逊探测器,都是自主研发的典型例子。

根据我国SEM的研制过程,可将其SEM发展历程大致分为自行设计研制期、技术引进消化期、自主研发集中期、自主研发放缓期四个发展阶段。

二、全球扫描电镜行业分析

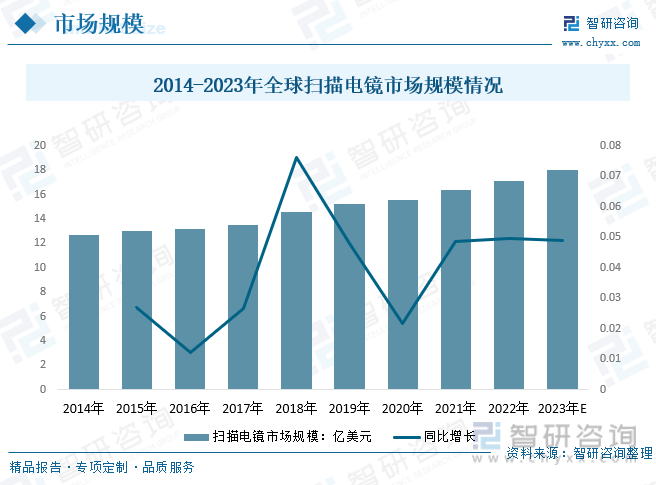

扫描电镜技术是一项涉及电子显微成像的高精度检测技术,也是一项仪器制造技术,是国际领先的高科技制造技术之一。随着信息技术的深入应用,自动化、三维图像技术的发展,也推动了另一波的全新的发展机会,为发展扫描电镜行业注入了新的活力。

2021年全球扫描电镜市场规模从2014年的12.67亿美元增长至16.35亿美元,预计2023年全球扫描电镜市场规模有望达到18亿美元。

长期以来,全球电镜研发一直是美国、日本和德国三足鼎立,其中以日本日立公司、日本电子公司、美国FEI公司以及德国蔡司公司表现最为突出。其他国家(包括中国)在电镜领域严重依赖进口产品,不仅导致外汇大量流出,还因研究手段受限于国外电镜产品而影响了本国的科研水平。韩国曾和世界许多国家一样,主要依靠进口来满足国内市场对电镜的需要。但经过近十多年的发展,韩国电镜逐渐推出自主品牌,不仅使韩国本土市场摆脱了对进口产品的依赖,还大举进军国际市场,抢占市场份额。

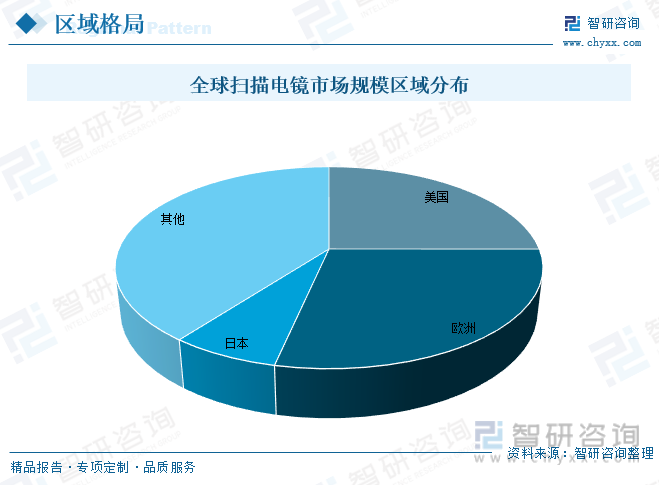

2021年美国扫描电镜市场规模增至4.09亿美元,占全球25.02%市场份额;欧洲扫描电镜市场规模增至4.64亿美元,占全球28.38%市场份额;日本扫描电镜市场规模增至1.14亿美元,占全球6.97%市场份额。

三、中国扫描电镜行业发展现状

1、需求量

扫描电子显微镜(SEM)具有操作简单,结果准确,且有比较完善的数据处理功能。微束分析测试仪器家族中的重要成员,是自然科学研究领域样品微观特征研究必不可少的观测工具。

随着扫描电子显微镜(SEM)的应用范围不断覆盖材料科学、基础科研、工业生产等各个领域,其市场需求随着下游产业的稳步发展呈现稳步增长的趋势。2021年我国扫描式电子显微镜需求量从2015年的226台增长到435台,2022年约为465台,预计2023年我国扫描式电子显微镜需求量将突破500台,达到505台的峰值,其中:高端扫描电镜需求量70台,中低端扫描电镜需求量435台。

2、市场规模

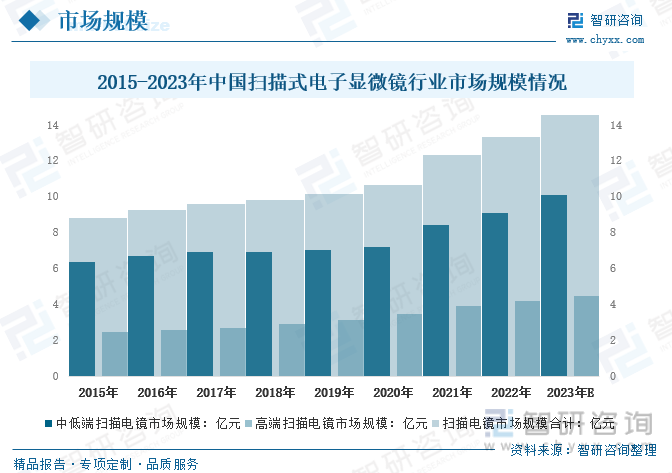

电子显微镜属于尖端分析仪器,扫描电镜已经成为一项非常重要的检测技术之一,是重要的研究手段。近年来,扫描电镜市场规模持续增长,从 2015年的8.84亿元增长至2022年的13.31亿元,预计2023年我国扫描电镜市场规模有望达到14.57亿元,其中:中低端扫描电镜市场规模10.09亿元,高端扫描电镜市场规模4.48亿元。

3、市场均价

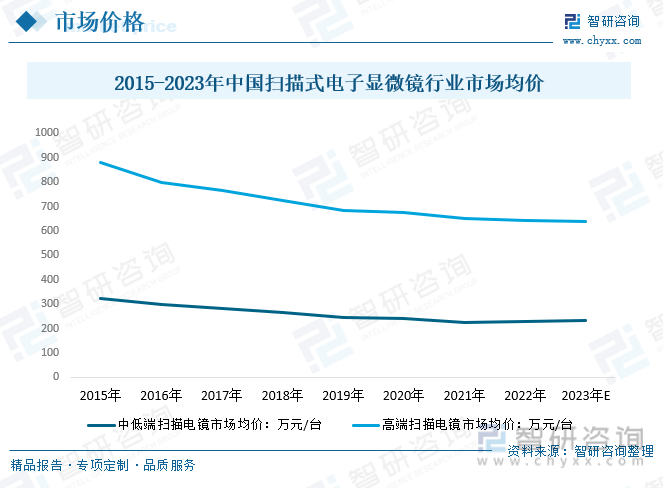

从我国扫描式电子显微镜行业市场均价来看,总体呈下降趋势,2022年我国中低端扫描电镜市场均价从2015年的322万元/台下降至228万元/台,高端扫描电镜市场均价从2015年的879万元/台下降至644万元/台;预计2023年我国中低端扫描电镜市场均价约为232万元/台,高端扫描电镜市场均价约为640万元/台。

4、消费结构

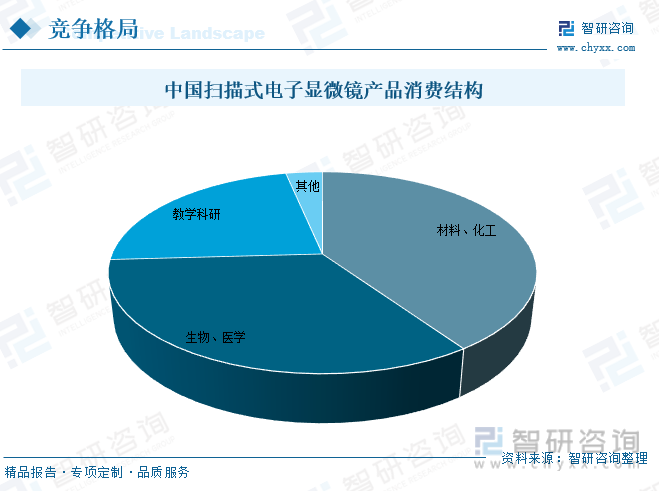

我国扫描式电子显微镜应用越来越广泛,目前主要应用于纺织、化工、印染、仪器仪表、材料分析、教学科研等许多领域。其中:应用于材料、化工分析领域市场份额为40.4%;应用于生物、医学领域市场份额为33.7%;应用于教学科研领域市场份额为22.6%。

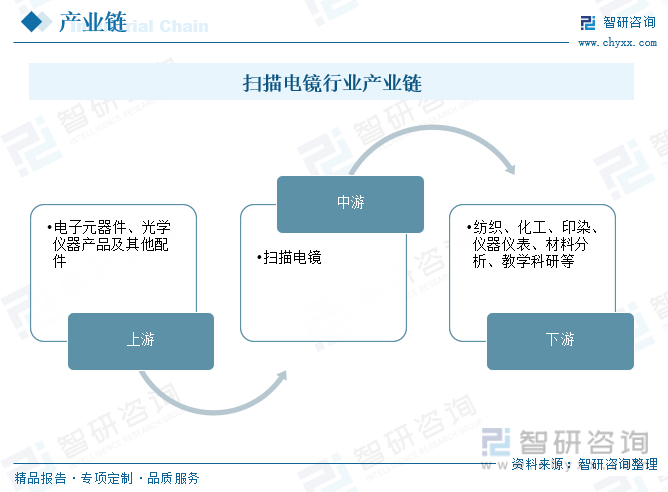

四、产业链

1、产业链结构

扫描电镜行业产业链上游是以电子元器件、光学仪器产品及其他配件组成;下游和主要应用纺织、化工、印染、仪器仪表、材料分析、教学科研等领域。

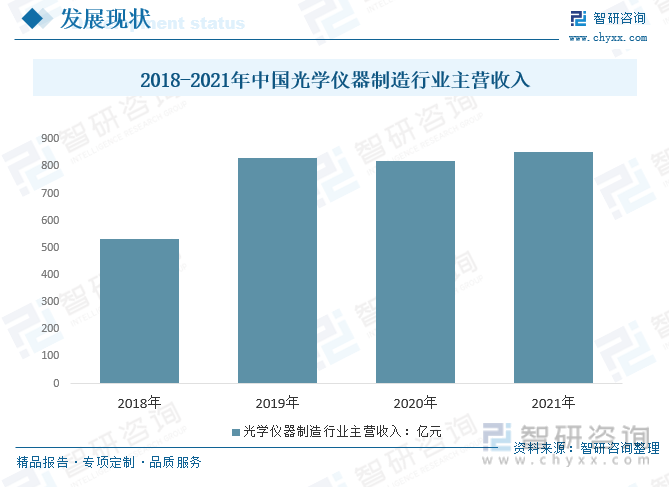

2、上游

光学仪器是扫描电镜的主要配件之一。光学仪器行业是一个新兴的行业,其发展前景广阔。近看来,我国光学仪器行业的市场主营收入总体呈增长趋势,2021年我国光学仪器行业主营收入为852.1亿元,较上年增长4.0%。

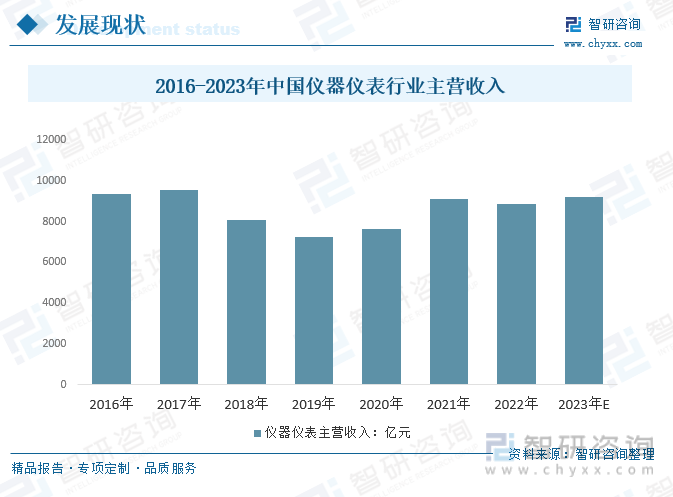

3、下游

仪器仪表是扫描电镜其中一个应用领域,随着行业技术水平不断提升,品质高、体积小、性能稳定、成本适宜的电子元器件不断涌现,各种精确高效的万用表、激光测距仪、空气质量检测仪等测量设备已可实现规模化生产。从目前来看,我国仪器仪表行业整体营收处于逐渐上升趋势,2021年我国仪器仪表行业主营收入达到9101.4亿元,2022年约为8885.6亿元,预计2023年有望回升至9230.2亿元。

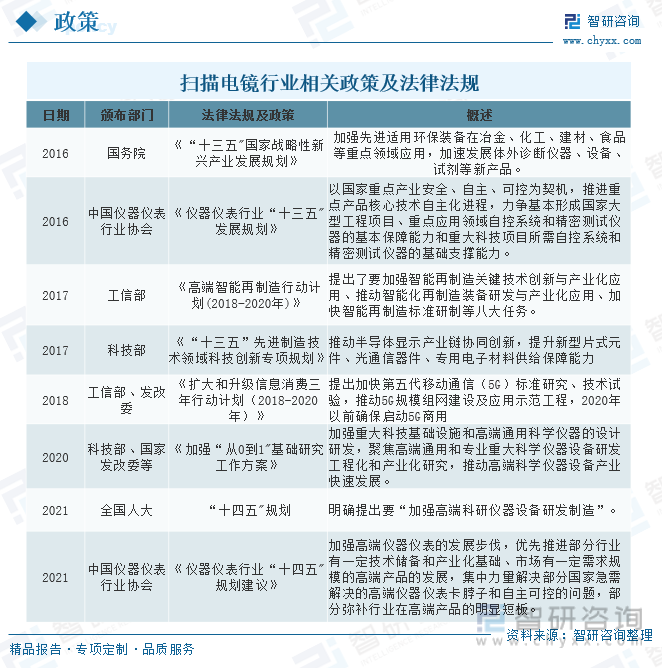

五、扫描电镜行业相关政策及法律法规

科学仪器作为国家战略核心科技力量,是一个国家科技创新能力及综合国力的体现。其 “高端化”、“国产化”与“自主可控”,已经成为我国科技行业发展的原动力,也是行业未来的必然方向。我国政府及相关部门高度重视,相继出台相关政策促进我国国产科学仪器行业的发展。

六、市场竞争格局

1、主要企业介绍

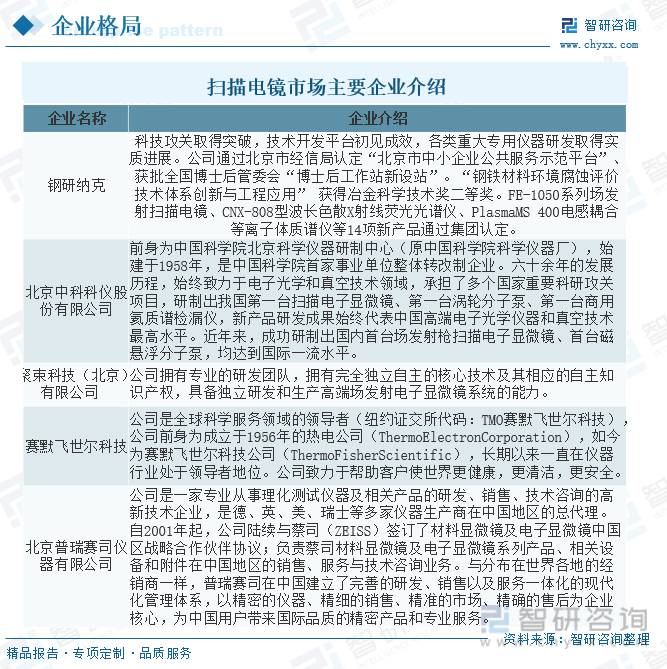

我国于上世纪60年代引进第一台扫描电镜,此后,北京、上海、南京等地也研制过一些扫描电镜,现在扫描电镜在许多行业中发挥着重要的作用。

然而,纵观整个扫描电镜市场,国外的品牌占据着更大的市场份额,例如美国FEI公司、德国蔡司、日本日立公司等等,本土企业的扫描电镜销量与这些厂商相比相差甚远,市场份额低。在实力雄厚的各大国外品牌占领我国大部分电镜市场的现实环境下,我国企业面临着很大的竞争压力。目前,我国扫描电镜市场主要竞争企业有钢研纳克、北京中科科仪股份有限公司、聚束科技(北京)有限公司、赛默飞世尔科技、北京普瑞赛司仪器有限公司等。

2、上市企业-钢研纳克

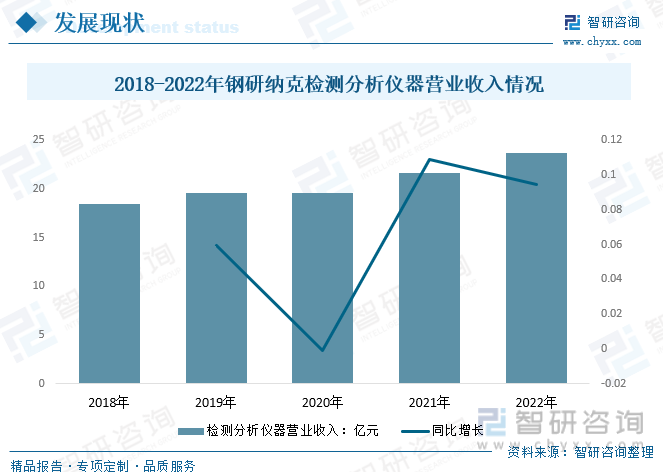

钢研纳克是我国唯一一家扫描电镜的上市企业,近年来国家对于高端科学仪器支持鼓励的持续利好政策刺激,以及纳克微束(钢研纳克控股子公司)连续中标了国内顶级科研院所的多个1000万元级别大型设备订单的良好市场表现。2022年钢研纳克科技攻关取得突破,技术开发平台初见成效,各类重大专用仪器研发取得实质进展,推出多项新产品,包括FE-1050系列场发射扫描电镜、CNX-808型波长色散X射线荧光光谱仪、PlasmaMS 400电感耦合等离子体质谱仪等,均已实现市场销售。

2018年以来,钢研纳克检测分析仪器营业收入呈增长态势,2022年钢研纳克检测分析仪器营业收入达到23.7亿元,较2021年增长2.05亿元。

以上数据及信息可参考 (www.xtrasounds.com)发布的《中国扫描电镜行业市场运行格局及发展策略分析报告》。 是中国领先产业咨询机构,提供深度产业 、商业计划书、可行性 及定制服务等一站式产业咨询服务。您可以关注【 】公众号,每天及时掌握更多行业动态。

-

-

2024-2030年中国扫描电镜行业市场运行格局及发展策略分析报告

《2024-2030年中国扫描电镜行业市场运行格局及发展策略分析报告》共十四章,包含中国扫描电镜产业发展趋势预测分析,2024-2030年中国扫描电镜发展趋势预测分析,扫描电镜行业结论及建议等内容。

文章转载、引用说明:

推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源( )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![【速览】2022年中国扫描电子显微镜行业市场现状及格局分析:市场需求规模较小,国外产品拥有绝对话语权[图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)