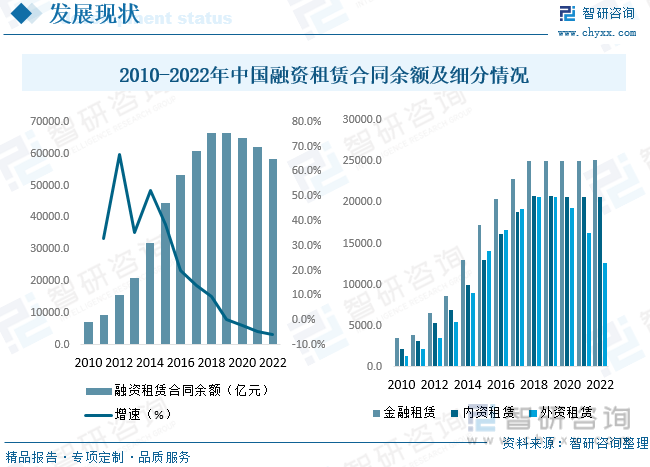

内容概况:2022年中国融资租赁合同余额约为58500亿元,比2021年底的62100亿元减少约3600亿元,下降5.8%。其中金融租赁约为25130亿元,比上年底增加40亿元,增长0.16%,业务总量占全国43%;内资租赁约20710亿元,与上年持平,业务总量占全国的35.4%;外商租赁约12660亿元,比上年底减少3640亿元,下降22.33%,业务总量占全国的21.6%。

关键词:融资租赁、金融租赁、内资租赁、外资租赁

一、融资租赁采用类信贷模式赚利差,直接融资租赁具备较大发展空间

融资租赁是目前国际上最普遍、最基本的非银行金融形式。融资租赁采用类信贷模式,通过向供货商购买融资租赁设备、提供给承租人使用并收取租金,赚取利差收入。融资租赁的主要作用在于企业可有效缩短项目的建设期限、有效规避市场风险,利用租赁设备在未来生产中创造价值;其本质在于产业设备的征信与授信,出租人对承租人利用租赁物在未来产生的现金流进行评估,并进行授信融资。

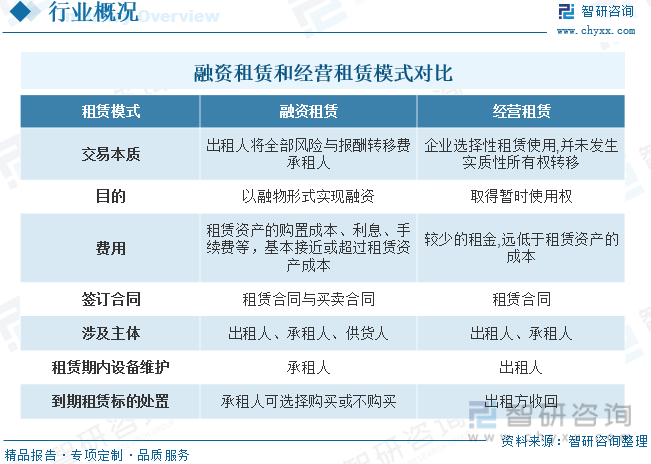

融资租赁与经营租赁的区分本质在于是否转移与租赁资产相关的风险与报酬,若发生风险与报酬转移则被定义为融资租赁,若无转移则被定义为经营租赁。融资租赁可进一步根据业务模式分类为直接融资租赁、出售回租等,目前在中国出售回租的模式更为普遍,未来直接融资租赁具备进一步发展空间。

二、融资租赁监管标准不断提高,工程租赁业保持快速发展

2020 年以来,随着国内融资租赁监管标准不断提高,行业步入转型优化期。2021年5月起,国资委、央行、银保监会陆续发布文件,规范融资租赁行业发展,要求回归业务本源,提升服务实业能力,多个省市在“十四五”金融发展规划中也对融资租赁行业提出聚焦实体经济的发展规划。2022 年,稳增长压力下央行、银保监会出台了多项金融支持实体经济文件,融资租赁业作为重要的非银金融部门响应号召,积极阔表,工程租赁业有望乘其东风,维持高速发展。

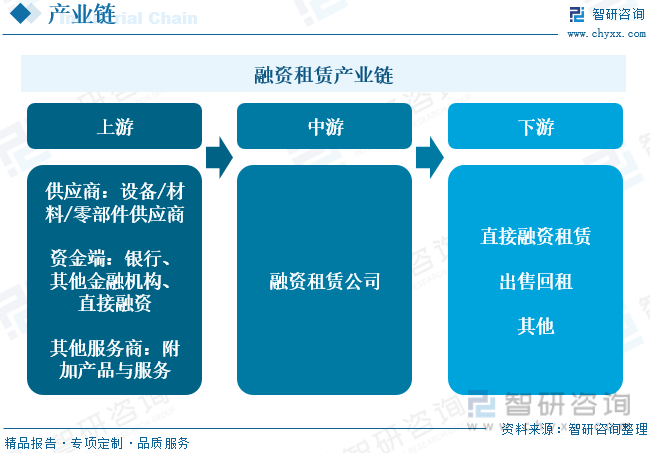

三、负债端以银行融资占比为主,下游市场延伸至新兴产业

融资租赁的行业的产业链主要涉及到融资租赁业务中的三方主体,包括供应商、出租人和承租人。上游主要为供应商和提供资金支持的银行等金融机构,中游为融资租赁公司,根据公司性质分为金融租赁、内资租赁和外资租赁,下游承租人主要在航空运输、建筑、印刷、医疗、汽车租赁等行业。

融资租赁公司处于产业链中游,需兼备资源整合和服务运营能力。融资租赁公司一方面对接上游供应商、部分附加服务产品供应商与资金端,另一方面服务下游不同行业公司的各自需求、采用不同融资租赁模式如直租或是回租等,从中赚取利差与其他业务收入。

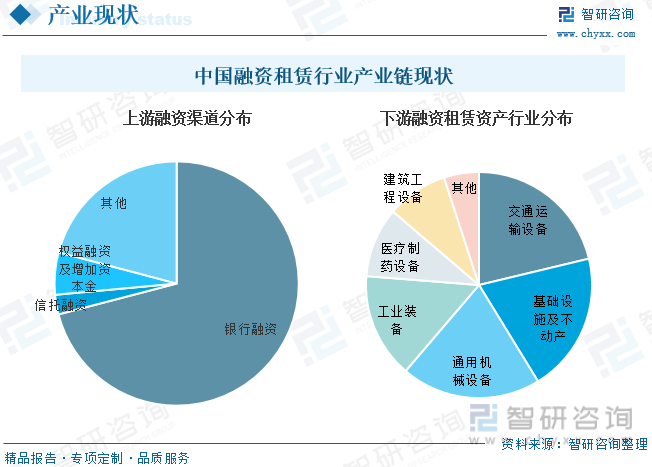

我国融资租赁以银行融资为主,融资渠道等待进一步拓宽。根据数据显示,银行融资占比达71.0%,权益融资与增加资本金方式融资占比为5.63%,信托融资占比为2.57%,其他融资方式占比20.9%,主要包括资产证券化(0.79%)、基金融资(0.79%)、发债(0.59%)、其他各渠道等等。

融资租赁资产端行业布局主要集中传统行业,未来伴随经济动能切换有望在新经济领域布局。从行业分布来看,融资租赁资产的行业分布排名前五的行业为能源设备、交通运输设备、基础设施及不动产、通用机械设备和工业装备,其占比总计达80.9%,每个行业资产总额均过千亿,融资租赁在能源设备与环保治理等领域具备较为丰富的行业经验,伴随我国经济动能切换与新经济崛起,未来融资租赁有望进一步开拓新行业蓝海。

相关报告:开云电竞官方网站下载安装 发布的《中国融资租赁行业发展动态及投资前景分析报告》

四、行业进入转型优化阶段,外资租赁数量及规模大幅下降

近年来我国融资租赁合同余额增长逐步放缓,受行业监管体系调整及疫情影响,自2020年开始国内融资租赁合同余额持续下降。数据显示,2022年中国融资租赁合同余额约为58500亿元,比2021年底的62100亿元减少约3600亿元,下降5.8%。其中金融租赁约为25130亿元,比上年底增加40亿元,增长0.16%,业务总量占全国43%;内资租赁约20710亿元,与上年持平,业务总量占全国的35.4%;外商租赁约12660亿元,比上年底减少3640亿元,下降22.33%,业务总量占全国的21.6%。

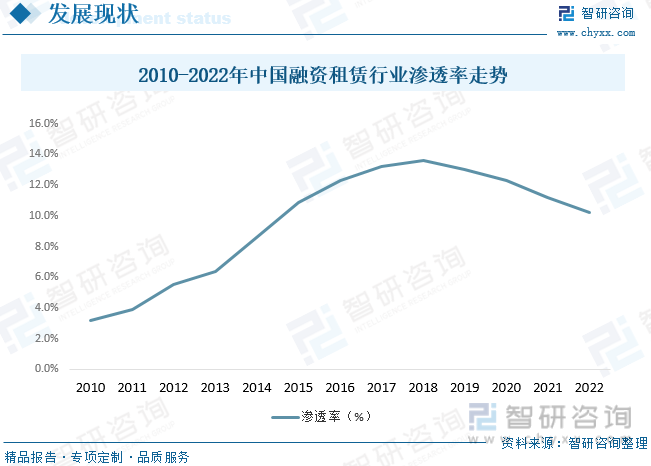

就行业渗透率而言,按照中国租赁联盟,融资租赁合同余额占全社会固定资产投资比重计算,我国融资租赁渗透率从2010年的3.2%增长到2018年的13.6%,2019年以来渗透率持续下降,2022年低至10.22%。

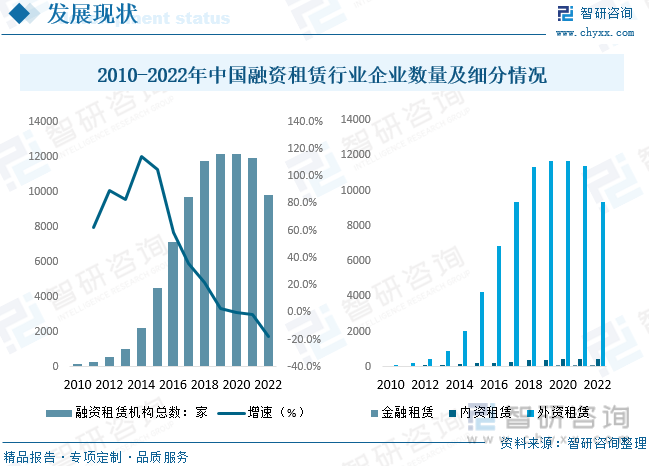

企业数量方面,据统计,2022年中国融资租赁行业企业数量为9840家,较2021年的11917家减少2077家,减少数量主要是2021年大批外资租赁企业陆续推出市场,金融租赁保持在72家,内资租赁增加6家,达到434家。地区方面,截止到2022年底,全国31个省、市、区都设立了融资租赁公司,但绝大部分仍分布在东部地区。其中广东、上海、天津、山东、辽宁、福建、浙江、江苏、北京等省市的企业总数约占全国90%以上,并主要集中在一线城市如上海、天津、深圳等,其余地区业务占比极小。

五、集中度有很大的提升空间,行业龙头优势凸显

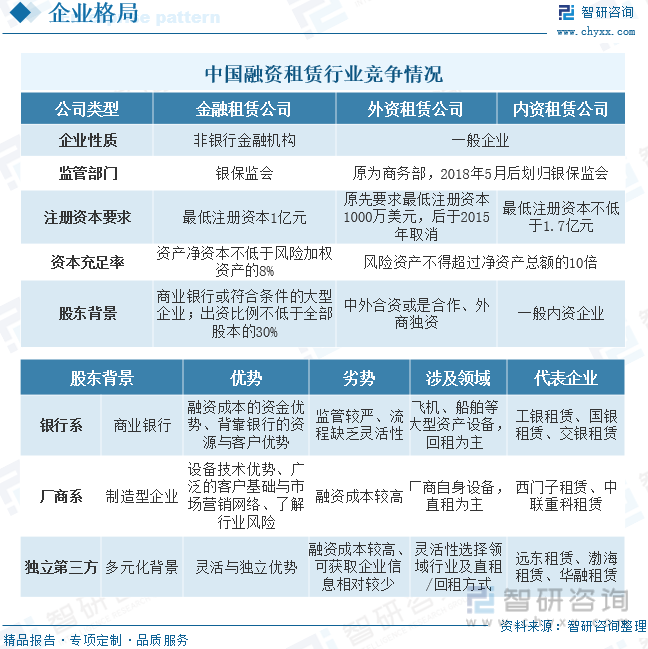

根据不同监管部门管辖、最低注册资本及股东差异等,将融资租赁企业分为三类:一是银保监会监管的金融租赁公司,其余两类分别是内资试点融资租赁企业和外商投资融资租赁企业,此两类企业原先归属商务部监管,2018年划归银保监会统一监管。金融租赁公司在资本充足率等要求更为严格,但在资金端具备优势,可在银行间进行同业拆借。其中金融租赁公司平均规模较大,但整体业务规模上金融、内资、外资三类融资租赁公司三分天下。

根据融资租赁公司发起人背景差异,融资租赁企业可分为三大类:银行系、厂商系与独立第三方。银行系在母公司信用支持下具备更为宽松的资金来源,融资能力具备显著优势,同时母公司丰富的同业与客户资源有助于租赁公司的行业布局与拓宽,盈利能力较强于其他两类;厂商系一般在所处实体行业领域具备更为专业的技术支持,在租赁的定价判断与风险控制上更为熟悉,且在母公司背景下对于租赁后期的维护与最后的残值处理具备相对优势,同时融资租赁的金融业务与实体企业传统业务合作协同,是产融结合的一种实现方式;独立第三方相比较前两者,独立系融资租赁公司分化较大,在融资成本方面同样取决于股东背景,一般国企或是外企背景的融资成本相对较低,民企背景的融资租赁企业更多依靠信托方式融资、成本较高。

具体从行业市场竞争格局来看,融资租赁行业市场未来集中度有很大的提升空间,行业龙头优势凸显。在外部实体经济承压和内部竞争日益加剧的推动下,我国租赁行业将加速内部的优胜劣汰,市场集中化趋势更加清晰。当前的政策调整也为专业合规的头部公司创造了良好的发展环境与机遇,助力融资租赁市场集中度提高。长远看,已经处于行业龙头的远东宏信等公司将利用自身资源和专业化的优势争夺更多更好的市场资源,确立在相关领域的显著优势并形成护城河,进而提高行业整体竞争壁垒。

六、政策推动行业产业链细分化、差异化,融资工具发行提效推动行业融资渠道多元化

1、由于融资租赁行业门槛较低,行业中企业数量众多,行业竞争较为激烈,整个社会的融资结构会影响对融资租赁的直接需求;另外,融资租赁自身资金来源的融资结构影响了其融资成本,进一步影响了融资租赁企业提供的通过融资租赁提供融资服务的价格,从而影响对其需求。同时未来租赁行业融资渠道多元化趋势将呈现出“从点到面”的特点,更多的租赁公司将有更多可选的融资渠道,并进一步降低融资成本。包括短融、中票、企业债、公司债在内的债务融资工具将得到更迅速的发展,资产支持证券将成为租赁公司“盘活存量”的利器,其他创新融资工具也将陆续推出,以便更贴近租赁公司的个性化融资需求。融资工具发行的注册审批方面的效率有望进一步提升,有助于更多融资租赁公司受惠于融资渠道的多元化。

2、自2015年以来,在一系列利好政策的推动下,我国融资租赁业重新步入迅速发展的轨道。总体而言,我国融资租赁目前还处于初级阶段,市场容量较大,内部竞争状态也相对宽松。随着行业逐渐向成熟阶段发展,三类细分租赁公司间由于在客户和经营定位上存在差异性,有望形成差异化的产业链条:银行系融资租赁公司依托股东的资金优势开展全额偿付的融资租赁,从事大型设备的租赁债权的投资和管理;专业化的融资租赁公司依托股东的设备处置优势开展经营租赁,从事租赁债权和设备余值处置投资和管理。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国融资租赁行业发展动态及投资前景分析报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国融资租赁行业发展动态及投资前景分析报告

《2025-2031年中国融资租赁行业发展动态及投资前景分析报告》共十章,包含中国融资租赁重点企业经营分析,中国融资租赁企业经营管理分析,2025-2031年中国融资租赁行业发展前景及投资分析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。