内容概要:人口老龄化、环境污染、不良生活方式等多重因素驱动下,肿瘤发病率日益攀升。2020年我国肿瘤医疗服务行业市场规模从2014年的2263.5亿元增长至4312.8亿元,肿瘤医疗服务产值从2014年的2038.3亿元增长至3934.2亿元。预计2023年我国肿瘤医疗服务行业市场规模将达到6269.2亿元,产值将达到5698.8亿元。

关键词:肿瘤医疗服务市场规模、肿瘤医疗服务市场竞争格局、肿瘤医疗服务行业发展前景

一、行业概况

恶性肿瘤,也被称为癌症,是指不可控制的恶性细胞生长和扩散以及组织沁润而造成正常身体机能的破坏。正常细胞变成癌细胞之后,人体无法约束其扩散而产生一系列症状,癌细胞也有可能转移至全身各处,从而导致较为严重的后果甚至死亡。

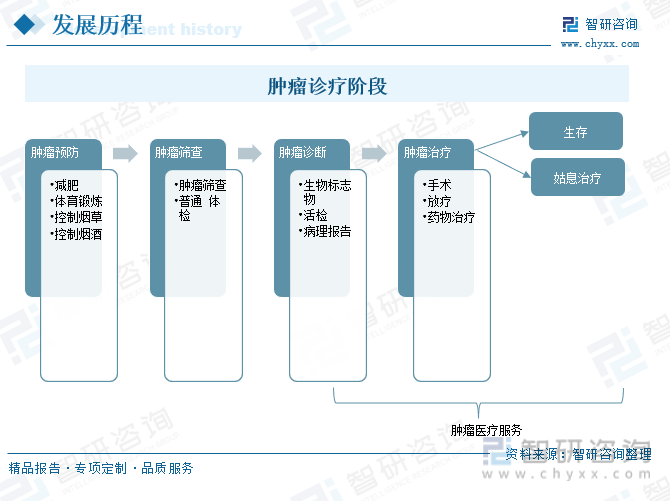

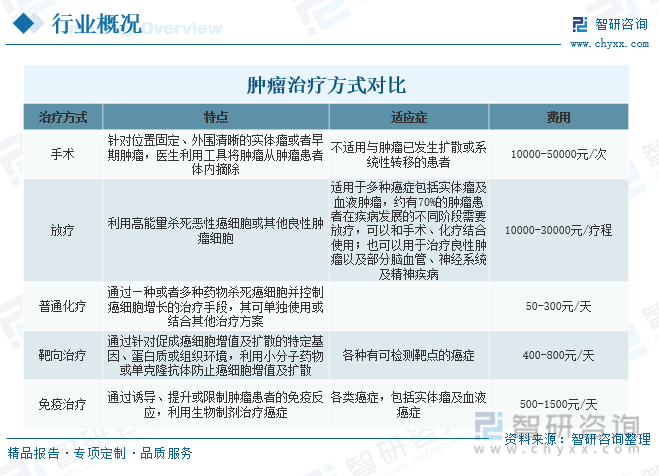

肿瘤已成为导致全球居民疾病和死亡的重要因素。肿瘤医疗服务行业是指针对肿瘤患者提供的诊断、治疗、康复以及支持服务等各种医疗服务的行业。瘤医疗服务市场细分:狭义的肿瘤医疗服务包括肿瘤诊断、肿瘤治疗和姑息治疗三个阶段。其中,肿瘤治疗又主要包括手术治疗、放疗和药物治疗三部分,目前由于我国医疗体制和医疗水平的限制,药物治疗仍占据较大份额。

肿瘤治疗方案多样,经常协同发挥作用。传统的肿瘤治疗方案主要是手术、化疗、放疗,随着肿瘤治疗技术发展,靶向治疗、免疫治疗等新的治疗方法也逐步使用。实际治疗过程中多种方案可能会被协同选择发挥作用。其中,肿瘤放射治疗是利用放射线治疗肿瘤的一种局部治疗方法,对医疗设备的要求较高。

二、行业发展现状

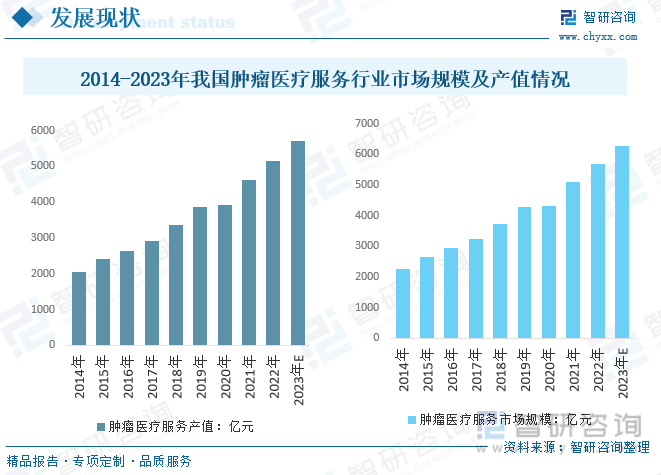

我国肿瘤发病数已经是全球肿瘤新发人数最多的国家。人口老龄化、环境污染、不良生活方式等多重因素驱动下,肿瘤发病率日益攀升。2020年我国肿瘤医疗服务行业市场规模从2014年的2263.5亿元增长至4312.8亿元,肿瘤医疗服务产值从2014年的2038.3亿元增长至3934.2亿元。预计2023年我国肿瘤医疗服务行业市场规模将达到6269.2亿元,产值将达到5698.8亿元。

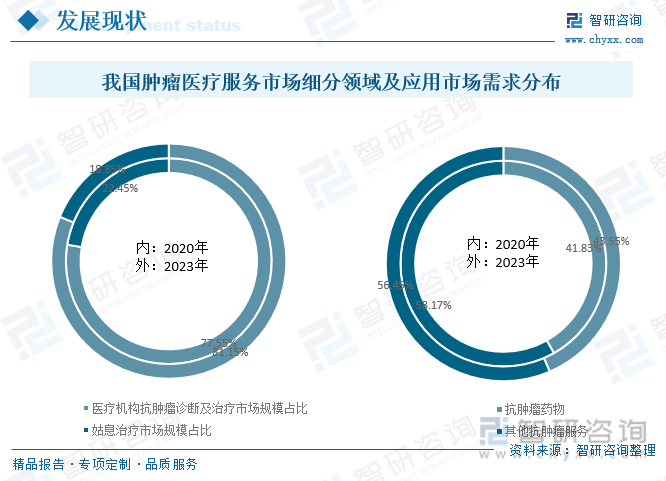

肿瘤医疗服务市场细分:狭义的肿瘤医疗服务包括肿瘤诊断、肿瘤治疗和姑息治疗三个阶段。2020年我国医疗机构抗肿瘤诊断及治疗市场规模占77.55%;姑息治疗市场规模占22.45%。预计2023年我国医疗机构抗肿瘤诊断及治疗市场规模占81.15%;姑息治疗市场规模占18.85%。

从我国肿瘤医疗服务应用市场需求来看,我国抗肿瘤药物市场规模占比不断扩大,2020年我国抗肿瘤药物市场规模占我国肿瘤医疗服务的41.83%,其他抗肿瘤服务市场规模占我国肿瘤医疗服务的58.17%;预计2023年我国抗肿瘤药物市场规模占我国肿瘤医疗服务的43.55%,其他抗肿瘤服务市场规模占我国肿瘤医疗服务的56.45%。

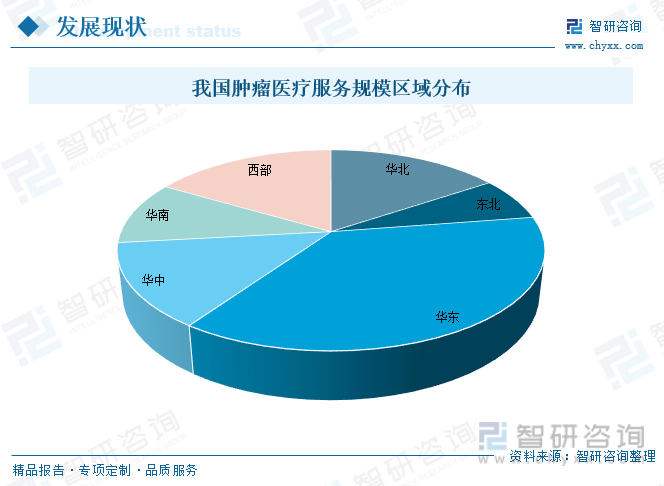

从中国肿瘤医疗服务分区域市场规模走势来看,华东地区是我国肿瘤医疗服务市场规模最大的地区,主要是由于地区人口密集,经济发展水平较好,同时医疗服务技术水平相对较高,吸引了众多外省病患跨省就诊,华北地区的北京与之类似。2020年我国华东地区肿瘤医疗服务市场规模占比达到37.11%,华北占15.61%,西部占16.55%,华中占13.55%。

三、产业链

1、产业链结构

肿瘤医疗服务包含肿瘤的诊断、治疗和康复三大阶段,行业上游及涉及的医疗设备、试剂、药品、医疗器械等;中游为各类医药流通企业、肿瘤医疗机构;下游是为广大民众肿瘤筛查、肿瘤患者的治疗等。

2、上游-医疗器械

肿瘤治疗设备属于高端医疗设备,是高端医疗器械,可以说是重资产行业。我国医疗器械行业分为医疗设备、高值耗材、低值耗材与体外诊断四大细分领域。自2014年以来,我国医疗器械行业市场规模不断扩大,2021年我国医疗器械行业市场规模从2014年的2556亿元增长至9630亿元,预计2023年达14095亿元。随着产业发展政策环境持续优化,以及公众对医疗器械诊断精准化的需求日趋强烈,未来中国医疗器械行业市场规模,将会保持稳定增长态势。

3、下游-健康检查

早筛有助于更多患者及早发现肿瘤及早治疗,驱动肿瘤治疗需求的增长。随着我国经济实力的稳步增长,我国医疗卫生体系的不断进步与完善,在基层医疗机构开展肿瘤筛查,已成为保障国民健康的主要手段之一。近年来,随着们健康意识的提高,我国健康体检人次不断增长,据统计,2017年我国健康体检人次为4.06亿人次,2022年我国健康体检人次约达到6亿人次,约占全部人口的42%。

四、行业发展背景

1、相关政策

肿瘤疾病,特别是恶性肿瘤治疗难度较大,严重危害人民群众健康。目前中国的政策环境对于肿瘤医疗服务行业的发展非常有利。国家及相关部门不断出台涉及卫生领域的政策,均为肿瘤医疗服务企业提供了政策红利和从业环境的保障,进一步促进了行业的发展与进步。为持续提升肿瘤诊疗质量水平,规范肿瘤诊疗行为,近日,国家卫生健康委办公厅、国家中医药局办公室、中央军委后勤保障部卫生局联合印发《肿瘤诊疗质量提升行动计划》(以下简称《行动计划》),要求各地卫生健康行政部门和有关医疗机构进一步加大肿瘤诊疗管理工作力度,将“肿瘤诊疗质量提升行动”作为2021年至2024年重点工作。

2、行业壁垒

壁垒高,中短期内市场竞争格局较好。肿瘤医院具备技术、医生人才、资金投入、品牌口碑所组成的行业壁垒。高额的前期建设资本使得新建医院需要较长时间达到收支平衡;新的市场进入者需要确保技术安全、医疗质量及安全;新的市场参与者很难在短时间内实现稳定的患者流量。目前的市场竞争参与者具备较强的市场竞争力,短期内受到新的市场竞争者的影响较小。

相关报告:开云电竞官方网站下载安装 发布的《中国肿瘤医疗服务行业市场调查研究及未来趋势预测报告》

五、市场竞争格局

1、行业领先企业

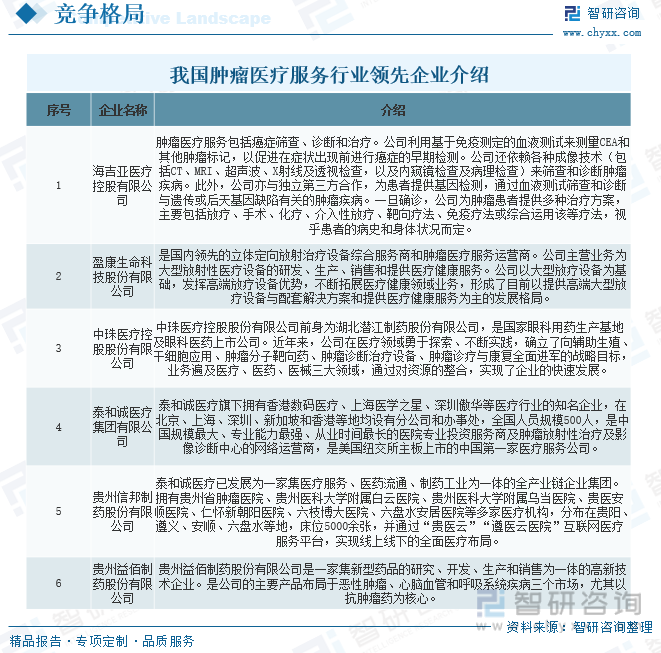

目前我国肿瘤治疗医生、病床、设备资源较为紧缺且存在分布不均问题,同时新发患者、存量患者不断增多带来的治疗需求快速增长,供给端和需求端不匹配存在较大矛盾,供需矛盾为民营肿瘤医疗机构提供较大生存空间。政府积极鼓励社会办医,民营肿瘤医院实力不断增强。近10年来在国家多项政策的鼓励和支持下,我国社会办医的环境不断优化,社会办医快速发展。

我国目前现存的肿瘤医疗服务相关上市公司业务可分为To医院模式与To患者模式两类,前者业务为制造医疗设备并与医院合作运营治疗中心为主,包括中珠医疗等;后者直接收购或建立医院,直接针对患者,以益佰制药、信邦制药为典型(泰和诚公司二者兼有,但To医院为主)。

2、代表企业-海吉亚

我国目前医疗资源仍处于严重短缺供不应求局面,公立医院肿瘤科室不能满足日益增长的治疗需求,民营医院有较大空间承接公立医院溢出的患者需求;肿瘤治疗优质资源基本上集中在一线城市,放疗资源在二三线城市紧缺,三线城市肿瘤患者增速高于一二线城市,市场增长潜力较大。由于肿瘤治疗周期相对较长,相对一线公立医院,二三线民营肿瘤医院在就医距离、就医成本等更具备优势。

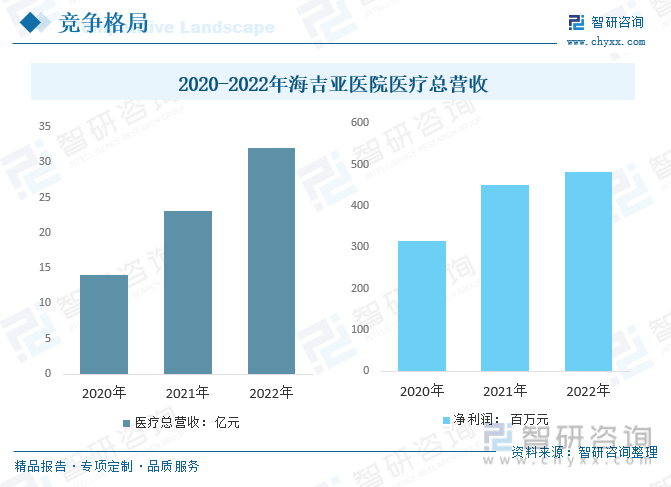

海吉亚医疗集团始终坚持以肿瘤业务为核心的发展战略,通过直营民营营利性医院、与第三方医院合作放疗中心、管理集团持有举办人权益的民营非营利性医院,不断扩大集团的业务规模。目前,已经成为我国最大的肿瘤医疗集团,自上市之后营收屡创新高。2022年集团继续坚持以肿瘤业务为核心的发展战略,通过运营以肿瘤科为核心的医院等业务,不断扩大业务规模。2022年海吉亚医院医疗总营收达到31.96亿元,较2021年增长8.81亿元;净利润482百万元,较2021年增长31百万元。

六、行业发展趋势

肿瘤治疗朝专业化个体化发展,多学科综合治疗重要性日益提升。传统的序贯疗法(患者连续从外科、放疗、到化疗问诊)存在一定局限性,多学科综合治疗(例如MDT及精准治疗)有助于提高患者的整体生存率并延长生存期。另一方面,我国医疗资源普遍集中在大城市与大型公立医疗机构,低线城市的诊疗质量和患者体验往往得不到保障,民营肿瘤医疗服务有望迎来差异化发展。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国肿瘤医疗服务行业市场调查研究及未来趋势预测报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国肿瘤医疗服务行业市场调查研究及未来趋势预测报告

《2025-2031年中国肿瘤医疗服务行业市场调查研究及未来趋势预测报告》共十四章,包含2025-2031年肿瘤医疗服务行业投资机会与风险,肿瘤医疗服务行业投资战略研究,研究结论及投资建议等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![研判2024!中国高端医疗服务行业运行态势分析:市场规模呈现快速扩张态势,领先企业通过连锁经营拓展业务 [图]](http://img.chyxx.com/images/2022/0330/8b57ccf2218a3cf25c8cdefb9d8fc124b4e43404.png?x-oss-process=style/w320)