内容概述:2022年全年我国期货市场成交量为67.68亿手(单边),成交额为534.93万亿元,同比分别下降9.93%和7.96%。我国期货市场成交量占全球期货市场总成交量的7.9%,处于占比不断扩张的阶段,显示我国期货市场发展迅猛,在全球期货市场版图中的占比进一步提升,同时在国内金融市场中的重要性也越发凸显。

关键词:期货行业监管政策、期货行业产业链、期货成交量、期货成交额、期货竞争格局、期货发展趋势

一、期货行业概述

期货(Futures)与现货完全不同,现货是实实在在可以交易的货(商品),期货主要不是货,而是以某种大众产品如棉花、大豆、石油等及金融资产如股票、债券等为标的标准化可交易合约。因此,这个标的物可以是某种商品(例如黄金、原油、农产品),也可以是金融工具。交收期货的日子可以是一星期之后,一个月之后,三个月之后,甚至一年之后。期货行业自1988年至今已经发展了30余年,共经历了四个阶段。已经经历了行业探索、治理整顿、规范发展阶段,自2013年以来,期货行业正处于创新发展及对外开放的新时期:

二、中国期货行业监管政策

截至2023年7月31日实施的《期货市场持仓管理暂行规定》,2023年全年期货业落地一系列监督管理办法,强化期货行业监管,进一步提升期货市场的监管效率。在此背景下,加之政治局会议强调活跃资本市场,期货业可能加速资源头部集中,在大型中资产业强化套保概念的趋势下,刺激成交量的提升。

三、期货行业产业链

总体来看,期货行业是一个中介服务行业,行业的产业链下游极为广泛,但限于我国的期货市场发展还不充分,期货合约的种类有限,目前主要集中在大宗农产品、特定的金融产品、大宗商品以及贵金属,目前我国的期货市场依然以商品期货为主,下游主要是工业(工业中的绝大部分行业都可以利用期货市场进行套期保值或是交易),其次是利用期货市场高波动、高流动性、高杠杆进行套利投机活动的金融机构和个人投资者。期货行业中游主要是期货交易所,以及期货行业监管机构,期货行业的主要从业者为持有期货牌照的期货经济公司。

而从行业的上游来看,经过多年的发展,电子信息化技术的广泛使用,期货交易市场交易形式逐渐转变为电子交易模式,交易系统,交易软件以及必须的电子设备(服务器、计算机)已经成为期货市场必不可少基础设施,成为期货行业实质的上游。据统计,2022年全国软件和信息技术服务业规模以上企业超3.5万家,累计完成软件业务收入108126亿元,同比增长11.2%,增速较上年同期回落6.5个百分点。软件业务出口524.1亿美元,同比增长3.0%,增速较上年同期回落5.8个百分点。

相关报告:开云电竞官方网站下载安装 发布的《中国期货行业市场全景调研及战略咨询开云手机官网入口网址 》

四、期货行业发展现状分析

据FIA统计,2022年全球期货和期权成交量为838.48亿手,创历史新纪录。按照产品项目细分,金融类产品中的股指成交量增长最强劲,成交创新的历史高点486.19亿手,增幅高达72.9%,高于2021年50.9%的增幅。个股成交一转往年的高速增长态势,出现了3.8%的下降,总成交132.16亿手。外汇成交活跃,总成交77.14亿手,增幅高达38.8%。利率成交51.46亿手,相比2021年增幅12.4%,延续了2021年的稳步增长态势;商品市场成交两级分化,除其他类商品期货和期权成交均出现不足双位数的增幅外,能源、农产品等商品期货成交均出现大幅下降。其他类商品成交增长9.4%,达到24.98亿手;农产品、能源、非贵金属、贵金属类商品成交分别为23.94亿手、20.67亿手、16.30亿手和5.64亿手,降幅分别高达15.1%、24.2%、18.7%和25.8%。其他类商品在全球成交中的份额占比为3.0%,已经超过农产品2.9%和能源的2.5%全球成交占比,跃居商品类产品排名首位。

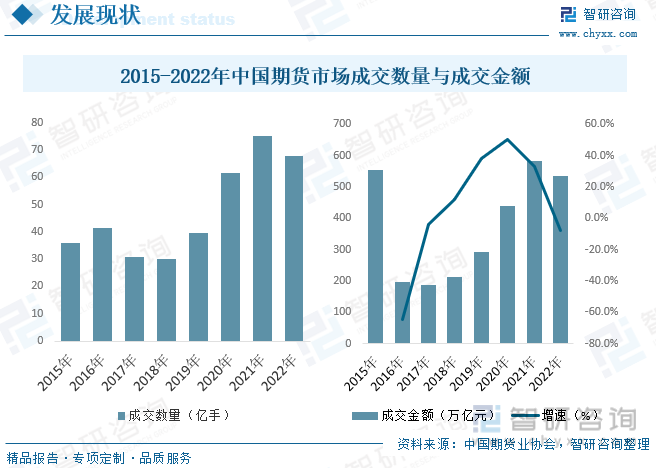

近年来我国期货市场高速发展,成交量和保证金存量双双创出新高,连续两年大幅增长;在全球场内衍生品市场中,我国四家期货交易所的成交量排名稳中有升;在农产品、金属和能源三类品种的成交量排名中,我国期货品种包揽农产品前十名、金属前四名;期货期权品种加速推出,衍生品体系更加完善;期货公司资本实力增强,经纪业务收入大幅增长。2022年全年我国期货市场成交量为67.68亿手(单边),成交额为534.93万亿元,同比分别下降9.93%和7.96%。我国期货市场成交量占全球期货市场总成交量的7.9%,处于占比不断扩张的阶段,显示我国期货市场发展迅猛,在全球期货市场版图中的占比进一步提升,同时在国内金融市场中的重要性也越发凸显。

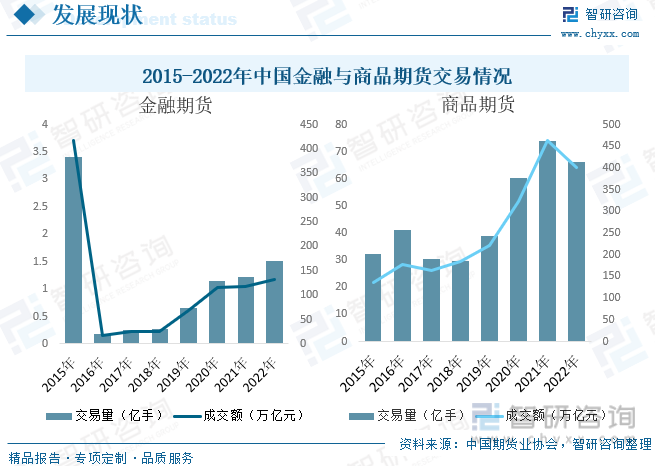

从我国金融与商品期货交易情况来看,据统计,2022年我国金融期货交易量为1.52亿手,同比增长24.44%,成交金额为133.04万亿元,同比增长12.58%,分别占全国市场的2.24%和24.87%。2022年我国商品期货交易量为66.16亿手,同比下降10.5%,成交金额为401.89万亿元,同比下降13.2%,分别占全国市场的97.75%与75.13%。

2022年全年一共上市了16个期货期权新品种,包括2个期货品种、14个期权品种。其中,上期所上市了螺纹钢期权和白银期权;郑商所上市了菜籽油期权和花生期权;大商所上市了黄大豆1号期权、黄大豆2号期权和豆油期权;中金所上市了中证1000股指期货、中证1000股指期权和上证50股指期权;广期所上市了工业硅期货和工业硅期权;上交所上市了中证500ETF期权;深交所上市了创业板ETF期权、中证500ETF期权和深证100ETF期权。截至2022年底,共上市期货期权品种数量达到110个,其中商品类93个(期货65个、期权28个),金融类17个(期货7个、期权10个)。

五、中国期货行业竞争格局分析

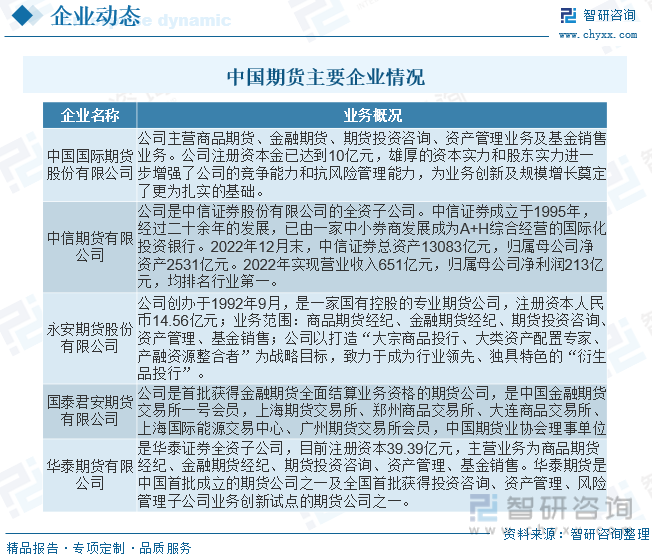

国内期货公司近年来排名竞争较为激烈,根据其股东背景来划分,可分为传统现货背景股东控股期货公司和证券公司参股控股型期货公司。自2011年股指期货上市之后,国内证券公司大规模参股控股期货公司。证券公司具备庞大的客户基础和综合实力,给予了期货子公司较强的助力。加之近年来相较于传统现货企业而言,金融机构在国内期货市场的增量更大,在资金体量和交易规模上胜过了传统现货企业。故而券商股东背景的期货公司在近年来的竞争中脱颖而出,目前国内存量期货经纪业务规模前十的期货公司,无一不是券商背景期货公司。同时行业龙头也逐步显现,通过近年来的激烈竞争,部分龙头期货公司已经开始在行业内形成一定的影响力和规模占比,其中规模前三的期货公司已经占据了国内期货经纪业务总规模的30%左右,初步形成了行业巨头引导行业发展方向的态势。

国内期货行业有着深刻的市场需求,其根本原动力来自于国内企业在经济活动中面临的各类风险,包括各类商品和金融指数价格的不确定和剧烈波动,给企业的正常生产经营活动来带巨大的风险,由此产生了对于风险管理的巨大需求。截至2022年底,中国期货公司总资产约1.7万亿元,净资产1841.65亿元,同比分别增长23.06%和14.07%。资本实力持续增强。经纪业务收入233.75亿元,同比下降25.79%;交易咨询业务收入1.15亿元,同比下降34.66%;资产管理业务收入9.95亿元,同比下降18.04%;风险管理业务收入2413.81亿元,同比下降8.17%。

六、中国期货行业发展趋势分析

从发展趋势看,我国期货公司同质化竞争现象较为严重,市场集中度不高,难以形成有效的规模经济效益,期货行业处于由分散经营、低水平竞争逐步走向集中的演进阶段。市场巨大的发展潜力、行业内外的压力将促使国内期货公司转变经营理念和模式,提高经营水平和能力,提升产品和服务质量,加快创新步伐,最终形成少数几家具有综合竞争力的大型期货公司及在某些细分市场具有竞争优势的中小期货公司并存的行业格局。随着行业内部分公司规模的快速增长,期货公司的规模效应逐渐显现,期货行业的内部分化将会日趋明显,市场集中度也将逐步提升。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国期货行业市场全景调研及战略咨询开云手机官网入口网址 》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国期货行业市场全景调研及战略咨询开云手机官网入口网址

《2025-2031年中国期货行业市场全景调研及战略咨询开云手机官网入口网址 》共十四章 ,包含2025-2031年中国期货行业投资分析与风险规避,2025-2031年中国期货行业盈利模式与投资战略规划分析,研究结论及建议等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。