内容概要:目前,随着新能源汽车+储能双轮驱动,钠离子电池有望带来进一步扩容,预计电池铝箔市场需求将不断增长。但由于电池铝箔技术壁垒较高,轧制精度要求严苛,现有厂商新建产线和达产速度慢,均需三年以上周期。而新进入者面临技术、良品率、设备、认证等壁垒,叠加传统消费铝箔市场持续向好,普遍介入意愿不强。这就使得市场处于供不应求的状态,行业集中度较高。数据显示,2022年上半年CR5为84%。

关键词:电池铝箔、鼎胜新材、南山铝业

一、企业格局:行业技术壁垒较高,市场集中度较高

电池铝箔是指锂电池正极集流体用铝箔,是锂电池生产的重要原材料。其属于铝箔材,相较于传统铝箔性能指标要求更高,追求最薄的厚度、最高的强度、最高的达因值、最小的厚差、最优的版型、最洁净的表面这六个极值,主要应用于三元电池、磷酸铁锂电池、钠离子电池等。

目前,电池铝箔需求增长主要受新能源汽车推动,同时在稳增长背景下,储能市场也将有望拉动增长。此外,电池铝箔还受益于钠电池产量落地,钠电池正负极均使用铝箔,其使用量是锂离子电池的两倍以上。随着宁德时代钠电池产能等规划落地,将进一步拉动电池铝箔需求二次扩容。预计电池铝箔市场需求有望从2022年的近30万吨增长至2025年的70万吨,实现翻番增长。

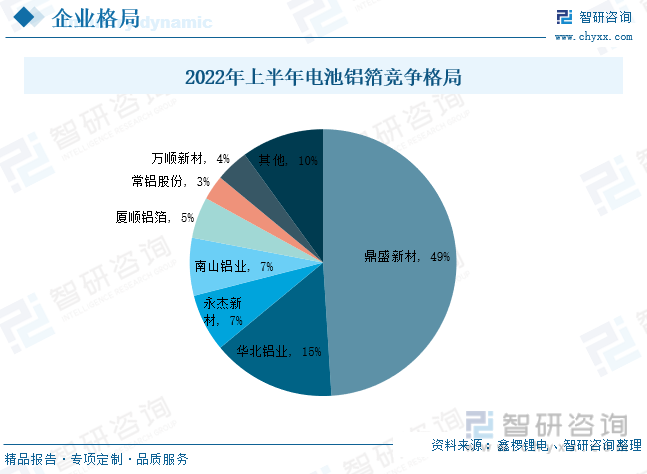

但由于电池铝箔技术壁垒较高,轧制精度要求严苛,现有厂商新建产线和达产速度慢,均需三年以上周期。而新进入者面临技术、良品率、设备、认证等壁垒,叠加传统消费铝箔市场持续向好,普遍介入意愿不强。这就使得市场处于供不应求的状态,行业集中度较高。数据显示,2022年上半年CR5为84%,其中,鼎胜新材作为行业龙头,占比达到49%,保持市占率第一;其次华北铝业占比达到15%;永杰新材和南山铝业均占比达到7%。

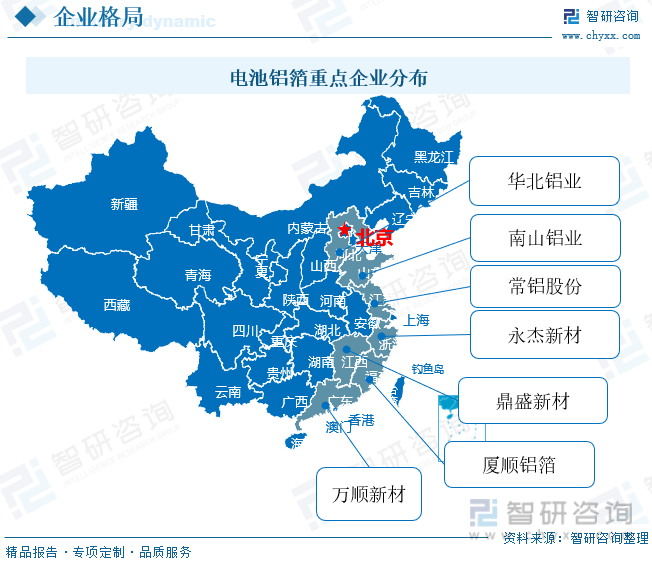

从企业地区分布来看,电池铝箔企业主要分布在东南部沿海地区,如河北省、山东省、江苏省、浙江省、广东省等地。这主要是因为东南部沿海地区经济较为发达,相关的技术水平、资金实力较高,而电池铝箔作为技术壁垒较高的行业,则在该地区能够实现快速发展。同时,该地区也是上下游企业的聚集地,形成了完整的产业链和配套设施,能大幅度提高行业的生产制造能力。

二、重点企业分析:企业经营业绩承压,不断加快产能扩充

(一)鼎胜新材:公司积极推动电池铝箔业务发展,不断加快动力电池铝箔产能扩充

鼎胜新材于2003年成立,是国内铝箔材行业的领先者。2005-2011年期间,公司推出多款铝箔新品,先后在空调箔及包装箔领域获取领先的市场地位。2013年起,公司不断加强项目建设,积极推动电池铝箔业务发展。2018年,公司在上交所挂牌上市,募集资金投建“年产5万吨动力电池电极用铝合金箔项目”。2021年,公司与宁德时代签署电池铝箔供货协议。2022年与蜂巢能源签署电池铝箔供货协议。经过多年发展,公司产品质量稳定可靠,多项指标位居前列,成为全国铝箔材十强企业。

公司主要从事铝板带箔的研发、生产和销售,相关产品主要包括空调箔、单零箔、双零箔、铝板带、新能源电池箔等,产品广泛应用于绿色包装、家用、家电、锂电池、交通运输、建筑装饰等多个领域。目前,公司主要采用“以销定产”的方式进行生产,具备完善的生产管理体系和生产计划安排机制,由前端销售与下游客户签订框架协议,并按照协议要求生产相关产品。公司销售辐射范围不断扩大,涵盖国内、国外两个市场。在国内市场上,公司绝大部分销售采用直销的方式;在国外市场上,公司主要以直销为主经销为辅的方式。

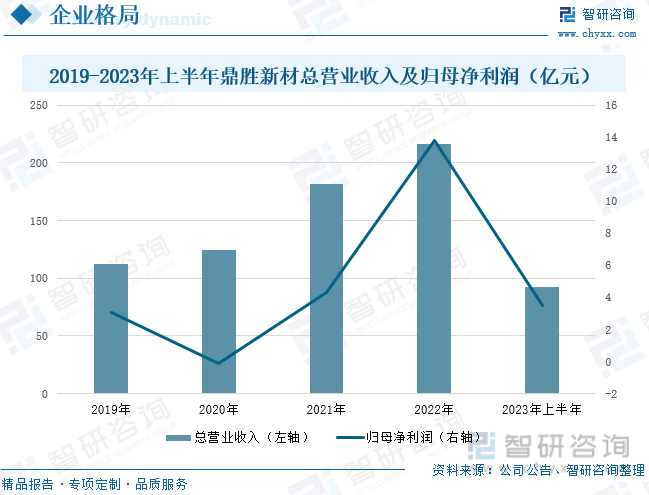

近几年来,公司总营业收入持续增长,从2019年的112.36亿元增长至2022年的216.05亿元;归母净利润除2020年受疫情因素影响,整体也保持上升趋势,2022年增长至13.82亿元。2023年上半年,虽然国内需求逐步恢复,但贸易局势紧张和相关产业去库存等问题,使得市场需求下滑明显,上半年收入同比下降19.46%,达到92.19亿元;归母净利润同比下降41.28%,达到3.5亿元。

2020年,受疫情因素影响,公司铝箔产品收入增速放缓,同比仅上涨3.4%。2021年随着市场需求的恢复,公司铝箔产品收入恢复增长状态,到2022年增长至184.89亿元,同比上升30.06%。2023年上半年,铝箔产品受全球经济环境、行业周期等因素影响,市场需求量显著降低,其中欧美国家高通胀导致消费低迷,且2022年客户超量备货,导致产品出口量不及预期。公司铝箔产品收入同比下降21.9%,达到77.36亿元。

公司抓住机遇率先切入锂电池铝箔领域,目前已快速发展成为国内锂电池用铝箔龙头企业。动力电池铝箔作为高端铝箔产品之一,对生产工艺和生产环境有着非常高的要求,同时带动产品附加值不断提高。随着国内新能源产业扩张、储能市场以及细分领域的电动化、钠离子电池未来的市场化,动力电池铝箔市场需求不断增加,这就要求企业不断加快产能扩充。因此,加强动力电池铝箔的国内外基地项目扩建、增产已列入公司重点发展项目,预计未来将带动公司收入增长。

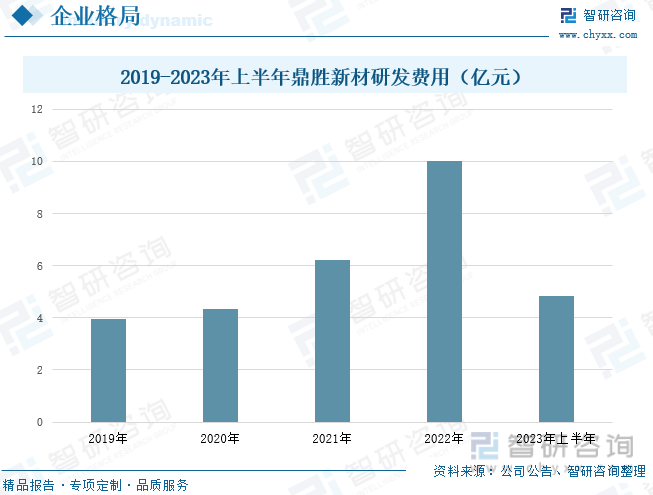

公司自成立以来一直加强铝箔产品的研发,研发投入费用不断增长。数据显示,2019-2022年,公司研发费用呈现逐年攀升的增长趋势,2022年公司研发费用同比增长60.77%,达到10亿元。2023年上半年,公司研发费用达到4.84亿元,较上年同期下降7.21%。上半年研发费用的下降,主要受公司收入下降所致,预计未来随着公司收入的提高,研发费用也将恢复增长状态。

未来,公司将以现有国内铝箔龙头企业地位为立足点,依托于公司规模、技术、客户资源、产业链及产品结构等优势,采取“前瞻性研发、精细化投资、规模化生产、全产品覆盖、产业链整合、全球化销售”的战略手段,不断巩固公司龙头地位,提高公司市场份额,同时,以电池铝箔等产品为突破口,全面进入新能源、新材料等“两新”领域,积极开发、培育及推广“两新”领域产品,不断提高公司盈利能力及市场影响力,逐步发展成为产业链完整、产品结构合理、技术研发创新能力强、客户覆盖面广、国际影响力大及引领市场发展方向的世界级铝材加工企业。

相关报告:开云电竞官方网站下载安装 发布的《中国电池铝箔行业发展模式分析及未来前景规划报告》

(二)南山铝业:持续布局高端产品领域,积极研发高性能动力电池箔

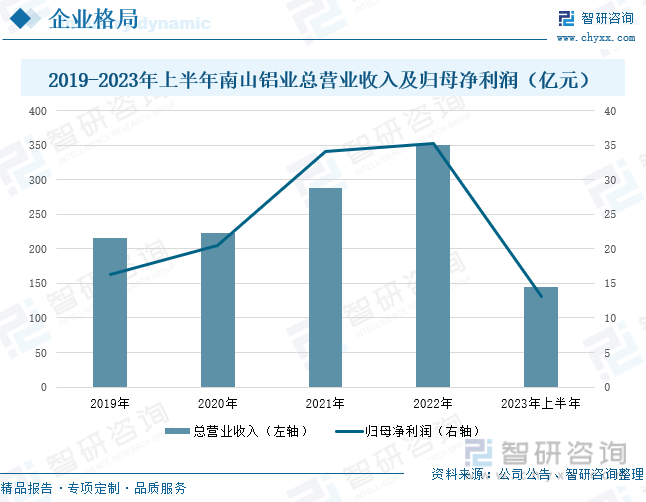

南山铝业于1993年成立,并于1999年12月在上交所上市,是一家产销量国内领先,铝型材生产线水平先进的企业。公司自成立以来,不断健全产业链,向上下游延伸的同时深耕铝行业,目前已形成从热电、氧化铝、电解铝、熔铸、铝型材/热轧—冷轧—箔轧、废铝回收(再生利用)的完整铝加工产业链,具有较高的抗风险能力和成本控制能力。公司主要产品包括上游产品电力、氧化铝、铝合金锭,下游产品涵盖挤压材、压延材等多个产品类型,被广泛应用于汽车板、新能源车用铝板、动力电池箔空调箔等。从营业收入来看,2019-2020年,公司总营业收入整体小幅上升,这主要受到疫情的冲击,公司收入上涨幅度与上年相比有所下滑。2021-2022年,公司收入逐渐上升,从2021年的287.25亿元增长至2022年的349.51亿元,这主要系公司产品销量持续增加所致。2023年上半年,公司营业收入同比下降19.04%,达到145.01亿元,这主要是因为市场需求减少以及原材料价格波动所致。

作为一家全产业链的铝深加工企业,南山铝业具有一定的成本可控和抗风险能力。目前,公司重点发展汽车板、航空板、动力电池箔等为代表的高附加值产品。高端产品的销量约占公司铝产品总销量的14%,较上年同期增长约1个百分点;高端产品毛利率约占公司铝产品总毛利率的29%,较上年同期增长约8个百分点。未来随着高端产品的产能释放,公司高端产品利润占比将会进一步增加。

公司铝箔产品主要应用于新能源、无菌包装、罐体和罐盖料、再生铝、工业型材、建筑型材。其中在新能源市场上,公司作为国内高性能动力电池铝箔核心供应商,以高标准稳定供货,进入国内外动力电池龙头企业供应链,成为宁德时代、中创新航、国轩高科、亿纬锂能等知名客户核心供应商。未来,公司也将积极研发高性能动力电池箔,加大公司在动力电池箔高端产品方面的市场占有率,巩固动力电池箔细分产品领域的行业地位。

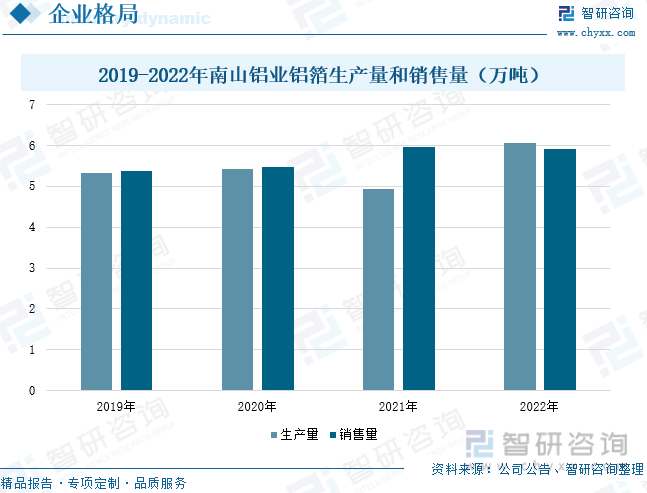

数据显示,2019-2022年,公司铝箔生产量和销售量总体有所增长。2021年,公司铝箔生产量达到4.92万吨,较上年下降9.23%,销售量则同比上涨8.97%,达5.95万吨。生产量的下滑,主要是为了降低库存,在2020年公司铝箔库存量增长53.13%,而到2021年库存量将降低了63.27%,这也受益于销售量增长的影响。2022年,公司铝箔生产量同比下降22.97%,达6.05万吨;销售量同比下滑0.67%,达5.91亿元,这主要是因为当期市场需求有所下滑,导致铝箔销售量减少。

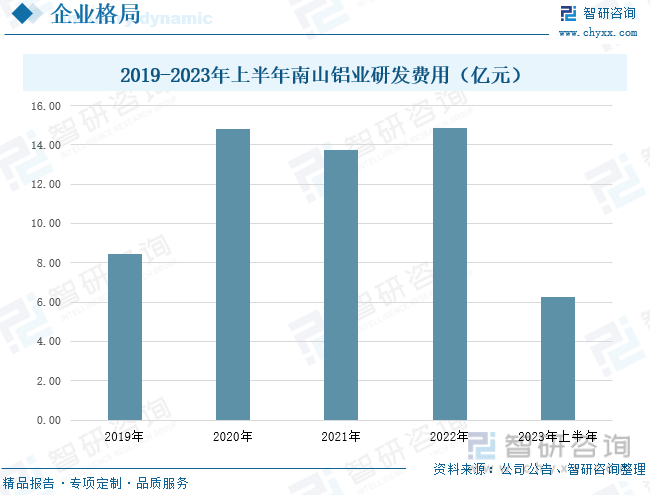

近些年来,公司持续提高自主研发能力,加强产业结构优化升级,继续布局高端产品领域,以打开业绩增长空间营收净利润保持高增长。在动力电池箔方面,公司致力于高端动力电池箔产品市场,重点推进以10-12μ为中心的高端产品的研发与认证工作。从研发费用来看,2019-2022年公司研发费用呈现先上升后下降,再上升的趋势,其中在2021年,公司研发费用并未延续上年增长趋势,同比下降7.22%,这主要是因为公司已逐步完成前期开展的部分研发项目所致。2022年,公司研发费用回升至14.86亿元,同比上涨8.13%。2023年上半年,公司研发费用同比下降25.24%,达6.27亿元,主要受公司总收入整体下滑,研发投入有所减少。预计未来随着市场需求的改变,公司业绩有望恢复,进而带动研发投入的增加,进一步提高高端产品的生产能力。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国电池铝箔行业发展模式分析及未来前景规划报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国电池铝箔行业发展模式分析及未来前景规划报告

《2025-2031年中国电池铝箔行业发展模式分析及未来前景规划报告》共十章,包含中国电池铝箔行业重点企业分析,中国电池铝箔行业投资机会与风险分析,2025-2031年电池铝箔行业投资前景分析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国电池铝箔行业产业链分析:随着新能源汽车行业的快速发展,电池铝箔需求量增多[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)