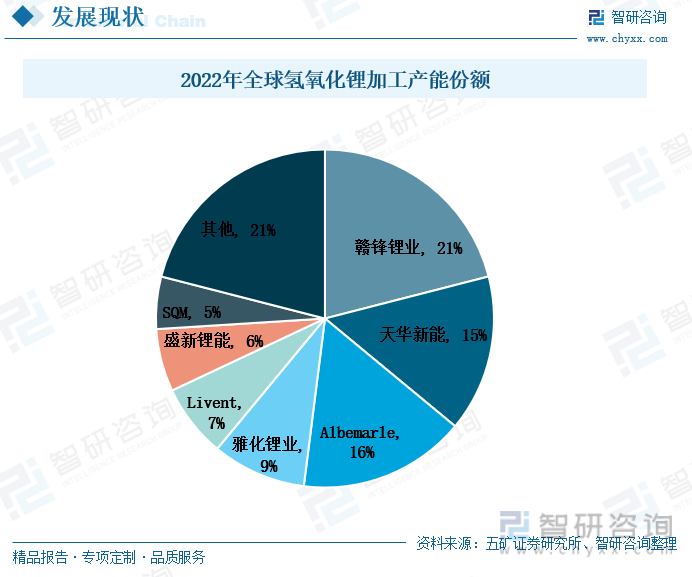

内容概要:全球氢氧化锂市场集中度较高,我国是全球氢氧化锂生产大国,全球氢氧化锂加工产能前七的企业中有四家都是中国企业,合计产能超过50%。2022年,赣锋锂业的氢氧化锂加工产能占全球份额的21%,位居世界首位,其次是天华新能,占全球氢氧化锂加工产能份额的15%。

关键词:氢氧化锂产业链、氢氧化锂发展现状、氢氧化锂进出口贸易

一、我国锂资源储量相对较少,锂矿产量增势受限

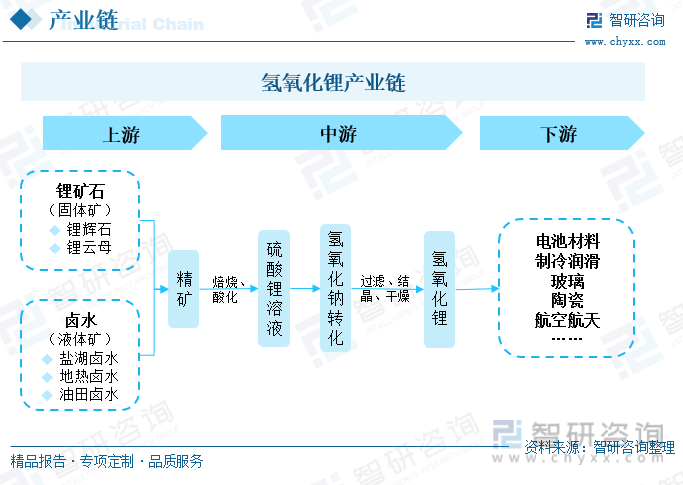

氢氧化锂是锂产业链中三大基础锂盐之一,是一种呈白色结晶性粉末状的无机化合物,溶于水,微溶于乙醇,具有强碱性,是制造动力电池、玻璃、陶瓷等产品的重要原材料。氢氧化锂的上游原材料主要是锂资源,包括锂矿石和卤水。氢氧化锂的生产方式分为“苟化发”和“一步发”两种,“苟化发”是国外生产氢氧化锂的主流方式,工艺简单成熟且投资少,但这种方式生产的氢氧化锂品质较低,且对原材料的纯度要求较高。“一步发”是国内氢氧化锂企业采取的主流生产方式,产品出品质量高,但工艺流程长且投资成本高。动力电池是氢氧化锂最主要的下游应用市场,并且随着新能源汽车产业的飞速发展,氢氧化锂需求持续上涨。另外,氢氧化锂也应用在玻璃、陶瓷等工业领域和航空航天等高科技产业。

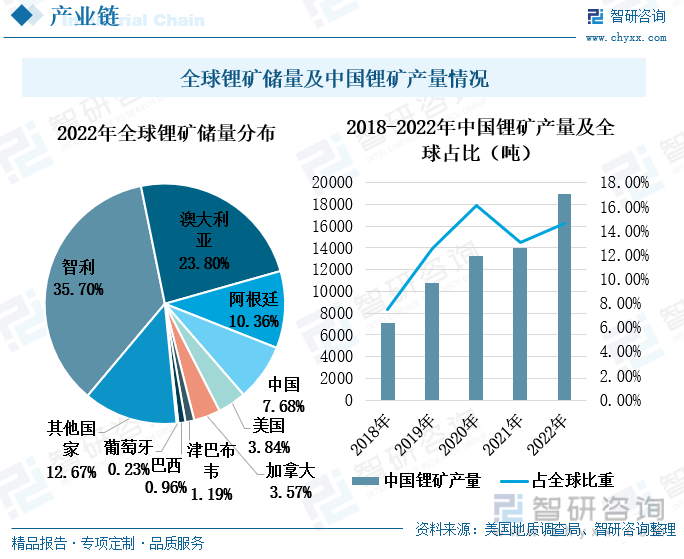

从全球锂矿储量分布来看,锂矿资源地区分布不均,集中分布在南美洲和大洋洲。2022年,智利的锂矿资源储量占全球总储量的35.7%,而我国锂矿储量仅占全球总储量的7.68%。锂资源的获取来源于矿石提锂和盐湖提锂两种途径,我国盐湖锂资源主要分布在西部地区。2022年,青海的锂矿储量为186.61万吨,西藏的锂矿储量为56.29万吨,合计占我国锂矿资源的38.23%。但青藏高原地区自然环境脆弱且缺乏专业技术人员,盐湖开发难度较大,盐湖提锂资源较少,因此国内锂矿资源供应主要来自于矿石提锂和进口。矿石锂资源主要分布在锂辉石和锂云母之中,国内以锂云母矿为主,例如江西宜春的钽铌矿是目前全球已探明的最大锂云母矿。2022年江西的锂矿储量为255.24万吨,占我国锂矿资源的40.18%,江西也被称为“亚洲锂都”。而锂辉石资源主要分布在国外,我国锂辉石主要依赖进口。

随着下游产业的持续发展,锂资源需求量迅速增多,锂资源的战略地位越来越重要,我国也不断加快锂矿资源的勘探与开发。2018年至2022年,我国锂矿产量持续上涨,2022年增速有所提升。2022年,我国锂矿产量为19000吨,同比增长35.7%,占同期全球锂矿产量的14.62%,占比较2021年增加1.53个百分点。我国锂矿储量优势不足,在一定程度上制约国内锂矿产量增长,使得国内锂资源进口依赖度较高。

相关报告:开云电竞官方网站下载安装 发布的《中国氢氧化锂行业市场发展前景及投资风险评估报告》

二、我国氢氧化锂产能优势明显,市场价格低位运行

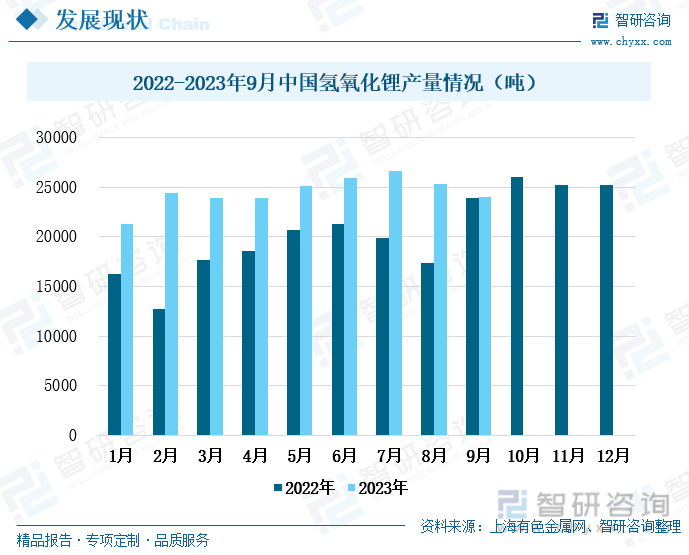

在上游锂矿供应和下游需求市场的双重带动下,我国氢氧化锂产量明显上涨。2023年1-9月,我国氢氧化锂产量明显高于2022年同期。2023年1-9月,我国氢氧化锂产量累计为220350吨,同比增长31.07%。不过2023年三季度,我国氢氧化锂产量增势减弱,产量环比有所下滑。2023年9月,我国氢氧化锂产量为23999吨,环比下滑5%。氢氧化锂产量增势减弱主要是由于国内外高镍需求走低,氢氧化锂价格低水平运行,使得氢氧化锂企业生产积极性降低,产量增势下滑。近年来,地缘政治冲突频发,世界经济大幅震荡,全球消费市场都趋于理性,汽车等高价值消费品市场略有降温,继而导致上游产品需求增势不及预期。短期内,氢氧化锂的供需市场将继续偏弱运行,预计2023年10月氢氧化锂产量将出现小幅下滑,降至23500吨左右。

全球氢氧化锂市场集中度较高,我国是全球氢氧化锂生产大国,全球氢氧化锂加工产能前七的企业中有四家都是中国企业,合计产能超过50%。2022年,赣锋锂业的氢氧化锂加工产能占全球份额的21%,位居世界首位,其次是天华新能,占全球氢氧化锂加工产能份额的15%。国内锂矿资源供应优势不足,但氢氧化锂产能在全球范围内具有较强的竞争力,这主要得益于技术的支持。由于下游新能源汽车市场的火热发展,带动产业链上游企业加快产能扩建和技术升级,我国氢氧化锂企业不断推进全球市场布局,提升产能和市场竞争力。

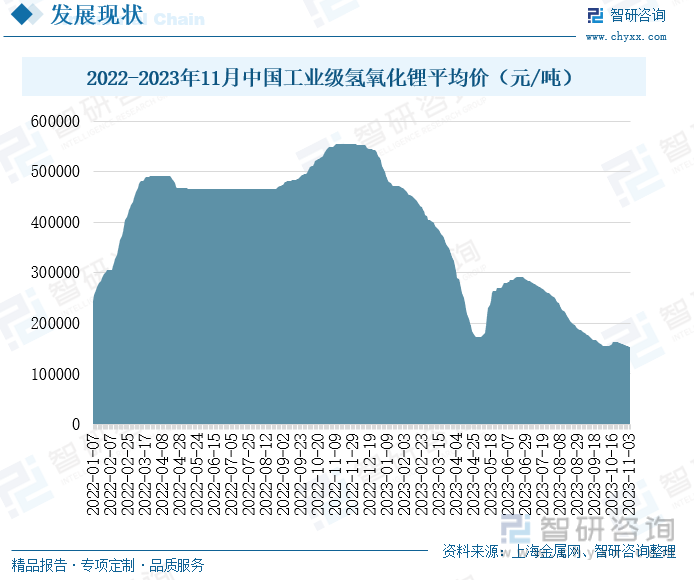

2022年一季度,我国工业级氢氧化锂价格飞速上涨,3月份平均价格从年初每吨约25.5万元上涨至每吨将近50万元,在经历七个月的趋稳运行后,2022年11月,我国工业级氢氧化锂平均价格继续上涨至每吨超55万元。2023年,我国工业级氢氧化锂平均价格由升转降,一季度持续下滑,5月份工业级氢氧化锂平均价格降至谷底,每吨约17.5万元。一方面,国内氢氧化锂新建产能持续爬坡,且前期检修企业恢复生产,供应端快速增长;另一方面,全球需求减弱,导致工业级氢氧化锂均价大幅下跌。6月,工业级氢氧化锂均价小幅回升至每吨29万元左右,但随后在7至10月份继续下滑。2023年11月初,我国工业级氢氧化锂平均价格每吨约15万元。受全球经济大环境的影响,短期内氢氧化锂需求增势较弱,价格将继续低位运行。

三、氢氧化锂出口规模持续扩大,进出口均价大幅上涨

我国是氢氧化锂生产大国,产能优势明显,占据全球产能的一半,因此我国氢氧化锂进口少、出口多。2019年至2022年,我国氢氧化锂出口数量持续增长。2023年1-9月,我国进口氢氧化锂2027.74吨,出口92082.71吨,我国氢氧化锂主要出口至韩国和日本。2023年1-9月,我国出口65622.68吨氢氧化锂至韩国,占我国氢氧化锂出口总量的71.26%。韩国电池产业快速发展,对上游材料的需求也随之增长,而韩国国内相关资源供应不足,因此大量依赖进口。而我国是氢氧化锂生产和出口大国,韩国大量从我国进口氢氧化锂。我国出口的氢氧化锂主要产自江西省和四川省,2023年1-9月,江西省出口氢氧化锂47432.85吨,占我国出口总量的51.51%。江西省是我国锂矿资源的富集区,矿石资源供应较为丰富,相关产业链也较为完善,产能优势较强。

近年来,我国氢氧化锂进出口均价都出现较大幅度的上涨。2023年1-9月,我国氢氧化锂进口均价为38.44万元/吨,较2022年同期增长243.06%;同期出口均价为35.98万元/吨,同比增长38.68%。我国氢氧化锂进出口均价都有所上涨,尤其进口均价大幅增长,进口均价超过出口均价,氢氧化锂均价上涨主要是由于原材料成本上涨所致。从长远角度来看,汽车产业的电动化发展是低碳经济下的必然趋势,新能源汽车发展前景广阔,也将带动上游产业持续发展,我国作为氢氧化锂生产和出口大国,氢氧化锂出口规模将持续扩大,出口均价也将逐步趋稳。

四、新能源汽车市场持续火热,氢氧化锂市场开发潜力大

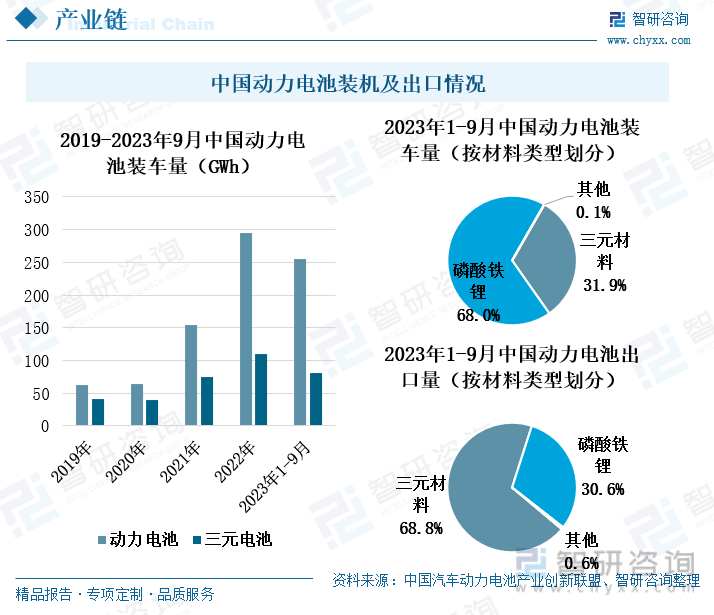

近年来,我国动力电池装车量持续上涨,2023年1-9月,动力电池装车量为255.7GWh,同比增长32%,其中三元材料电池装车量为81.6GWh,同比上涨5.7%,占总装车量的31.9%,三元材料电池装车量持续上涨。同时,三元材料电池是我国动力电池出口的主力产品,出口量也稳步上涨。2023年1-9月,我国三元材料电池出口数量为61.8GWh,同比增长114.7%,占动力电池出口总量的68.8%。

目前,动力电池最主要的两种类型是磷酸铁锂电池和三元材料电池,磷酸铁锂电池多用于商用车领域,三元材料电池多用于乘用车领域。三元材料电池又分为高镍电池和低镍电池,而氢氧化锂主要用于生产三元材料电池中的高镍正极材料,是动力电池的重要原材料。随着人们出行需求的增多,高续航里程的需求是新能源汽车未来发展的重要方向。高镍三元材料工作电压高、单位容量大,是优化电化学性能、提高新能源汽车续航里程的重要材料。同时,正极材料的高镍化将改变正极材料中各金属比例,逐步降低高价钴的用量,提升低价镍的用量,从而实现正极材料平均成本下降,帮助新能源汽车企业降本增效。随着三元材料成本优势的显现,其市场提升空间广阔,将带动上游氢氧化锂需求增多。

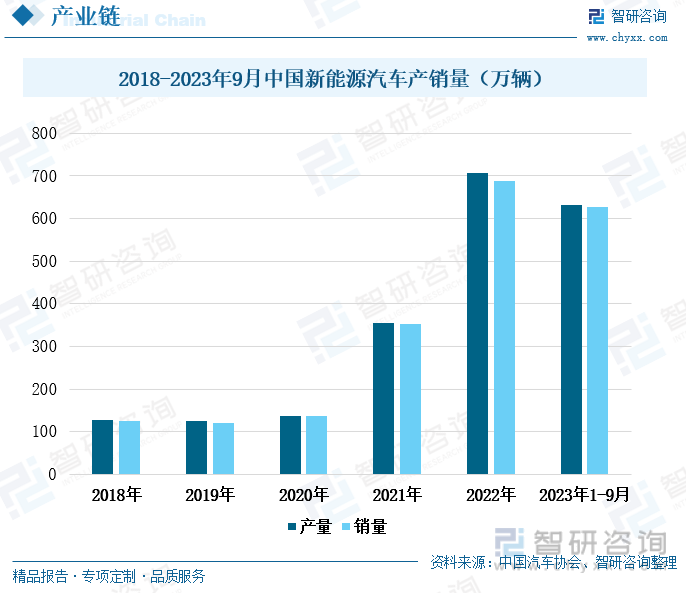

近年来,我国新能源汽车市场火热,产销量持续高速上涨。2023年1-9月,我国新能源汽车产量为631.3万辆,销量为627.8万辆,分别同比增长33.7%、37.5%。国家发展和改革委发布的《新能源汽车产业发展规划(2021-2035年)》中,明确指出到2025年我国新能源汽车新车销量达到汽车新车销售总量的20%左右,国内新能源汽车产销市场将持续火热发展。新能源车的高速发展将带动锂电材料产业链协同受益,氢氧化锂作为锂电池的重要战略材料有望迎来广阔的市场空间。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国氢氧化锂行业市场发展前景及投资风险评估报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国氢氧化锂行业市场发展前景及投资风险评估报告

《2025-2031年中国氢氧化锂行业市场发展前景及投资风险评估报告》共十三章,包含2024年中国氢氧化锂行业上下游产业发展状况分析,2025-2031年中国氢氧化锂市场发展态势展望与前景预测,2025-2031年中国氢氧化锂行业投资机会与风险分析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。