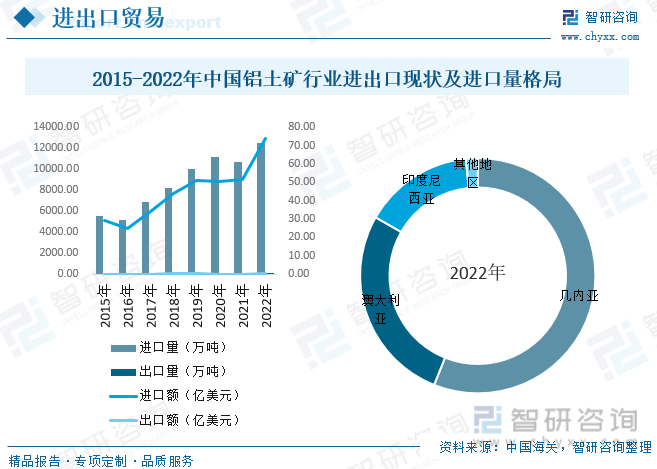

内容概述:国内对进口铝土矿的依赖度逐年提升。2022年国内进口铝土矿1.25亿吨,同比增长16.8%。相比2017年的进口量则增长了82.9%,5年的CAGR为12.8%。从结构上来说,国内主要从几内亚,澳大利亚和印尼三个国家进口铝土矿。

关键词:铝土矿行业产业链、铝土矿产量、铝土矿需求量、铝土矿进出口、铝土矿市场规模、铝土矿发展趋势

一、铝土矿行业概述

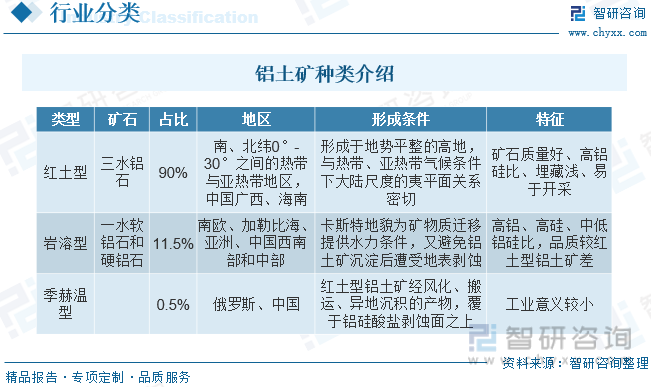

铝土矿实际上是指工业上能利用的,以三水铝石、一水铝石为主要矿物所组成的矿石的统称。铝土矿是生产金属铝的最佳原料,也是最主要的应用领域,其用量占世界铝土矿总产量的90%以上。铝土矿的应用领域有金属和非金属两个方面,是生产金属铝的最佳原料,也是最主要的应用领域,其用量占世界铝土矿总产量的90%以上。铝土矿在非金属方面的用量所占比重虽小,但用途却十分广泛。从种类来看,铝土矿主要分为红土型、岩溶型和季赫温型三类,红土型三水铝石在铝土矿中的占比高达90%,三水铝石质量高且易于开采,适用于拜耳法,在工业上广泛应用;岩溶型的一水软铝石和一水硬铝石占比稍低,品质不如三水铝石。目前我国发现的铝土矿大多为一水硬铝石,国内氧化铝厂针对矿石特点创新和改进了生产方法。

二、铝土矿行业产业链

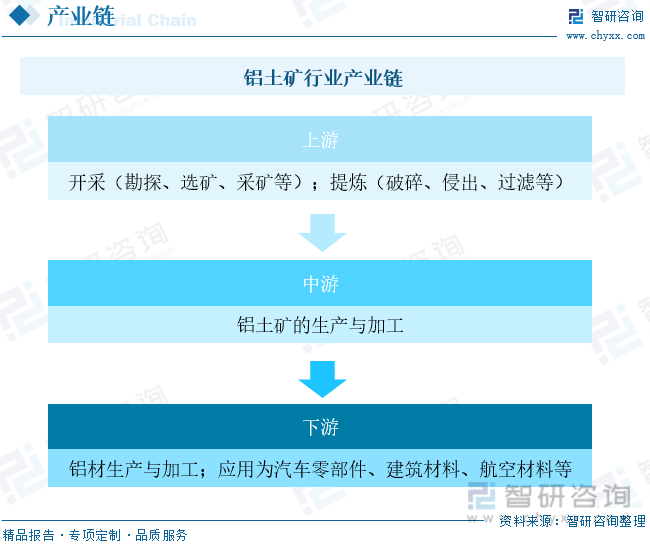

铝土矿行业产业链上游主要为开采阶段与提炼阶段,其中开采阶段包括勘探、采矿和选矿等活动。在这个阶段,公司通过勘探找到铝土矿矿体,然后进行开采和选矿,提取出铝土矿。铝土矿提炼阶段是将开采得到的铝土矿转化为氧化铝的过程。这一阶段通常包括破碎、浸出、沉淀、过滤和煅烧等步骤。铝土矿产业链中游为氧化铝的生产与加工;下游氧化铝或其它铝化合物成为铝金属的原料,通过电解等工艺生产铝金属,还包括对铝金属的加工,例如轧制、挤压、拉伸等,生产成各种铝合金材料。这些铝合金材料可用于制造汽车零部件、航空器零部件、建筑材料等。

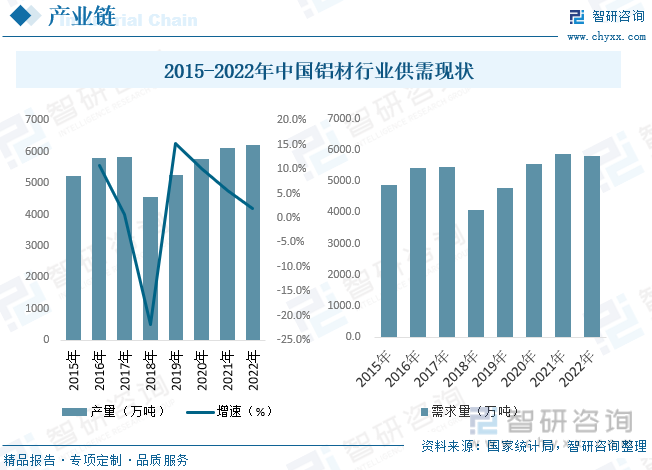

随着我国铝工业高速发展的二十年,在铝工业诸多方面取得了一系列的创新成果,逐渐进入了产业发展的成熟期。2018年,受供给侧改革、国际贸易摩擦、环保等因素影响,中国铝材产量出现了10年来首次下降,同比缩减21.9%,但迅速调整过来,并从2019年开始保持稳定增长。根据国家统计局数据,2022年中国铝材产量达到6221.6万吨,同比增长1.9%;铝材需求量达到5800.9万吨,同比下降1.1%。

三、全球铝土矿行业发展现状分析

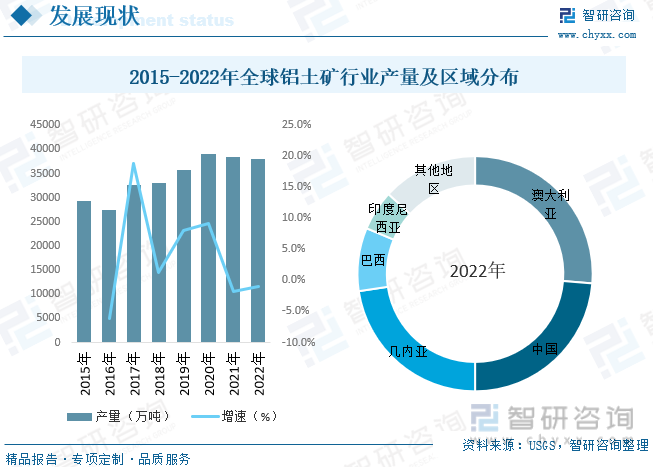

全球的铝土矿大概有550-750亿吨的资源量,主要分布在非洲、大洋洲、南美洲及加勒比海地区和亚洲,资源量占全球的比重分别为32%、23%、21%、18%、6%。从储量上来看,全球的铝土矿储量在313亿吨,排名前几的国家分别是几内亚(74亿吨)、越南(58亿吨)、澳大利亚(51亿吨)、巴西(27亿吨)、牙买加(20亿吨)。从产量数据来看,全球铝土矿产出主要集中在澳大利亚、中国和几内亚。2022年全球的铝土矿产出为3.8亿吨,其中排名前三的国家分别为澳大利亚、中国和几内亚,产量分别为1、0.9、0.86亿吨。铝土矿产出集中度较高,这三个国家的产出占到全球产出的81.32%。

相关报告:开云电竞官方网站下载安装 发布的《中国铝土矿行业市场全景评估及投资前景规划报告》

四、中国铝土矿行业发展现状分析

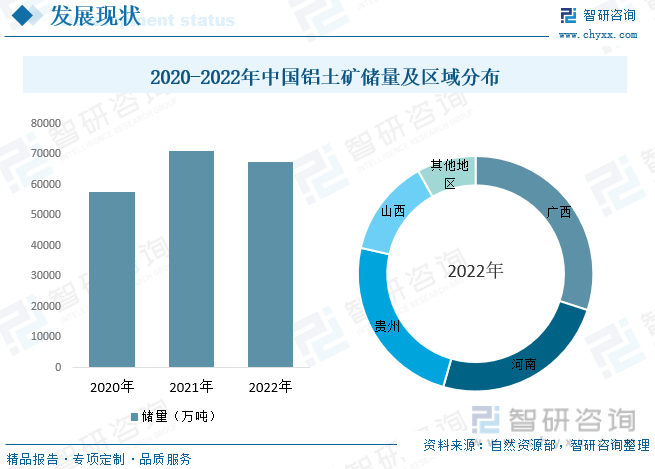

铝土矿在现代工业中是最为重要的矿产资源之一,主要用途是提炼金属铝。金属铝及其合金重量轻,具有良好的传热性、延展性、导电性和反光性,广泛运用于电器工业、飞机、导弹、建筑、机械制造和民用器具等领域。我国铝土矿的主要矿物组成以一水铝石为主,常与金红石、锐钛矿、高岭石、蒙脱石、绿泥石、锆石和黄铁矿等矿物共伴生。高铝、高硅,铝硅比多在8以下,Al2O3含量普遍较低,且选冶加工难度大,耗能较高。从我国铝土矿储量来看,2022年我国铝土矿储量为67552.6万吨,同比下降5%。我国铝土矿储量分布相对集中,储量排面前四地区分别是广西、河南、贵州与山西,2022年储量分别为20268.72万吨、16501.63万吨、16278.34万吨与9033.78万吨,四个地区储量合计占比91.9%。

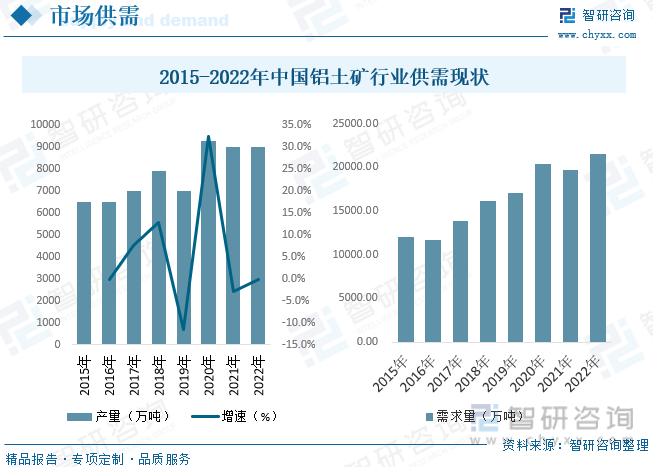

随着工业化的快速发展,我国已经成为世界第一大铝生产国和消费国,铝土矿开采量也逐年升高。国内的铝土矿产量主要集中山西,广西,贵州,河南,云南和重庆等省份。由于铝土矿埋藏地层较浅,极易被盗采,随着国内环保政策逐渐收紧,各地政府加大了对盗采行为的打击力度,国内矿产资源的开采模式渐渐规范起来。我国铝土矿开采的力度大,2021年铝土矿产量占储量的9%,按2021年产量3.9亿吨计算,全球铝土矿的静态可开采年限为82年,而按我国的产量计算铝土矿的静态可开采年限仅为11.6年,面临着较为严峻的资源问题。根据美国地质调查局数据显示,2022年我国铝土矿产量约为9000万吨,需求量约为21522.9万吨。

国内对进口铝土矿的依赖度逐年提升。2022年国内进口铝土矿1.25亿吨,同比增长16.8%。相比2017年的进口量则增长了82.9%,5年的CAGR为12.8%。从结构上来说,国内主要从几内亚,澳大利亚和印尼三个国家进口铝土矿。2022年,国内分别从几内亚,澳大利亚和印尼三个国家进口7035、3409、1898万吨铝土矿,占总进口的比重分别为56.05%、27.21%、15.11%。

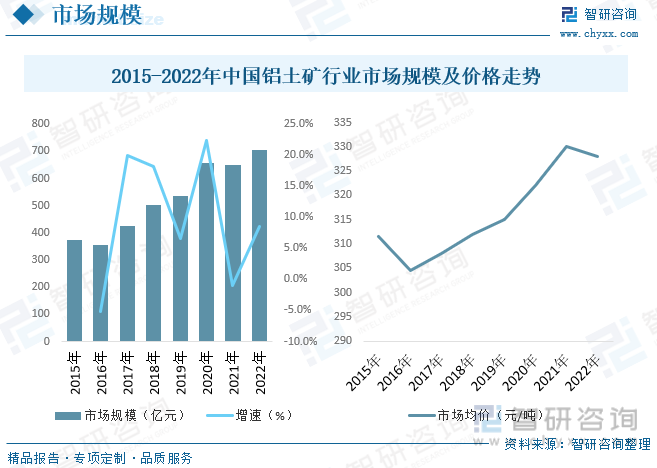

金属铝具有密度小、延展性高、导电性好、耐腐蚀性强、高温灭菌性等一系列的优良性能,地壳中储量丰富、对人体无害、对环境友好、可回收性强等特点,已成为世界各国国民经济建设、战略性新型产业和国防科技工业发展不可缺少的重要基础材料。但铝工业作为资源、能源型产业,其发展严重受制于铝土矿资源、电力能源等决定性因素,特别是作为铝土矿—氧化铝—电解铝—铝加工整个铝产业链源头的铝土矿资源,直接制约着铝工业发展。铝工业的快速发展,需要铝土矿资源的有效保障,据统计,近年来我国铝土矿行业市场规模快速增长,截至2022年市场规模约为705.9亿元,铝土矿市场均价约为328元/吨。

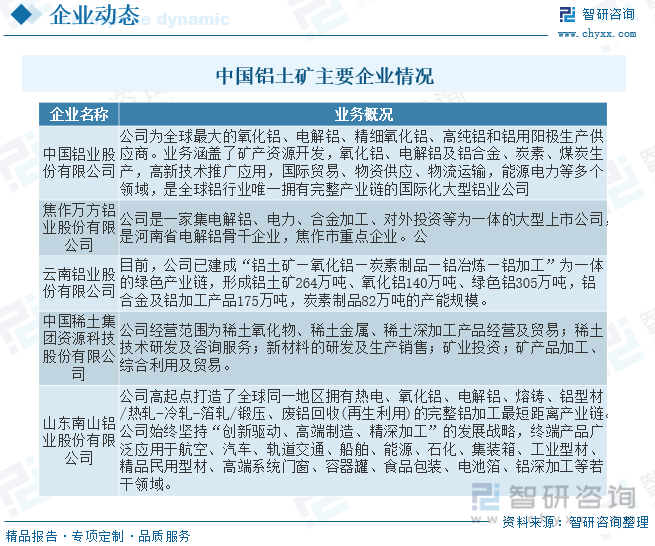

五、中国铝土矿行业重点企业

铝土矿市场竞争较为充分,行业的市场化程度较高,但另一方面也导致我国铝土矿行业内企业众多,厂均产能和行业集中度低,价格恶性竞争现象比较突出。此外,国内铝土矿行业还表现出明显的产品结构不合理状况,低端产品同质化明显、产品附加值低、产量大且供过于求,竞争激烈;而中高端产品研发投入不足,需求旺盛,结构性矛盾突出。目前,国内铝土矿主要企业有中国铝业、云铝股份、中色股份、南山铝业、西部矿业、中孚实业、焦作万方、关铝股份、神火股份等。

六、中国铝土矿行业发展趋势分析

我国作为世界铝工业大国,经过近二十年的快速发展,国内铝土矿资源日趋匮乏,供矿矛盾日益突出,作为资源、能源型产业的氧化铝、电解铝工业将不再具有竞争优势。国外进口铝土矿的大量使用,有效保障了我国铝工业可持续发展,但国际局势瞬息万变,进口铝土矿能否可持续供给,存在许多不确定、不可控因素。如何保障我国铝土矿资源需求的可持续供给,是必须亟待解决的问题。

在立足建立健全绿色低碳循环发展的经济体系,推动高质量发展的大环境中,除持续加大国外铝土矿资源的开发利用等措施外,尚可通过强化国内低品位铝土矿资源的综合利用、限制初级产品的出口、布局相关产能跨国转移以及推进海外小股权多点投资等措施,提升我国铝土矿资源可持续供给保障能力,亦可为我国铝产业的可持续发展提供更多选择性,推进我国铝产业高质量发展。

以上数据及信息可参考开云电竞官方网站下载安装 (www.xtrasounds.com)发布的《中国铝土矿行业市场全景评估及投资前景规划报告》。开云电竞官方网站下载安装 是中国领先产业咨询机构,提供深度产业开云手机官网入口网址 、商业计划书、可行性开云手机官网入口网址 及定制服务等一站式产业咨询服务。您可以关注【开云电竞官方网站下载安装 】公众号,每天及时掌握更多行业动态。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国铝土矿行业市场全景评估及投资前景规划报告

《2025-2031年中国铝土矿行业市场全景评估及投资前景规划报告》共二十一章,包含中国铝土矿主要生产企业发展概述,2025-2031年中国铝土矿行业发展与投资风险分析,2025-2031年中国铝土矿行业发展前景及投资机会分析等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2022年中国铝土矿行业全景速览:我国铝需求旺盛,铝土矿进口需求持续增多 [图]](http://img.chyxx.com/images/2022/0330/6b296592ed87ae76d174b4fbc262ff18a3c189b8.png?x-oss-process=style/w320)

![2021年全球及中国铝土矿产量、储量区域分布格局及进出口情况分析:铝土矿对外依存度高[图]](http://img.chyxx.com/images/2022/0330/4279f04d08c7260a105d321a303d34a91af3a3d5.png?x-oss-process=style/w320)