一、涂料概述

因早期的涂料大多以植物油为主要原料,故又称作油漆。现在合成树脂已取代了植物油,故称为涂料。涂料并非一定是液态,粉末涂料是涂料品种一大类。

一般而言,涂料根据化学属性可以分为有机涂料和无机涂料,其中有机涂料按用途可以分为建筑涂料、OEM涂料(Original Equipment Manufacture,相当于国内常用的工业涂料)和特种涂料三大类。

涂料分类

资料来源:开云电竞官方网站下载安装 整理

二、中国涂料工业生产情况

开云电竞官方网站下载安装 发布的《2021-2027年中国涂料行业市场深度分析及投资方向开云手机官网入口网址 》显示:“十三五”期间,按同口径对比计算,中国涂料行业生产由高增速过渡至中低增速,产量按同口径计算对比(2016年统计口径中含有大量粉体、树脂企业,后期逐步剔除),总体呈缓中略升趋势。2020年,据国家统计局数据,中国涂料行业规模以上企业1968家,全年总产量2459.1万t,较上年同期增长2.6%。

2015-2020年中国涂料行业产量

资料来源:涂料工业协会、开云电竞官方网站下载安装 整理

2020年,全国各省涂料产量如上图所示,涂料行业重点生产地域仍为华东、华南区域,整体产量占全国总量的75.5%。华南区域中湖北受疫情影响较大,复工复产较晚,产量较上年同期同比降低34%,广东略有降低,但总体稳定,对行业整体产量提升起到稳定作用;华东区域疫情控制到位,绝大部分企业于3月完成全面复工复产或制度性复工复产,对疫情期间下游市场的把控更具主动性,总体增长较快;华东区域的安徽省、华中区域的河南省成为2020年度行业增长的两匹黑马,主要归功于近年来两省大力发展专业化涂料工业园区,大力引进国内重点涂料及上游原材料企业入园,快速形成了完整的涂料产业链集群,并快速形成产业发展优势,使两省涂料产业发展迅速提升。

西南区域涂料产业增长仍然延续了“十三五”中后期的高增速,分析原因主要为重庆、四川两地“十三五”期间针对重点下游领域如汽车制造、工程机械制造、房地产等市场的引入和发展力度持续增强,相关产业发展引导涂料产业快速向两地转移,助推了重庆、四川涂料产业保持多年高增速增长。

三、中国涂料工业市场需求

根据中国海关数据,2020年中国涂料进出口呈小幅下滑趋势。2020年,国内涂料进口17.5万吨,同比下降3.2%;出口20.5万吨,同比下降3.0%。

2015-2020年中国涂料行业进出口量

资料来源:中国海关、开云电竞官方网站下载安装 整理

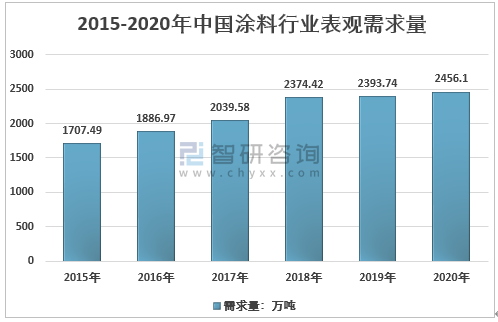

国内涂料行业表观需求增速逐步放缓。2016年中国涂料行业需求量1886.97万吨,增速为10.5%;2020行业需求量2456.1万吨,增速降至2.6%。

2015-2020年中国涂料行业表观需求量

资料来源:涂料工业协会、中国海关、开云电竞官方网站下载安装 整理

四、中国涂料工业市场规模及效益分析

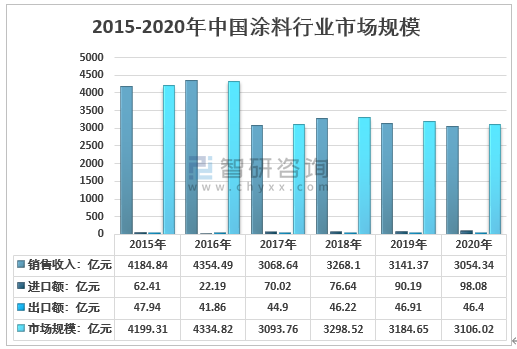

总体分析,鉴于2020年上半年国内新冠肺炎疫情对工业企业的影响及国际贸易、国际疫情对出口的影响,中国涂料行业总体运行平稳,好于预期,产能恢复较快,市场复苏略为滞后,但利润增长却较为平稳,说明在下半年涂料下游市场需求增速较快,产品市场一定程度呈现供不应求的局面,在疫情和市场双重压力下存活下来的企业,全年营收均明显高于往期。

2020年,据国家统计局数据,中国涂料行业规模以上企业主营业务收入3054.3亿元,较上年同期降低2.8%。另外根据中国海关数据,2020年中国涂料工业进口额98.08亿元人民币,出口46.4亿元,由此测算2020年国内涂料工业市场规模为3106.02亿元,规模下降2.5%。

2015-2020年中国涂料行业销售收入及市场规模

资料来源:涂料工业协会、中国海关、开云电竞官方网站下载安装 整理

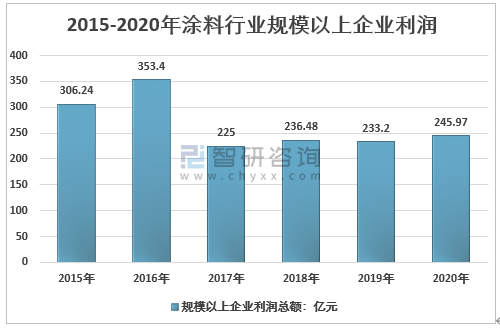

2020年,涂料工业规模以上企业利润总额246亿元,较上年同期增长5.5%。 “十三五”期间,排除2017年利润增速呈V型变化影响,总体增长趋势与国家GDP增长趋势吻合,行业由中高增速转入中低增速平稳增长。

2015-2020年中国涂料行业规模以上企业利润总额

资料来源:涂料工业协会、开云电竞官方网站下载安装 整理

2020年,1-12月各月度累计利润增速在10月份首度由负转正,说明经过疫情的洗礼,市场环境更有利于中大型企业或部分小而优、小而精企业的发展。

纵观2017-2019年亏损企业数量及亏损额增长变化,总体呈双向下降趋势,一部分亏损较大企业,在面临市场或者疫情等多重危机影响下,被逐步淘汰,原有的市场份额也倾向于集中性、特殊性的变化,即规模化、小而精的企业发展势头良好,快速而稳定的分割市场,既不具有规模性又缺乏突出特色的企业则面临窘况,发展举步维艰。

五、重点企业涂料销量及市场竞争格局

2020年中国涂料行业规模以上企业,亏损企业数量及亏损额均保持在9%左右,较2019年同期有所上升,分析主要原因是由于新冠肺炎疫情影响,规模以上企业中一部分企业因为市场和资金链问题出现严重生存危机。

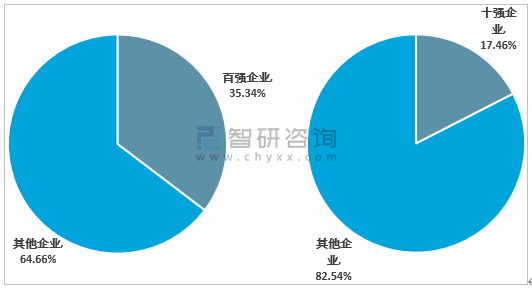

中国涂料工业协会自2016年始,根据企业主营业务收入分布、地理分布情况,重点收集分析排名前100余名企业数据及重点企业发展情况及行业发展方向,2020年通过对“一百指数”企业营收分布进行分析,可明显看出营收30亿元及以上企业市场占比增长较快,“十三五”期间增长5.47个百分点;反观营收10亿~30亿元部分的企业市场份额锐减,“十三五”期间减少5.26个百分点;营收1亿~5亿元和5亿~10亿元部分的企业市场份额基本保持稳定。以上数据变化充分说明行业集中度在增强,且向两极化发展趋势明显,大型企业通过规模、资金、市场优势逐步蚕食了中大型企业市场空间,并通过企业兼并、新建工厂等多重方式逐步完成企业市场布局;而一部分小而精、小而优企业则专注于特殊领域产品发展与市场维护,不与大型企业争夺大众化产品市场,在特殊领域拥有较高的行业声誉和市场利润空间,资金充足、市场稳定,企业发展非常健康。由此,可看出未来市场变化将向两极继续分化,各企业发展定位应更为明确。

涂料工业市场份额主要集中于30亿元以上的第一梯队企业,占据“一百指数”企业总额的58.64%;第二、三、四梯队企业基本均分了剩余市场,鉴于前部关于行业市场两极分化的分析观点,第二梯队即10亿~30亿元区间企业市场份额将逐年降低,相关企业逐步向两极转移。

通过分析,第二梯队企业(10亿~30亿元区间)增速由高增速转低增速变化明显,第一、三、四梯队相对平稳。究其原因,“十三五”初期,第二梯队企业多为老牌企业,是各地方市场的翘楚,对市场的敏感性和掌控力度明显强于其他企业,在行业市场发生变化的时候,即迅速占领市场,年度增速一度超过30%,但因为资金、布局、细分领域技术、环保压力等诸多因素影响,比上(第一梯队)有差距,后发动不足,比下(第三、四梯队)细分领域优势不足、成本偏高,从而形成了“十三五”中后期快速下滑的局面;而第一梯队企业多为大型企业,在“十三五”初中期判断到市场变化并明确了市场发展方向,即可通过自身财力市场等方面的优势,在短时间内完成市场布局和局部行业、市场的整合,后发动力强劲,并强力挤压了第二梯队的市场;第三、四梯队企业因资金、规模不及中大型企业,在“十三五”初期增速不及第二梯队企业明显,甚至在中期有下降趋势,但这部分企业长期致力于细分领域的开拓与耕耘,进入“十三五”中后期后,在细分领域赢得了稳定的市场。

2020年中国涂料工业百强企业收入分布

收入分布 | 企业数:家 | 合计收入:亿元 | 合计收入占比:% |

≥100亿元 | 1 | 174.09 | 12.14% |

30~100亿元 | 10 | 571.112 | 39.69% |

20~30亿元 | 5 | 119.425 | 8.30% |

10~20亿元 | 14 | 181.456 | 11.61% |

5~10亿元 | 40 | 274.306 | 19.06% |

≤5亿元 | 30 | 118.551 | 9.20% |

合计 | 100 | 1438.94 | 100% |

资料来源:涂界、开云电竞官方网站下载安装 整理

2020年中国涂料行业市场集中度

资料来源:涂界、开云电竞官方网站下载安装 整理

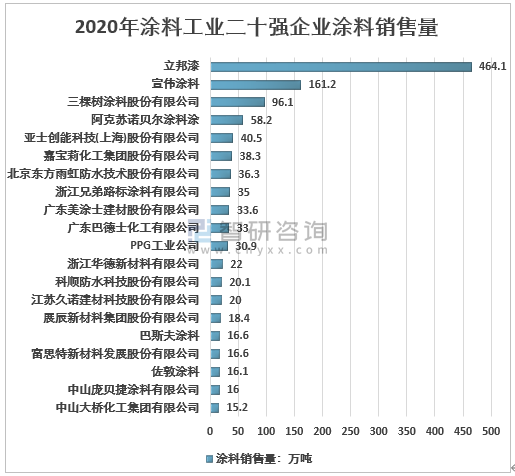

另外,根据《涂界》正式发布“2021中国涂料企业100强排行榜”,销量榜前100强企业的总销量为1632万吨,同比2019年总销量增长了11.8%。其中有61家涂料企业销量保持增长,有35家涂料企业销量呈现下滑,还有4家涂料企业销量维持不变。

从销量规模来看,中国涂料百强企业中有2家企业销量突破100万吨,有27家企业销量在10-100万吨之间,有26家企业销量在5-10万吨之间,其余45家企业销量在5万吨以下。

2020年中国涂料工业二十强企业涂料销售量

资料来源:涂界、开云电竞官方网站下载安装 整理

六、中国涂料工业前景趋势预测

2020年,面对国际新冠肺炎疫情影响及国际经济错综复杂局势,我国涂料行业尚能迎难而上,较2019年总产量、利润方面略有赶超,主营业务收人稍有不足,总体运行情况超过预期。2021年,国内疫情已经得到全面有效控制,总体经济活动恢复正常,政府经济刺激措施效果明显,市场活跃度较高,而国际疫情局势仍然严峻,市场活跃度不足,因此,经济内循环仍将是我国涂料行业发展的主阵地,总体运行数据应优于2020年,预计2021全年总产量增速5%左右,总产量有望突破2580万t,主营业务收人增速将达到3%左右,总额有望突破3150亿元。

开云电竞官方网站下载安装

- 开云下载速度快不快

开云电竞官方网站下载安装

- 开云下载速度快不快

2025-2031年中国车辆用水性阻尼涂料行业市场发展规模及投资趋势研判报告

《2025-2031年中国车辆用水性阻尼涂料行业市场发展规模及投资趋势研判报告 》共十一章,包含2025-2031年车辆用水性阻尼涂料投资建议,2025-2031年中国车辆用水性阻尼涂料未来发展预测及投资前景分析,2025-2031年中国车辆用水性阻尼涂料投资的建议及观点等内容。

文章转载、引用说明:

开云电竞官方网站下载安装 推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(开云电竞官方网站下载安装 )。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

版权提示:

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2025年中国工程机械涂料行业产业链、发展历程、发展现状及发展趋势分析:随着环保意识的提高和环保政策的加强,绿色、环保涂料将成为未来工程机械涂料市场的主流 [图]](http://img.chyxx.com/images/2022/0330/d1363a7ee3953fc25ed09e0b79158acce9dc7c22.png?x-oss-process=style/w320)