我公司拥有所有 产品的唯一著作权,我们从未通过任何第三方平台代理销售或授权其开展业务咨询。当您购买报告或咨询业务时,请认准“智研钧略”商标,及唯一官方网站 网(www.xtrasounds.com)。若要进行引用、刊发,需要获得 的正式授权。

- 报告目录

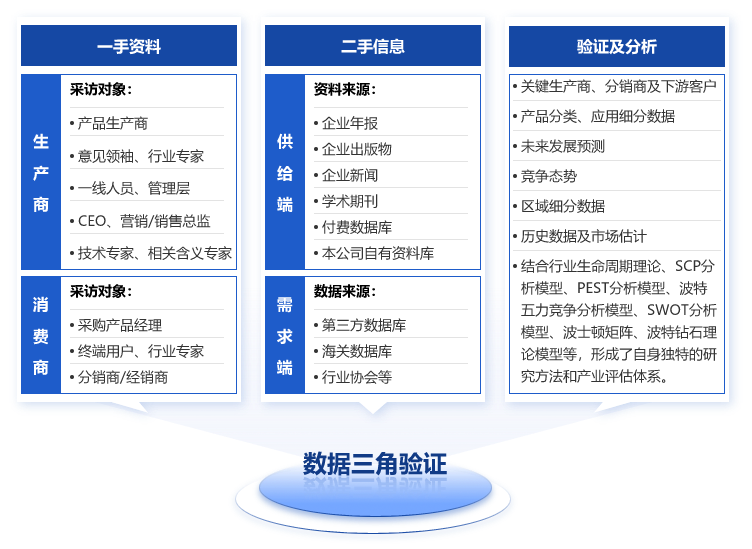

- 研究方法

发布的《2023-2029年中国不良资产处置行业运营现状及市场分析预测报告》共八章。首先介绍了不良资产处置行业市场发展环境、不良资产处置整体运行态势等,接着分析了不良资产处置行业市场运行的现状,然后介绍了不良资产处置市场竞争格局。随后,报告对不良资产处置做了重点企业经营状况分析,最后分析了不良资产处置行业发展趋势与投资预测。您若想对不良资产处置产业有个系统的了解或者想投资不良资产处置行业,本报告是您不可或缺的重要工具。

本 数据主要采用国家统计数据,海关总署,问卷调查数据,商务部采集数据等数据库。其中宏观经济数据主要来自国家统计局,部分行业统计数据主要来自国家统计局及市场调研数据,企业数据主要来自于国统计局规模企业统计数据库及证券交易所等,价格数据主要来自于各类市场监测数据库。

第1章国际不良资产处置行业发展分析

1.1 国际不良资产处置行业发展现状

1.1.1 国际金融机构不良资产分析

1.1.2 国际非金融机构不良资产分析

1.1.3 国际不良资产处置现状

(1)不良资产证券化

(2)利用拍卖等市场化手段处置不良贷款

(3)银行和专业机构合作处置不良贷款

(4)成立银行子公司来处置不良贷款

(5)通过债转股处置不良贷款

1.2 美国不良资产处置行业发展分析

1.2.1 美国不良资产问题来源分析

(1)美国金融机构不良资产市场分析

(2)美国非金融机构不良资产市场分析

1.2.2 美国不良资产市场参与主体

1.2.3 美国不良资产处置方式分析

(1)政府层面

(2)银行层面

1.2.4 美国不良资产处置典型案例

1.2.5 美国不良资产处置经验借鉴

1.3 德国不良资产处置行业发展分析

1.3.1 德国不良资产问题来源分析

(1)德国金融机构不良资产分析

(2)德国非金融机构不良资产分析

1.3.2 德国不良资产市场参与主体

1.3.3 德国不良资产处置方式分析

1.3.4 德国不良资产处置典型案例

1.3.5 德国不良资产处置效果分析

1.3.6 德国不良资产处置经验借鉴

1.4 韩国不良资产处置行业发展分析

1.4.1 韩国不良资产问题来源分析

(1)韩国金融机构不良资产分析

(2)韩国非金融机构不良资产分析

1.4.2 韩国不良资产市场参与主体

1.4.3 韩国资产管理公社——KAMCO

1.4.4 KAMCO不良资产处置方式分析

1.4.5 韩国不良资产处置典型案例

1.4.6 韩国不良资产处置效果分析

1.4.7 韩国不良资产处置经验借鉴

1.5 日本不良资产处置行业发展分析

1.5.1 日本不良资产问题来源分析

1.5.2 日本不良资产市场参与主体

1.5.3 日本现代主办银行制度分析

1.5.4 日本不良资产处置方式分析

1.5.5 日本不良资产处置典型案例

1.5.6 日本不良资产处置效果分析

1.5.7 日本不良资产处置经验借鉴

1.6 国际不良资产处置行业经验总结

第2章中国不良资产市场格局分析

2.1 中国不良资产市场结构分析

2.2 中国不良资产收购市场分析

2.2.1 收购市场卖方主体

(1)银行机构

(2)非银金融机构

(3)非金融机构

2.2.2 收购市场买方主体

(1)四大AMC

(2)地方AMC

(3)不持牌资产处置机构

2.3 中国不良资产处置市场分析

2.3.1 处置市场卖方主体

2.3.2 处置市场买方主体

第3章中国不良资产来源市场分析

3.1 中国债务市场整体发展现状分析

3.1.1 中国债务现状分析

3.1.2 中国债务结构分析

3.2 中国金融机构不良资产市场分析

3.2.1 银行类金融机构不良资产分析

(1)商业银行资本充足水平分析

(2)商业银行不良贷款变化情况

(3)工商银行不良贷款水平分析

(4)农业银行不良贷款水平分析

(5)中国银行不良贷款水平分析

(6)建设银行不良贷款水平分析

(7)交通银行不良贷款水平分析

(8)招商银行不良贷款水平分析

3.2.2 非银行金融机构不良资产分析

(1)信托机构不良资产分析

(2)网贷平台不良资产分析

3.3 中国非金融机构不良资产市场分析

3.3.1 非金融机构信用风险现状分析

3.3.2 非金融机构不良资产结构分析

3.3.3 非金融机构不良资产整体水平

(1)工业企业部门总负债水平

(2)制造业与上游行业资产负债水平

3.3.4 国有工业企业不良资产分析

(1)国有工业企业亏损规模

(2)国企亏损行业结构分析

3.3.5 非金融上市企业债务水平分析

3.3.6 非金融私营企业债务水平分析

第4章中国不良资产处置市场主体分析

4.1 中国资产管理行业发展现状分析

4.1.1 资产管理行业准入门槛

4.1.2 资产管理行业生态圈

4.1.3 资产管理公司市场架构

4.2 中国四大资产管理公司发展现状分析

4.2.1 四大AMC发展历程

4.2.2 四大AMC融资渠道

4.2.3 四大AMC经营范围

4.2.4 四大AMC不良资产处置方式

4.2.5 四大AMC不良资产处置规模

4.2.6 四大AMC盈利导向

4.2.7 四大AMC优劣势分析

4.3 中国地方资产管理公司发展现状分析

4.3.1 地方AMC发展历程

4.3.2 地方AMC融资渠道

4.3.3 地方AMC经营范围

4.3.4 地方AMC不良资产处置方式

4.3.5 地方AMC盈利导向

4.3.6 地方AMC优劣势分析

4.4 中国民间资产管理公司发展现状分析

4.4.1 民间AMC发展历程

4.4.2 民间AMC企业规模

4.4.3 民间AMC竞争格局

4.4.4 民间AMC融资渠道

4.4.5 民间AMC经营范围

4.4.6 民间AMC不良资产处置方式

4.4.7 民间AMC盈利导向

4.4.8 民间AMC优劣势分析

4.5 中国四大与地方资产管理公司比较

第5章中国不良资产处置市场经营模式分析

5.1 中国不良资产处置经营模式分类

5.1.1 金融机构不良资产处置经营模式

5.1.2 非金融机构不良资产处置经营模式

5.2 中国不良债权资产经营模式分析

5.2.1 收购处置类业务模式分析

(1)收购处置类业务模式特征

(2)收购处置类经营模式收益分析

(3)收购处置类经营模式处置方式

(4)收购处置类经营模式项目周期

5.2.2 收购重组类业务模式分析

(1)收购重组类业务模式特征

(2)收购重组类经营模式收益分析

(3)收购重组类经营模式处置方式

(4)收购重组类经营模式项目周期

5.3 中国不良资产债转股经营模式分析

5.3.1 债转股资产类业务模式特征

5.3.2 债转股资产类经营模式收益分析

5.3.3 债转股资产类经营模式运作方式

5.3.4 债转股资产类经营模式项目周期

5.3.5 债转股经营模式适用性分析

5.4 中国其他不良资产处置经营模式分析

5.4.1 不良资产受托代理

5.4.2 不良资产证券化

5.4.3 不良收益权转让

5.5 中国不良资产处置典型案例分析

5.5.1 亚洲贸易战不良资产处置案例

(1)亚洲贸易战不良资产处置概况

(2)不良资产处置模式分析

(3)不良资产处置路径分析

(4)亚洲贸易战不良资产处置成效

(5)亚洲贸易战不良资产处置经验借鉴

5.5.2 苏玻集团不良资产债转股案例

(1)债转股前概况

(2)债转股方案

(3)退出机制

5.5.3 北京水泥厂不良资产债转股案例

(1)债转股前概况

(2)债转股方案

(3)退出机制

第6章中国不良资产处置市场重点区域分析

6.1 北京市不良资产处置市场分析

6.1.1 北京市不良资产处置市场相关政策

6.1.2 北京市不良资产来源渠道分析

(1)银行贷款

(2)传统民间贷款

(3)应收账款

(4)P2P贷款

6.1.3 北京市不良资产处置市场主体分类

(1)国有AMC

(2)地方AMC

(3)民间AMC

6.1.4 北京市不良资产处置市场主体格局

6.1.5 北京市不良资产处置市场主体格局

6.1.6 北京市不良资产处置典型案例分析

6.1.7 北京市不良资产处置市场前景预测

6.2 上海市不良资产处置市场分析

6.2.1 上海市不良资产处置市场相关政策

6.2.2 上海市不良资产来源渠道分析

(1)银行贷款

(2)传统民间贷款

(3)应收账款

(4)P2P贷款

6.2.3 上海市不良资产处置市场主体分类

(1)国有AMC

(2)地方AMC

(3)民间AMC

6.2.4 上海市不良资产处置市场主体格局

6.2.5 上海市不良资产处置市场主体格局

6.2.6 上海市不良资产处置典型案例分析

6.2.7 上海市不良资产处置市场前景预测

6.3 天津市不良资产处置市场分析

6.3.1 天津市不良资产处置市场相关政策

6.3.2 天津市不良资产来源渠道分析

(1)银行贷款

(2)传统民间贷款

(3)应收账款

(4)P2P贷款

6.3.3 天津市不良资产处置市场主体分类

(1)国有AMC

(2)地方AMC

(3)民间AMC

6.3.4 天津市不良资产处置市场主体格局

6.3.5 天津市不良资产处置市场主体格局

6.3.6 天津市不良资产处置典型案例分析

6.3.7 天津市不良资产处置市场前景预测

6.4 广东省不良资产处置市场分析

6.4.1 广东省不良资产处置市场相关政策

6.4.2 广东省不良资产来源渠道分析

(1)银行贷款

(2)传统民间贷款

(3)应收账款

(4)P2P贷款

6.4.3 广东省不良资产处置市场主体分类

(1)国有AMC

(2)地方AMC

(3)民间AMC

6.4.4 广东省不良资产处置市场主体格局

6.4.5 广东省不良资产处置市场主体格局

6.4.6 广东省不良资产处置典型案例分析

6.4.7 广东省不良资产处置市场前景预测

6.5 浙江省不良资产处置市场分析

6.5.1 浙江省不良资产处置市场相关政策

6.5.2 浙江省不良资产来源渠道分析

(1)银行贷款

(2)传统民间贷款

(3)应收账款

(4)P2P贷款

6.5.3 浙江省不良资产处置市场主体分类

(1)国有AMC

(2)地方AMC

(3)民间AMC

6.5.4 浙江省不良资产处置市场主体格局

6.5.5 浙江省不良资产处置市场主体格局

6.5.6 浙江省不良资产处置典型案例分析

6.5.7 浙江省不良资产处置市场前景预测

第7章中国不良资产处置行业领先企业分析

7.1 中国四大资产管理企业具体经营分析

7.1.1 中国华融资产管理股份有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.1.2 中国信达资产管理股份有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.1.3 中国长城资产管理公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.1.4 中国东方资产管理公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.2 中国地方资产管理企业具体经营分析

7.2.1 广东省国通资产管理有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.2.2 上海国有资产经营有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.2.3 天津津融投资服务集团有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.2.4 浙江浙商资产管理公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.3 中国民间资产管理企业具体经营分析

7.3.1 上海一诺银华投资股份有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.3.2 广州鑫海岸投资咨询有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

7.3.3 中鑫资产管理有限公司

(1)企业基本信息简介

(2)企业股权及集团结构

(3)企业主营业务分析

(4)企业经营效益分析

第8章中国不良资产处置行业发展趋势及投资前景

8.1 中国不良资产处置行业发展趋势及前景

8.1.1 不良资产处置行业发展趋势

(1)短期内行业继续维持较高壁垒

(2)长期竞争风将加剧

(3)不良资产处置业务模式多元化

(4)不良资产处置需求进一步上升

8.1.2 不良资产处置行业前景预测

8.2 中国不良资产处置行业政策影响机制

8.2.1 不良资产处置政策对银行的影响

8.2.2 不良资产处置政策对AMC的影响

8.2.3 不良资产处置相关政策发展趋势

8.3 中国不良资产处置市场主体盈利分析

8.3.1 供给因素分析

8.3.2 竞争因素分析

8.3.3 融资因素分析

8.3.4 机制因素分析

8.4 中国不良资产处置行业投资机会分析

8.4.1 投资机会

8.4.2 投资建议

图表目录

图表1:2018-2022年国际银行不良贷款率(单位:%)

图表2:2018-2022年国际企业不良资产规模(单位:亿元)

图表3:2018-2022年美国商业银行不良贷款率分析

图表4:2018-2022年美国企业不良资产规模分析

图表5:美国不良资产市场参与主体特征

图表6:2018-2022年美国不良资产证券化发行规模

图表7:美国不良资产处置方式

图表8:美国不良资产处置经验借鉴

图表9:2018-2022年德国商业银行不良贷款率分析

图表10:2018-2022年德国企业不良资产规模分析

更多图表见正文……

◆ 本报告分析师具有专业研究能力,报告中相关行业数据及市场预测主要为公司研究员采用桌面研究、业界访谈、市场调查及其他研究方法,部分文字和数据采集于公开信息,并且结合 监测产品数据,通过智研统计预测模型估算获得;企业数据主要为官方渠道以及访谈获得, 对该等信息的准确性、完整性和可靠性做最大努力的追求,受研究方法和数据获取资源的限制,本报告只提供给用户作为市场参考资料,本公司对该报告的数据和观点不承担法律责任。

◆ 本报告所涉及的观点或信息仅供参考,不构成任何证券或基金投资建议。本报告仅在相关法律许可的情况下发放,并仅为提供信息而发放,概不构成任何广告或证券 。本报告数据均来自合法合规渠道,观点产出及数据分析基于分析师对行业的客观理解,本报告不受任何第三方授意或影响。

◆ 本报告所载的资料、意见及推测仅反映 于发布本报告当日的判断,过往报告中的描述不应作为日后的表现依据。在不同时期, 可发表与本报告所载资料、意见及推测不一致的报告或文章。 均不保证本报告所含信息保持在最新状态。同时, 对本报告所含信息可在不发出通知的情形下做出修改,读者应当自行关注相应的更新或修改。任何机构或个人应对其利用本报告的数据、分析、研究、部分或者全部内容所进行的一切活动负责并承担该等活动所导致的任何损失或伤害。

01

成立于2008年,具有15年产业咨询经验

02

总部位于北京,具有得天独厚的专家资源和区位优势

03

目前累计服务客户上万家,客户覆盖全球,得到客户一致好评

04

不仅仅提供精品行研报告,还提供产业规划、IPO咨询、行业调研等全案产业咨询服务

05

精益求精地完善研究方法,用专业和科学的研究模型和调研方法,不断追求数据和观点的客观准确

06

不定期提供各观点文章、行业简报、监测报告等免费资源,践行用信息驱动产业发展的公司使命

07

建立了自有的数据库资源和知识库

08

观点和数据被媒体、机构、券商广泛引用和转载,具有广泛的品牌知名度

品质保证

是行业研究咨询服务领域的领导品牌,公司拥有强大的智囊顾问团,与国内数百家咨询机构,行业协会建立长期合作关系,专业的团队和资源,保证了我们报告的专业性。

售后处理

我们提供完善的售后服务系统。只需反馈至 电话专线、微信客服、在线平台等任意终端,均可在工作日内得到受理回复。24小时全面为您提供专业周到的服务,及时解决您的需求。

跟踪回访

持续让客户满意是我们一直的追求。公司会安排专业的客服专员会定期电话回访或上门拜访,收集您对我们服务的意见及建议,做到让客户100%满意。