摘要:电动叉车是指以电来进行作业的叉车,其以蓄电池为源动力,驱动行驶电机和油压系统电机,从而实现行驶与装卸作业。电动叉车目前应用于制造业、交通运输业、仓储业、邮政业、批发和零售业等多种行业,现已成为一种多系列、多品种的物流运输、装卸、仓储搬运机械装备。统计,2022年我国电动叉车行业销量为67.48万台,同比增长2.58%,其中电动平衡重乘驾式叉车销量13.21万台,同比增长16.92%,电动仓储叉车销量54.27万台,同比下降0.39%。

一、定义及分类

叉车是实现物流机械化作业、减轻工人搬运劳动强度、提高作业效率的主要工具,具有通用性强、机动灵活、活动范围大等特点。根据世界工业车辆统计协会规定,工业车辆分为机动工业车辆和非机动工业车辆,机动工业车辆又分为五大类,即第I类电动平衡重乘驾式叉车、第II类电动乘驾式仓储叉车、第III类电动步行式仓储叉车、第III类电动步行式仓储叉车、第IV类内燃平衡重乘驾式叉车(实心轮胎)、第V类内燃平衡重乘驾式叉车(充气轮胎)。

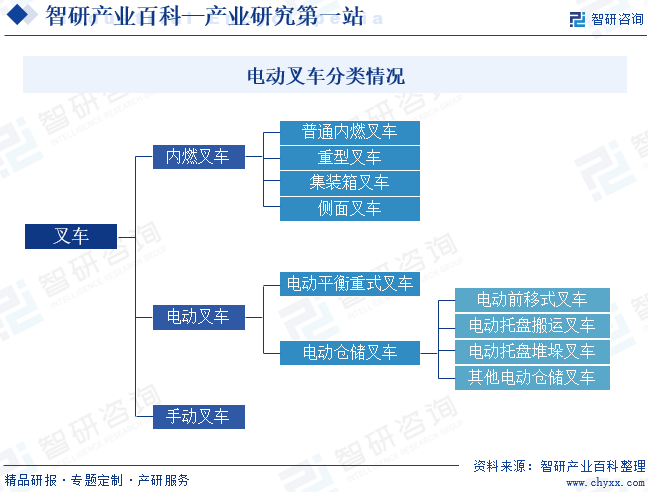

此外,按叉车的动力源不同划分,可分为内燃叉车、电动叉车及手动叉车,其中内燃叉车还分为普通内燃叉车、重型叉车、集装箱叉车和侧面叉车等,电动叉车包括电动平衡重式叉车和电动仓储叉车;按叉车的结构特点划分,可分为前移式叉车、插腿式叉车、拣选式叉车、越野式叉车等类型。电动叉车是指以电来进行作业的叉车,其以蓄电池为源动力,驱动行驶电机和油压系统电机,从而实现行驶与装卸作业。电动叉车目前应用于制造业、交通运输业、仓储业、邮政业、批发和零售业等多种行业,现已成为一种多系列、多品种的物流运输、装卸、仓储搬运机械装备。

二、行业政策

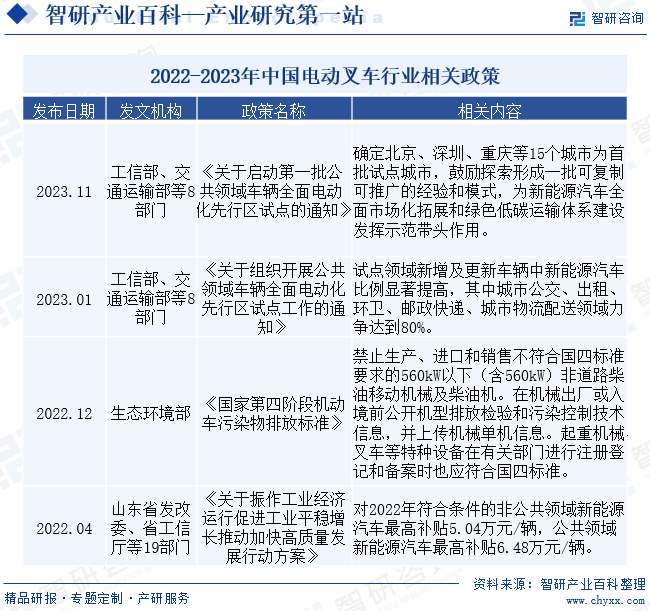

政策重心从新能源乘用车转向工程车辆和商用车。2023年12月7日,国务院印发《空气质量持续改善行动计划》的通知。通知中强调提升货车、非道路移动机械、船舶油箱中柴油抽测频次,加强移动源环境监管能力建设,国家重点区域省份建设重型柴油车和非道路移动机械远程在线监控平台。政策方向逐步从重视面向消费者的电动乘用车(ToC),转变为更加注重面向企业和商业用户的电动工程车辆和商用车(ToB)。这种转变不仅反映了中国政府对于更广泛的电动车行业的重视,而且也标志着对可持续交通和工业发展战略的深入实施。

此外,国四标准实施助推电动化。电动叉车具有无污染、噪音低、使用成本低等优点,在食品、饮料、医药、电子、轻纺等对环境要求较高的场所,正逐步取代内燃叉车,随着国标切换后,相同配置的叉车售价和使用成本均有所上升,终端用户购买意愿降低,用户愿意转而购买电动叉车而非新的国四叉车。

三、行业壁垒

1、技术研发与产品创新壁垒

叉车行业产品和技术创新步伐不断加快,其产品的设计研发、生产制造、工艺改进涉及的专业面广、技术性强、工作量大,需要熟知各类产品的关键性能,并通过实践积累丰富的专业经验,具有较高的技术研发与产品创新壁垒。一方面,行业内技术研发水平发展迅速,叉车逐步向绿色化、数字化、智能化等方向发展,企业需要具备较强的技术研发能力、生产工艺优化能力以及出色的协同开发能力。另一方面,下游客户对于叉车的可靠性、耐久性、操作性等要求不断提高,部分客户根据自身需要提出个性化要求,这对企业的新产品研制与创新性改进能力、市场信息捕捉能力等方面提出了更高的要求。对于行业新进入者而言,一般难以在短期内掌握相关的研发技术和生产工艺,亦较难在短期内开发出符合市场需求的产品,因此本行业具有较高的技术研发与产品创新壁垒。

2、品牌壁垒

行业中国内外知名企业经过多年的沉淀和积累,凭借稳定的销售服务网络、成熟的供应链体系、较高的质量控制能力以及完善的售后服务体系等优势在行业内树立了自身优势品牌地位,获得了较高的市场认可度。对于新进入的企业来说,品牌认知度是赢得市场的重要因素,树立客户对其品牌的认知需要大量的资金投入和时间积累,因此,行业存在较高的品牌壁垒。

3、销售渠道壁垒

行业内主要企业通过直销和经销相结合的模式进行销售,主要销售客户包括经销商、制造企业以及贸易商。企业在建立与完善销售服务网络的过程中,不仅需要开发、管理和维护直销客户,还需要在境内外以开发经销商的形式拓展销售渠道。经过多年的发展,行业内优势企业通常具有多元化销售渠道、丰富的销售经验、创新的销售理念和完善的售后服务体系。此外,完善的销售服务网络和售后服务体系不仅需要大量的时间和资金投入,更需要品牌影响力和市场敏感度的支撑。对于潜在的新进入者而言,难以在短期内建立完善的销售渠道,因此行业具有一定的销售渠道壁垒。

4、生产规模壁垒

叉车行业规模效应较明显,行业内龙头企业与供应商一般形成稳定的合作关系,具备较强的议价能力,有效提升产品的成本优势。同时,叉车行业下游分布十分广泛,产品差异化较大,因而要求叉车企业具备规模化生产能力,提高生产效率,完善产品结构以满足客户需求并形成稳定的品牌口碑和客户资源。此外,规模较小的企业抗风险能力相对较差,容易受到原材料价格上涨、劳动力成本上升等不利因素影响。因此,新进入企业难以在短时间内形成成本、规模方面的优势,较难在激烈的市场竞争中立足。

四、产业链

电动叉车行业产业链上游主要为钢材、蓄电池、电机、电控、液压系统、轮胎等部件;中游为电动叉车生产供应环节;下游主要应用于仓储物流、交通运输、工业制造、食品饮料、批发零售等领域。具体从产业链来看,上游电机、电控、液压系统等关键装备对外高端产品进口依赖度较高,但近些年国产替代进程加快;下游物流行业是电动叉车关键应用领域,物流行业景气度与叉车市场息息相关,随着我国物流行业的快速发展,其对电动叉车的需求也逐渐增加,促进了我国电动叉车行业的发展。

五、行业现状

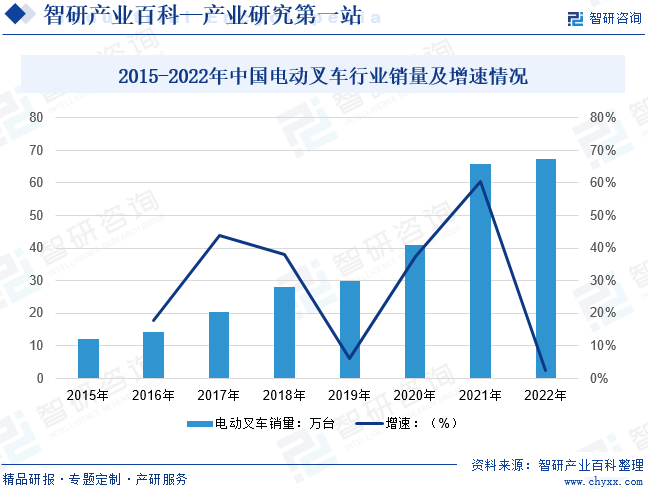

近年来,在“碳中和”、“碳达峰”背景下,我国环保政策日益趋严,工业车辆产业结构正逐步调整,行业大力发展新能源叉车以适应日趋严格的环保要求。同时,随着电池、电机和电控等技术方面的不断发展,电动叉车的整机性能有了质的提升,行业得以迅速发展。据统计,2022年我国电动叉车行业销量为67.48万台,同比增长2.58%,其中电动平衡重乘驾式叉车销量13.21万台,同比增长16.92%,电动仓储叉车销量54.27万台,同比下降0.39%。地区方面,华东地区销售30.85万台,占市场份额的44.94%,同比下降2.58个百分点,其中广东省销量最高,为11.86万台,同比下降0.57%。

六、发展因素

1、机遇

(1)产业政策大力扶持机动工业车辆行业

近年来,我国先后颁布了一系列支持行业发展的产业政策。作业安全和劳动保护的相关法律法规为实现机器换人提供了前提。2020年6月,工信部发布《工业和信息化部关于进一步加强工业行业安全生产管理的指导意见》,提出加强对工业行业安全生产工作的指导,其中重点提及通过技术改造促进企业提升本质安全水平,采用先进的工艺及设备,降低安全风险,消除事故隐患,推动互联网、大数据、物联网、人工智能等技术在安全生产领域广泛应用,用智能化、信息化手段提升企业本质安全水平及工控安全、数据安全管理能力;2021年,第十三届全国人民代表大会常务委员会第二十九次会议对《中华人民共和国安全生产法》进行第三次修正,内容再次提及“加大对安全生产资金、物资、技术、人员的投入保障力度,改善安全生产条件,加强安全生产标准化、信息化建设”。

(2)物流行业的发展有效推动行业需求的持续提升

目前我国物流行业维持高景气度,整体来看我国工业物流需求平稳增长,进口物流需求增势良好,民生消费相关的需求持续快速发展,从而为广泛应用于物流行业的机动工业车辆带来了广阔的发展空间。根据国家发改委的数据,2022年中国全社会物流总额已达347.6万亿元,同比增长3.4%。同时,社会物流总费用占GDP比重一般用来衡量社会物流成本水平及现代化水平,根据国家发改委的统计数据,2022年中国社会物流总费用17.8万亿元,同比增长4.4%,社会物流总费用与GDP的比率为14.7%,比2021年提高0.1个百分点。但与美国、日本等发达国家相比,我国物流效率还有进一步提升空间。作为提高物流搬运效率的重要设备,随着物流效率不断提升的需求增强,我国机动工业车辆行业具有广阔的发展空间。

(3)海外市场需求带动电动叉车出口增长

近年来,我国机动工业车辆行业优势企业在生产制造技术、整车质量性能和售后服务等方面不断提升,产品附加值不断提高,行业出口规模不断增长。我国机动工业车辆出口的主要市场是欧洲、美洲等工业化程度较高的国家和地区,从产品结构来看,欧美地区电动叉车的市场渗透率远高于内燃叉车,而目前我国电动叉车的全球市场占有率较低,根据中国工程机械工业协会工业车辆分会及世界工业车辆统计协会的统计数据,2013年我国电动叉车出口量仅为3.37万台,占海外电动叉车销售量的比重仅为7.56%,到2022年,我国电动叉车出口量已达26.65万台,海外电动叉车销售量比重上升至39.5%,市场份额稳步提升。与其他国际品牌的叉车相比,我国电动叉车的性价比优势突出,未来我国电动叉车海外市场的发展空间较大,市场竞争力将不断增强。

2、挑战

(1)国际龙头企业占据先发优势,在高端市场仍处于主导地位

近年来我国机动工业车辆行业的技术研发水平和品牌影响力得到了显著提升,与国际先进水平的差距逐渐缩小。但不容忽视的是,与丰田自动织机株式会社、凯傲集团等国际龙头企业相比,国内产品在安全性、可靠性、舒适性等方面仍存在一定差距,行业同质化现象较为严重,在参与国际市场的竞争中以中低端产品为主,缺乏具有竞争力的高端自主品牌。同时,在出口方面较多采用OEM/ODM模式,自主品牌和自主销售渠道有待加强。从长远来看,国内企业必须继续加大技术研发力度和销售渠道建设,提升在高端产品市场的渗透率以及关键零部件的配套能力。

(2)全球经济形势的不确定性对出口业务带来一定的影响

近年来,随着我国机动工业车辆产品结构不断优化、产品质量不断提升,凭借高性价比,出口数量快速增长,2013-2021年,我国机动工业车辆出口量增长了264.85%,2022年我国出口机动工业车辆共36.15万台,同比增长14.5%,市场份额不断提升。但近年来,国际经济形势复杂多变,特别是自2020年初新冠疫情爆发以来,全球经济受疫情影响出现一定波动,发达国家地区经济复苏形势较为严峻,增量市场需求有所放缓,对国内机动工业车辆出口业务带来了一定的挑战。此外,近年来中美贸易摩擦频繁,贸易保护主义也给行业的发展造成不利影响。

(3)技术创新、研发及成本压力对市场需求造成波动

随着科技的不断发展,电动叉车行业需要不断进行技术创新和研发,以适应市场的不断变化和提高产品性能。同时,电动叉车的制造和维护成本相对较高,目前仍略高于内燃叉车。此外,叉车市场受到宏观经济因素和行业需求的影响,需求波动可能导致生产计划的调整和库存管理的挑战。

七、竞争格局

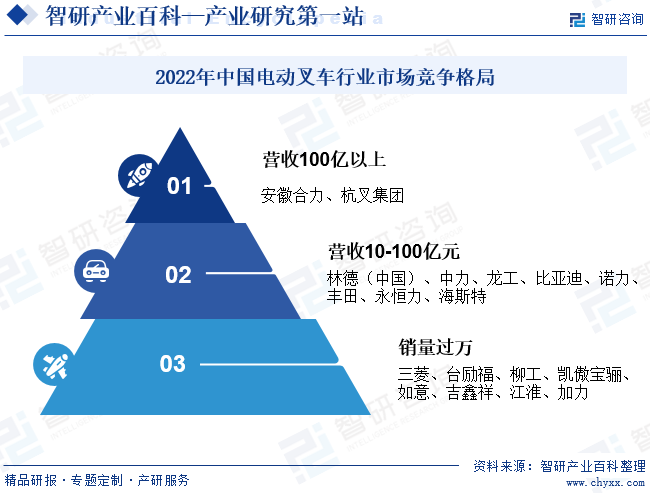

国内叉车市场分为三个梯队,呈双寡头竞争格局。综合来看,叉车行业壁垒较低,行业内玩家众多,竞争趋于白热化,除了外资品牌和国内龙头企业,仍有很多目前销量较少的玩家,但总体来说,大型叉车企业生存能力强于中小企业,行业格局将持续优化。根据统计,2022年,国内有15家工业车辆制造商年销售量超过10000台,有20家工业车辆制造商年销售量超过5000台,有25家工业车辆制造商年销售量超过3000台,有32家工业车辆制造商年销售量超过2000台。

具体从营收和销量来看,位列第一梯队的是杭叉集团和安徽合力,以销量计算,两家企业市占率均保持在22%左右。第二梯队是林德(中国)、中力、龙工、比亚迪、诺力、丰田、永恒力、海斯特这八家叉车企业,销售收入均已过10亿人民币。第三梯队为国内前20制造商排名的其他企业,分别为三菱、台励福、柳工、凯傲宝骊、如意、吉鑫祥、江淮、加力,其销量均已过万台。

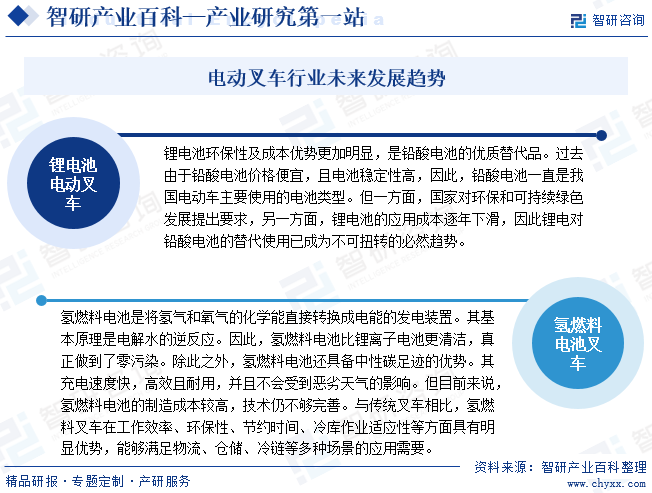

八、发展趋势

近年来,在“碳中和”、“碳达峰”背景下,我国环保政策日益趋严,工业车辆产业结构正逐步调整,行业大力发展新能源叉车以适应日趋严格的环保要求。电动叉车具有无污染、噪音低、使用成本低等优点,在食品、饮料、医药、电子、轻纺等对环境要求较高的场所,正逐步取代内燃叉车。同时,随着电池、电机和电控等技术方面的不断发展,电动叉车的整机性能有了质的提升,市场占有率将进一步提升,未来发展前景广阔。另一方面,在国内节能减排的大环境下,加之内燃叉车仍有较大存量,叉车“油改电”成为传统内燃叉车向电动叉车过渡最简单实用的技术解决方案。叉车“油改电”充分利用内燃叉车成熟可靠的整机技术和高效完善且成本低廉的供应链体系,并结合国内锂电池的产业优势和技术成本优势,有效降低内燃叉车转换为电动叉车的门槛,加快了电动叉车广泛应用的步伐。

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2023年中国电动叉车行业发展全景洞察: 市场竞争日益加剧,仓储叉车成为行业新兴增长点[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2023年中国电动叉车行业发展全景洞察: 市场竞争日益加剧,仓储叉车成为行业新兴增长点[图]

如今,在现代工业工程和货物运输装载中,电动叉车作为有力的装载和运输工具,是必不可少的,有效提升电动叉车的多种性能可以大幅度提高施工的效率和水平。近年来,我国电动叉车市场需求量总体趋势总体呈现上升状态,2022年我国电动叉车需求量约为4.95万台。

![2022年中国电动叉车行业产业链情况分析:下游高需求刺激行业高速发展[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

2022年中国电动叉车行业产业链情况分析:下游高需求刺激行业高速发展[图]

电动叉车是指以电来进行作业的叉车,大多数都是为蓄电池工作。而蓄电池是电池中的一种,它的作用是能把有限的电能储存起来,在合适的地方使用。电动叉车在物流业、制造业等行业用途广泛。

![2022年1-10月中国电动叉车行业进出口情况分析:出口数量及金额不断上升[图]](http://img.chyxx.com/images/2022/0330/7cb5c70f3a54c426c21dce90a0a5a6386f870908.png?x-oss-process=style/w320)

2022年1-10月中国电动叉车行业进出口情况分析:出口数量及金额不断上升[图]

2022年1-10月中国的电动叉车出口数量为46.5万台,出口金额为211454.1万美元,进口数量为0.9万台,进口金额为12977.8万美元。