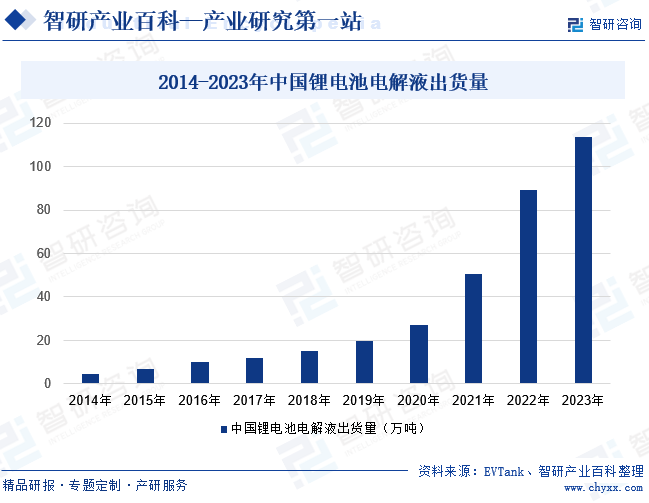

摘要:中国电解液行业是锂离子电池产业中的重要组成部分,主要用于锂电池的制造。近年来,随着新能源汽车行业的快速发展和国家政策的支持,中国电解液行业呈现出蓬勃的发展态势。2023年全年中国锂电池电解液出货量达到114万吨,同比增长27.72%。现阶段,中国电解液行业面临着市场供大于求的局面,国内电解液生产企业数量众多,竞争激烈,导致产品价格普遍较低,企业利润受到挤压。借此,政府推出政策,加强电解液企业与锂电池制造商和新能源汽车厂商的合作,共同推动行业的发展,实现互利共赢。

一、定义及分类

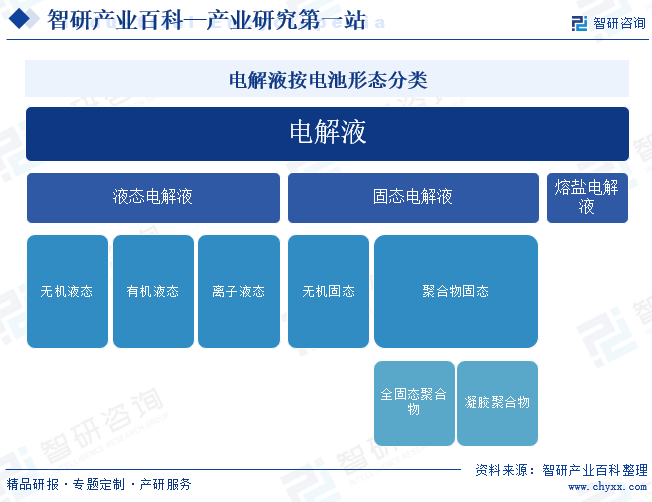

电解液是由高纯度有机溶剂、电解质锂盐和必要的添加剂等主要材料配制而成的溶液,在电解过程中,电解液中的离子会在电极上发生氧化还原反应,从而实现电能与化学能的相互转化。根据电池形态的不同,电解液可以分为液体电解液、固体电解液与熔盐电解液。液体电解液根据液体属性不同,可进一步分为有机液体电解液、无机液体电解液和离子液体电解液。固体电解液可分为无机固体电解液和聚合物固体电解液,聚合物固体电解液可进一步分为全固态聚合物电解液和凝胶聚合物电解液。

二、行业政策

1、主管部门和监管体制

电解液行业主管部门主要有发改委、工信部;行业自律组织主要为中国化学与物理电源行业协会、中国石油和化学工业联合会。

国家发改委与国家工信部等政府部门对本行业实行行业宏观管理。国家发改委承担对电解液行业宏观调控的职能,主要负责研究分析产业发展情况,组织拟定产业政策,提出优化产业结构、所有制结构和企业组织结构的政策建议,监督产业政策落实情况。国家工信部承担宏观调控和部分审批职能,主要负责制定并实施电解液行业规划和产业政策,指导拟定电解液行业技术法规和行业标准。

中国化学与物理电源行业协会是由电池行业企(事)业单位自愿组成的全国性、行业性、非营利性的社会组织,主管部门为工信部。该协会主要负责向政府反映会员单位的愿望和要求,向会员单位传达政府的有关政策、法律、法规并协助贯彻落实;开展对电池行业国内外技术、经济和市场信息的采集、分析和交流工作,依法开展行业生产经营统计与分析工作,开展行业调查,向政府部门提出制定电池行业政策和法规等方面的建议;组织制定、修订电池行业的协会标准,参与国家标准、行业标准的起草和修订工作,并推进标准的贯彻实施;协助政府组织编制电池行业发展规划和产业政策等。

中国石油和化学工业联合会主要负责开展调查研究,提出行业发展和立法等方面的意见和建议,参与相关法律法规、产业政策、行业规划的研究制定与贯彻实施;根据授权开展行业统计,研究国内外行业发展动态,收集、分析、发布行业信息;研究行业协会发展共性问题,提出相关政策建议等。

2、行业相关政策

中国电解液是指用于锂离子电池的重要原材料,对于新能源汽车和可再生能源的发展至关重要。中国政府一直高度重视电解液产业的发展,并采取了一系列政策措施来推动行业的健康发展。2024年1月,国家发改委等四部门印发《关于加强新能源汽车与电网融合互动的实施意见》,提出加大动力电池关键技术攻关,在不明显增加成本基础上将动力电池循环寿命提升至3000次及以上,攻克高频度双向充放电工况下的电池安全防控技术。

三、发展历程

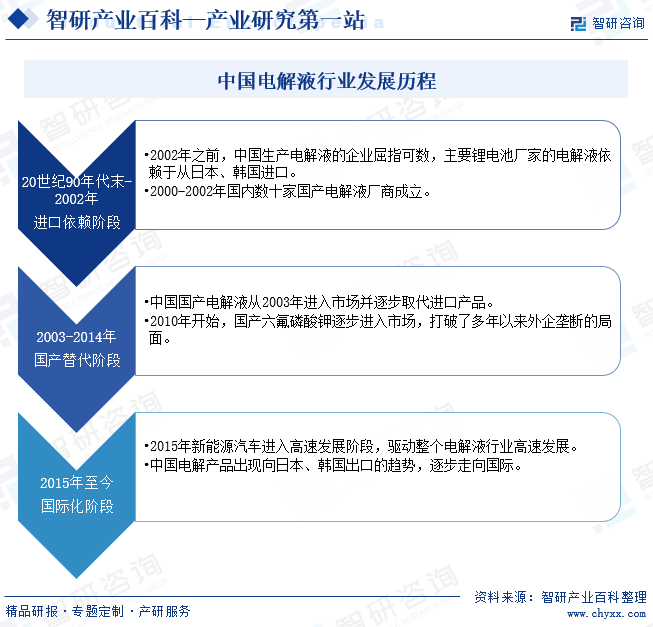

我国电解液行业发展历程主要经历进口依赖阶段、国产替代阶段、国际化阶段。20世纪90年代末-2002年,中国生产电解液的企业屈指可数,主要锂电池厂家的电解液依赖于从日本、韩国进口,2000-2002年国内数十家国产电解液厂商成立;2003-2014年,中国国产电解液从2003年进入市场并逐步取代进口产品,2010年开始,国产六氟磷酸钾逐步进入市场,打破了多年以来外企垄断的局面;2015年至今,新能源汽车进入高速发展阶段,驱动整个电解液行业高速发展。同时,中国电解产品出现向日本、韩国出口的趋势,逐步走向国际。

四、行业壁垒

1、客户资源壁垒

电解液溶剂产品提供商在与客户建立合作关系后,往往不容易被更换。这是因为在客户开发过程中,通常需要经过一系列流程,包括潜在客户识别、技术交流、产品开发、样品测试以及客户实地考察等环节。这些流程耗时较长,需要相互信任和合作才能顺利完成。因此,一旦建立了合作关系,客户不太愿意轻易更换供应商,因为这可能会带来新的风险和不确定性。除了合作关系的稳定性,产品的品质水平和产品体系的完备性也是客户选择供应商的重要考虑因素。客户倾向于选择具有优质产品和完善服务的供应商,以确保产品的质量和稳定性。这需要供应商具备先进的技术和生产能力,能够提供符合客户需求的高品质产品,并能够快速响应客户的需求和变化。

2、资金壁垒

电解液溶剂行业的资本开支较高,这是因为产能扩张需要进行厂房建设、生产设备购置等投资,需要大量的资金支持。此外,锂电池电解液溶剂行业需要保持较大的研发经费投入,以确保产品的技术领先和市场竞争力。同时,日常经营也需要大量的流动资金支持,如原材料采购、工资支出等。因此,行业新进入企业面临一定的资金壁垒,需要有足够的资金储备和融资渠道支持。

3、规模壁垒

在锂电池电解液溶剂行业中,企业要快速扩大产能规模,需要在形成稳定的技术路线、具有竞争力的产品体系以及优质的客户资源的基础上进行。因此,行业领先的企业通常能够形成较大规模的产能。另一方面,随着锂电池电解液溶剂的大规模商业化应用,对技术提升和成本下降的需求也日益迫切。只有具备大规模生产能力的企业才能形成规模效应,从而有效地降低单位生产成本。通过大规模生产,企业能够实现原材料采购的规模优势,降低成本。同时,大规模生产也能够促进技术创新和工艺改进,提高生产效率和产品质量。

五、产业链

1、行业产业链分析

电解液产业上游主要包括电解液溶剂、电解液溶质、电解液添加剂等,其中溶剂包括碳酸乙烯酯、碳酸二甲酯等;溶质主要指六氟磷酸锂;电解液添加剂主要包括成膜添加剂、过充保护添加剂、高/低温添加剂等;中游主要为电解液生产制造商;下游主要应用于动力电池、消费电池、储能电池和电容器等。电解液行业产业链如下图所示:

辽宁奥克化学股份有限公司

辽宁奥克化学股份有限公司  胜华新材料集团股份有限公司

胜华新材料集团股份有限公司  深圳新宙邦科技股份有限公司

深圳新宙邦科技股份有限公司  广州天赐高新材料股份有限公司

广州天赐高新材料股份有限公司  盛新锂能集团股份有限公司

盛新锂能集团股份有限公司  青海盐湖工业股份有限公司

青海盐湖工业股份有限公司  江西赣锋锂业集团股份有限公司

江西赣锋锂业集团股份有限公司  多氟多新材料股份有限公司

多氟多新材料股份有限公司  四川雅化实业集团股份有限公司

四川雅化实业集团股份有限公司  深圳新宙邦科技股份有限公司

深圳新宙邦科技股份有限公司  江苏华盛锂电材料股份有限公司

江苏华盛锂电材料股份有限公司  广州天赐高新材料股份有限公司

广州天赐高新材料股份有限公司  江苏瑞泰新能源材料股份有限公司

江苏瑞泰新能源材料股份有限公司

(1)江苏国泰国际集团股份有限公司

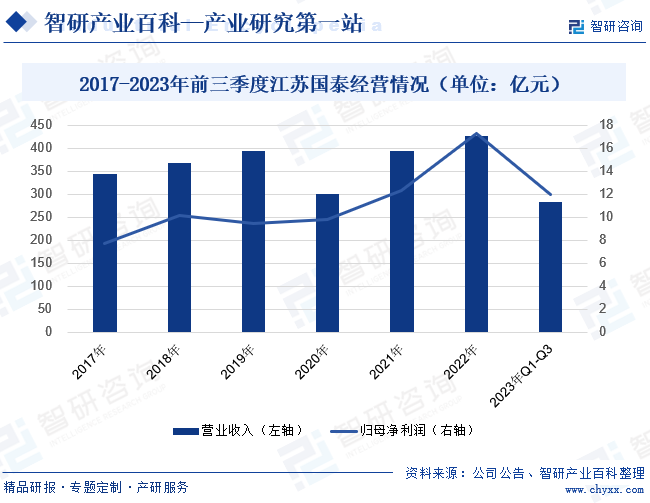

江苏国泰国际集团股份有限公司是一家专注于供应链服务和化工新能源业务的企业。在化工新能源业务方面,公司主要涉及锂离子电池电解液、锂离子电池电解液添加剂和超级电容器电解液等产品。2023年前三季度,江苏国泰营业收入为284亿元,同比下降15.35%;归母净利润为12亿元,同比下降12.61%。此次业绩承压主要受到多方面因素的影响。首先,电解液原材料价格下滑和市场竞争加剧直接导致产品销售价格的下降,公司在市场上的定价能力受到了挑战。此外,行业下游需求不及预期也使得公司销售情况出现了一定程度的不确定性。

(2)广州天赐高新材料股份有限公司

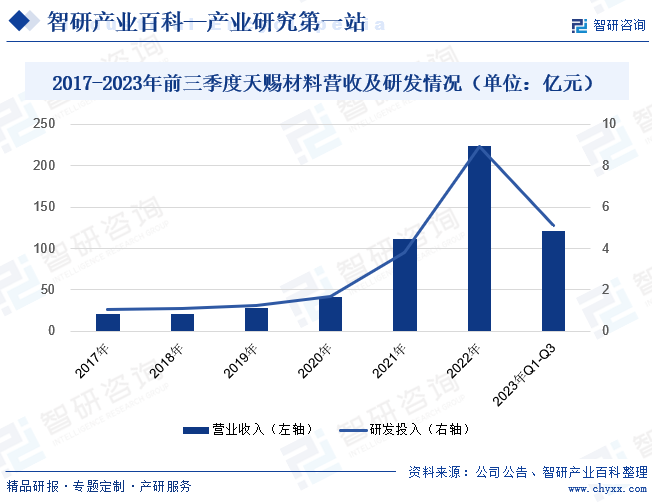

广州天赐高新材料股份有限公司是一家致力于精细化工新材料的研发和生产的企业。公司主要产品包括锂离子电池电解液、正极材料磷酸铁锂、日化材料及特种化学品等。2023年前三季度,天赐材料营业收入为121亿元,同比下降26.20%;研发投入金额为5亿元,同比下降31.04%。随着新能源汽车产业链供需关系格局发生变化,中上游材料竞争加剧,叠加碳酸锂等原材料价格大幅波动,带动公司产品价格下滑,营业减少。公司研发投入下滑主要系公司部分项目处于前期研发阶段,而公司研发项目主要集中于电极液、正极材料等前瞻性项目中,同时还开发出新型粘结剂、锂电池PACK结构胶等新型材料产品,降低单位产能投资成本及生产成本,减少能耗与排放,强化公司在市场的占有率。

六、行业现状

中国电解液行业是锂离子电池产业中的重要组成部分,主要用于锂电池的制造。近年来,随着新能源汽车行业的快速发展和国家政策的支持,中国电解液行业呈现出蓬勃的发展态势。2023年全年中国锂电池电解液出货量达到114万吨,同比增长27.72%。现阶段,中国电解液行业面临着市场供大于求的局面,国内电解液生产企业数量众多,竞争激烈,导致产品价格普遍较低,企业利润受到挤压。借此,政府推出政策,加强电解液企业与锂电池制造商和新能源汽车厂商的合作,共同推动行业的发展,实现互利共赢。

七、发展因素

1、有利因素

(1)国家产业政策支持行业的长期稳定发展

政策支持是中国电解液行业蓬勃发展的重要保障之一。近年来,中国政府出台了一系列支持新能源汽车产业发展的政策,包括提供补贴、减免税收、加大研发投入等。这些政策的实施为电解液企业提供了有力的支持和保障,促进了行业的健康发展。政府的政策支持不仅刺激了企业投资研发,还推动了整个产业链的协同发展,使中国电解液行业在全球竞争中占据有利位置。

(2)下游行业需求旺盛

随着新能源汽车的普及和消费者对环保和可持续性的关注,锂电池市场呈现出快速增长的趋势。作为锂电池制造中不可或缺的关键材料,电解液的需求也随之增加。此外,其他领域如储能设备、移动电源等也对电解液的需求日益增长。中国作为全球最大的新能源汽车市场,市场规模庞大且持续扩大,这为中国电解液企业提供了广阔的市场空间和发展机遇。

(3)国内产业链发展成熟

国内电解液产业链的成熟和完整使得各个环节之间形成了良好的产业协同效应。例如,电解液生产企业与原材料供应商、电池制造企业之间形成了紧密的合作关系,共同推动产业链的发展。这种协同效应可以减少中间环节的成本,有利于企业控制产品质量和稳定性,使得企业更好地满足市场需求,并为市场提供多样化产品选择,进而提高整个产业链的效率和竞争力,增强企业在国际市场竞争中的优势。

2、不利因素

(1)环保问题

电解液生产过程中产生的废水、废气和废渣等污染物,如果不得到有效处理和治理,将对环境造成负面影响,严重威胁到人们的身体健康和生命安全。尤其是在一些地区缺乏环保意识或监管不严格的情况下,电解液企业的环境污染问题更为突出。这不仅会引起公众对企业的关注和抵制,也有可能受到政府的处罚和限制,对整个行业发展造成不利影响。

(2)市场竞争压力较大

随着行业的蓬勃发展,越来越多的企业进入市场,市场竞争日趋激烈。除了国内竞争,还要面对来自国外优秀企业的竞争。这些企业在技术研发、品牌声誉和市场渗透等方面具有一定优势。此外,价格战也是行业常见的竞争手段,企业利润空间进一步被压缩。因此,电解液企业需要在技术创新、产品质量和服务水平等方面不断提升,才能在激烈的市场竞争中立于不败之地。

(3)锂离子电池材料技术路径迭代较快

电池一直以来处于持续高速发展中,其由最初的铅酸电池到镍氢电池,到锂离子电池,其技术路径以及性能皆发生了较大的变化。随着行业的发展以及技术的迭代,新型技术路径如氢燃料电池、固态锂离子电池等可能对现有的液态锂离子电池产生冲击,并使得部分公司积累的技术不再具备优势。因此,锂离子电池材料行业的不断发展,对于部分公司的技术研发以及产品开发能力等要求较高。

八、竞争格局

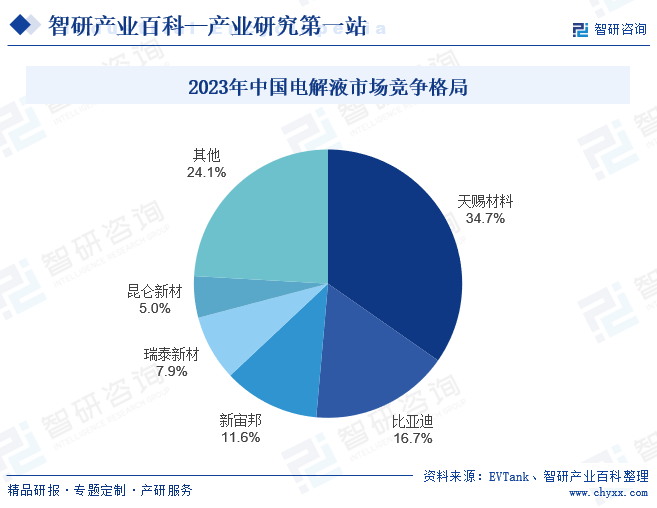

随着下游新能源汽车行业的迅速发展,国内电解液市场需求呈现快速增长的态势,出货量扩张速度较快。在这样的市场背景下,国内电解液企业的竞争格局也在不断演变。天赐材料作为电解液行业的龙头企业,其市场份额在2023年达到34.7%,稳固了其领先地位。其次是比亚迪,2023年其市场份额占比为16.7%,紧随其后的是新宙邦,2023年其市场份额占比为11.6%。总体来看,中国电解液行业CR10由2022年的88.3%提升到2023年的90.2%,显示出行业集中度进一步加强的趋势。中国电解液行业竞争格局逐渐趋于稳定,头部企业的优势地位得到进一步巩固,但同时也凸显出行业竞争的激烈程度。随着市场需求的持续增长,电解液企业需要保持技术创新和产品质量,不断提升自身竞争力,以适应市场的变化和挑战。

九、发展趋势

1、技术创新与升级

随着新能源汽车行业的持续快速发展,电解液作为锂离子电池的核心材料之一,其技术创新和升级将成为未来发展的关键。首先,高能量密度、高倍率型电池电解液将得到发展。该产品将提供高能量密度、高倍率电池,扩大锂离子电池应用场景,提升动力电池性能;其次半固态电池电解液和固态电解质将得到发展。固态电池具有不可燃、不腐蚀、不挥发、不漏液等优势,安全性能较高,电池工作温度工作范围将得到进一步扩大;此外,钠离子电池电解液也将得到发展。该产品具有成本低、低温放电性能较好的特点。还有待解决的问题包括电解液的循环寿命、钝化膜稳定性等,需要通过技术创新来突破。因此,未来电解液企业将会积极加强研发能力,与科研机构和高校合作,共同推动电解液技术的突破和创新。

2、可持续发展与环保要求

在全球环保意识逐渐提升的背景下,电解液企业将会持续关注可持续发展和环保要求。首先,企业降低生产过程中的能耗和排放,采用清洁生产技术和绿色材料,减少对环境的负面影响。其次,企业加强废弃电解液的回收和循环利用,减少资源浪费和环境污染。此外,随着国家对环境保护政策的不断加强,电解液企业积极适应相关法规和标准,确保产品的合规性和环境友好性。可持续发展将成为电解液企业未来发展的重要方向,也是企业提升竞争力的重要手段。

3、国际市场拓展与合作

中国电解液企业在国内市场的竞争已经十分激烈,因此寻找国际市场的合作机会已经成为各大企业的共同目标。中国电解液产能扩张较快,这使得供货的规模可以得到稳定的保障,而且行业产业链布局相对完善,产品性价比也比海外竞争对手更具有优势。未来随着全球新能源汽车市场的快速扩大,海外市场的需求将快速增长,中国电解液企业需要抓住机遇,积极拓展海外市场。中国电解液企业具有稳定的供应链以及品质可靠的产品,这些优势可以帮助它们在国际市场上赢得更多的竞争力。

开云电竞官方网站下载安装 倡导尊重与保护知识产权,对有明确来源的内容注明出处。如发现本站文章存在版权、稿酬或其它问题,烦请联系我们,我们将及时与您沟通处理。联系方式:gaojian@chyxx.com、010-60343812。

![2024年中国电解液行业发展现状、市场规模、出货量排名及未来前景研判:下游需求不断旺盛,助推电解液行业规模持续扩张[图]](http://img.chyxx.com/images/2022/0408/55d853aceb464ffcf6fad7c27bbd7795797b1b5a.png?x-oss-process=style/w320)

2024年中国电解液行业发展现状、市场规模、出货量排名及未来前景研判:下游需求不断旺盛,助推电解液行业规模持续扩张[图]

电解液是化学电池、电解电容等使用的介质,用于不同行业其代表的内容相差较大。有生物体内的电解液(也称电解质),也有应用于电池行业的电解液,以及电解电容器、超级电容器等行业的电解液。不同的行业应用的电解液,其成分相差巨大,甚至完全不相同。具体的电解液成分和配方可能因不同的锂电池类型,如锂离子电池、锂聚合物电池等以及应用需求而有所差异。此外,电解液的配方也在不断发展和改进,以提高电池性能、安全性和环境友好性。

![2022年中国锂电池电解液行业产业链情况分析:市场规模持续上升[图]](http://img.chyxx.com/images/2022/0330/dd2a6e2dd1963d26c8672c625ba6166e69bd4120.png?x-oss-process=style/w320)

2022年中国锂电池电解液行业产业链情况分析:市场规模持续上升[图]

锂电池电解液是锂电池的“血液”,是离子传输的载体,在正负极之间起到传导锂离子的作用,为锂离子提供一个自由脱嵌的环境,是锂电池的关键组件之一。

![2022年中国电解液添加剂行业重点企业分析—华盛锂电 [图]](http://img.chyxx.com/images/2022/0330/99d4e8a78387e45474dcca8da0b56041c69dec09.png?x-oss-process=style/w320)

2022年中国电解液添加剂行业重点企业分析—华盛锂电 [图]

从2019-2021年总营业情况看,华盛锂电营业收入都在稳步上升,原因在受益于锂电池需求爆发的利好,新能源汽车行业的快速发展;其中2021年,华盛锂电的总营收为10.41亿元,增幅达到127.97%。